geo1t05

Anuncio

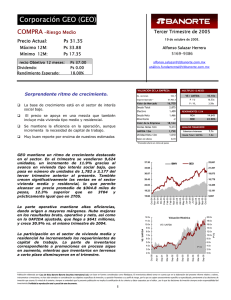

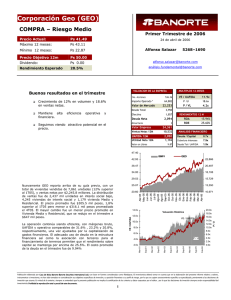

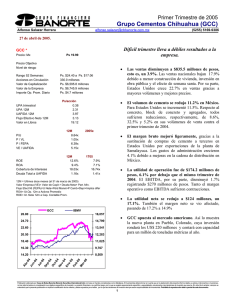

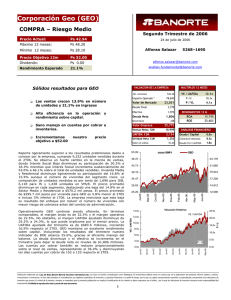

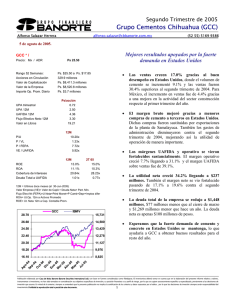

Primer Trimestre de 2005 Corporación Geo (GEO) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 25 de abril de 2005 COMPRA-RIESGO MEDIO GEO B / CVGFY Precio: Mx / ADR Ps 23.24 Precio Objetivo Nivel de riesgo Sólidos resultados y fuerte crecimiento, como se esperaba. US$ 8.70 31.00 MEDIO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros • Las ventas netas crecieron 18.2%, llegando a $1,830 millones. En el trimestre, se vendieron 7,018 unidades contra 6,190 el mismo trimestre de 2004. Por rango de precio, la distribución de viviendas vendidas fue: Interés social bajo 2,148, Interés social 3,860 y vivienda media 1,011. • El precio promedio alcanzó los $290,184 pesos, gracias al incremento en vivienda media. El precio promedio dentro de vivienda media fue de $633,603 pesos, para interés social el promedio fue $269,873 y finalmente interés social bajo promedió $165,046 durante el trimestre. • La utilidad bruta incrementó 20%, mejorando el margen bruto en 40 puntos base. Por su parte, los gastos de administración y operación incrementaron un 17.9%, con lo cual el margen operativo alcanzó 15.6% o bien $286 millones. • El EBITDA ajustado por intereses y repomo alcanzó los $420.9 millones, con margen del 23%, una mejora de 1.3% contra el primer trimestre de 2004. El incremento en EBITDA ajustado fue de 25.1% trimestre a trimestre • La utilidad neta de GEO fue por $176.4 millones, creciendo 59.1% y mejorando el margen neto de 7.2% a 9.6%, ligeramente encima de su estimado previo al reporte. A este resultado contribuyó una reducción del 36.3% en el costo de financiamiento, que resultó por $36.4 millones. La utilidad por acción del trimestre es de $0.33 pesos y sumando los últimos 12 meses la cifra es por $1.66 pesos por acción. • Geo mantiene reserva territorial para desarrollar mas de 233 mil viviendas, gracias a su propias reservas, los convenios de outsourcing y el convenio con Prudential Real Estate. Los inventarios en terrenos (a corto y largo plazo) incrementaron $524.5 millones de pesos en el año, llegando a $2,112 millones. Considerando un crecimiento anual del 15%, GEO cuenta con reservas territoriales para 4.5 años de producción. Del total de reserva, un 60% es propia y cerca del 31% proviene del convenio con Prudential. Ps. $28.50 a Ps. $12.70 532.3 millones Ps. $12,370.3 millones Ps. $14,141.0 millones Ps. $44.6 millones Ps/acción 0.33 1.64 2.94 2.58 7.78 US$/ADR 0.12 0.59 1.07 0.93 2.82 12M 14.15x 2.99x 9.00x 9.03x 2005e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 23.1% 14.9% 7.35x 1.88x 1T05 17.0% 11.2% 6.55x 2.24x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. GEO 5169 9386 IBMV 31.20 27.93 18,452 24.67 16,294 21.40 14,136 18.13 11,978 14.87 9,820 11.60 F-04 A-04 M-04 J-04 A-04 S-04 N-04 D-04 E-05 7,662 Fuente: Bloomberg. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Corporación Geo (GEO) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 25 de abril de 2005. COMPRA-RIESGO MEDIO ESTADO DE RESULTADOS • La deuda total al cierre del trimestre ascendió a $2,947 millones, de los cuales el 51% son créditos puente. La deuda neta de GEO fue de $1,777 millones de pesos. Seguimos viendo la posibilidad de que Geo continúe disminuyendo su deuda neta, gracias al buen manejo de sus pasivos y la ventaja que le otorga su asociación con Prudential para liberar recursos. • Geo sigue alcanzando las metas que se propone, generando confianza al inversionista. Los resultados para Geo en el trimestre muestran el sólido crecimiento que esperamos de la empresa para el resto del año. Aunque seguimos viendo múltiplos de valuación elevados, consideramos que las tasas de crecimiento esperadas para los próximos años justifican los múltiplos actuales. Entre otras razones, consideramos que los programas de vivienda y los recursos que existen para su financiamiento a nivel federal seguirán fortaleciendo al sector. Y Geo nos sigue pareciendo una buena opción dentro de éste. (millones de pesos al 31 de marzo de 2005) 1T05 1,831 487 201 329 286 36 52 10 -1 -5 2 248 76 5 0 0 176 1T04 1,549 406 171 282 235 57 52 4 3 6 9 169 60 5 0 4 111 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 26.6% 18.0% 15.6% 9.6% 26.2% 18.2% 15.2% 7.2% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 161 219 101 81.8% 206 198 95 86.8% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 5169 9386 var.% 18.2% 20.0% 17.9% 16.5% 21.5% -36.3% -0.2% 160.6% #N/A #N/A -78.3% 46.1% 26.8% -0.2% #N/A -98.0% 59.2% BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 10,170 1,174 6,856 1,025 840 100 174 6,033 2,287 2,039 660 1,047 4,137 -3 Dic-04 Mar-04 10,053 8,619 1,677 525 7,112 6,420 201 692 807 782 100 52 156 147 6,062 5,169 1,775 1,632 2,465 1,567 826 1,143 996 828 3,991 3,450 1 17 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.9x 77.6% 0.9% 42.9% 145.8% 2.1x 68.3% 1.4% 23.2% 151.9% 2.2x 58.8% 1.9% 65.2% 149.8% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2