Kof1t05

Anuncio

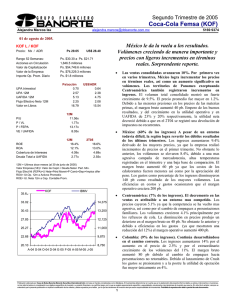

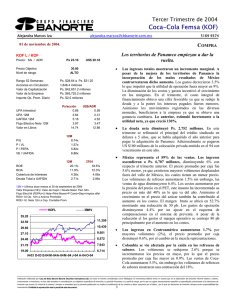

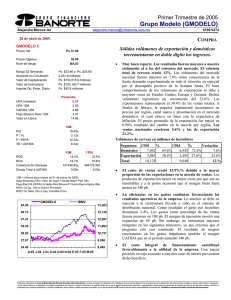

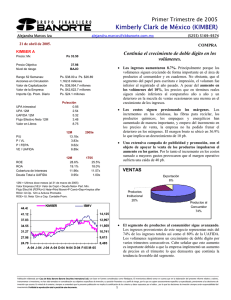

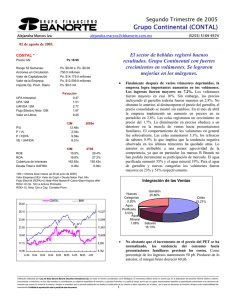

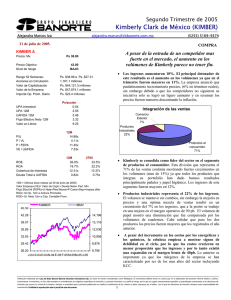

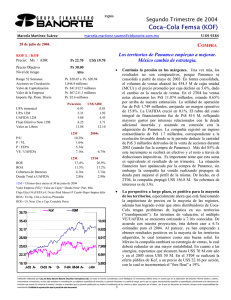

Primer Trimestre de 2005 Coca-Cola Femsa (KOF) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 5169 9374 06 de mayo de 2005. KOF L / KOF Precio: Mx / ADR Ps 25.00 Precio Objetivo Nivel de riesgo US$ 22.84 30.27 ALTO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario • Los ingresos totales mostraron un incremento del 1.5%. A pesar que los territorios de Panamco continúan mostrando buenos resultados e incrementos en los volúmenes y en los precios, México sigue reportando resultados débiles, y por lo tanto los ingresos aumentaron marginalmente. Los gastos crecieron en menor proporción que los ingresos lo que impulsó que la utilidad de operación fuera mayor en 2.6%. En el trimestre, el costo integral de financiamiento aumentó de manera importante por la reducción en la posición monetaria, ya que la tasa de inflación resultó menor. Lo anterior, sumado al los débiles crecimientos de los ingresos ocasionó que la utilidad neta, decreciera 23%. • México representa el 54% de las ventas. Los ingresos ascendieron a Ps. 6,097 millones, disminuyendo 3.5% con respecto al trimestre anterior. El precio promedio por caja fue 3.1% menor, por el cambio el la mezcla de empaques hacia presentaciones familiares, los cuales tienen un menor precio promedio por caja. Los volúmenes permanecieron sin cambio, ya que los volúmenes de refresco mostraron una ligera baja de 0.3% por menores refrescos de sabores. El segmento de bebidas no carbonatadas aumentó 21% impulsado por Powerade y Nestea. Los costos aumentaron por la presión del precio en el PET, sin embargo fueron compensados por una reducción en el costo de edulcolorante y las eficiencias logradas en la red de distribución. El margen bruto se ubicó en 51.7% mostrando una reducción de 100 pb. Los gastos de operación disminuyeron 1.9% por menores recursos destinados a mantenimiento de activos, distribución y mercadotecnia así como de mejores condiciones negociadas con los proveedores. A pesar de la reducción el los gastos el margen operativo se contrajo 150 pb. • Los ingresos en Centroamérica disminuyeron 3.3% por menores volúmenes (1.1%), ya que ha aumentado la competencia en dicha región. Además los precios también mostraron un deterioro por que se cambió la mezcla de empaques hacia presentaciones familiares. • Colombia revierte la tendencia de bajas y sorprende con sus resultados operativos. Los ingresos fueron mayores en 8.6% ya que se incrementaron los precios. El precio promedio se ubicó en Ps. 25.36 representando un aumento del 7.3%. No obstante a lo anterior, el volúmen creció 1.0% ya que los volúmenes de refrescos y en especial de sabores fue mayor, lo que contrarrestó la disminución en el volumen de agua embotellada. Ps. $29.84 a Ps. $21.71 1,846.5 millones Ps. $46,163.3 millones Ps. $68,784.6 millones Ps. $2.3 millones Ps/acción 0.38 2.83 4.88 3.28 16.16 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros La diversificación en los territorios de Panamco a contrarrestado los débiles resultados de México. P/U P / VL P / FEPA VE / UAFIDA 12M 8.83x 1.55x 7.62x 7.63x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 19.1% 11.7% 3.73x 2.79x US$/ADR 0.33 2.52 4.34 2.92 14.36 1T05 9.3% 10.1% 3.75x 3.15x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. KOF IBMV 39.10 15,251 35.93 14,016 32.77 12,781 29.60 11,546 26.43 10,311 23.27 9,076 20.10 M-04 J-04 J-04 S-04 O-04 D-04 E-05 F-05 A-05 7,841 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Coca-Cola Femsa (KOF) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 5169 9374 06 de mayo de 2005. • Los ahorros logrados a través de la consolidación de las plantas más que compensaron los incrementos en el costo de empaques por el cambio de mezcla hacia envases no retornables. Lo anterior ocasionó un aumento en el margen bruto de 40 pb. Los gastos de operación bajaron 3.5% ya que se logró una optimización en el número de empleados y a menores recursos de mantenimiento. El margen operativo alcanzó 8.9% lo que representa una expansión de 480 pb. ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 1T05 11,230 5,349 3,660 1,994 1,689 291 548 58 -15 -183 112 1,286 579 0 0 12 695 1T04 11,069 5,304 3,658 1,974 1,646 26 601 38 -61 -477 71 1,548 642 0 0 0 907 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 47.6% 17.8% 15.0% 6.2% 47.9% 17.8% 14.9% 8.2% 18 38 60 5.3% 15 38 58 2.3% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 1.5% 0.8% 0.1% 1.0% 2.6% #N/A -9.0% 54.1% -75.5% -61.6% 56.1% -17.0% -9.8% #N/A #N/A #N/A -23.3% • Venezuela contribuye positivamente a los resultados de Panamco. Los ingresos crecieron 7.5% ya que el precio promedio fue mayor en 8.8%, lo que compensó la caída en el volumen. El margen bruto aumentó 220 pb por la combinación de mayores precios que compensaron por completo el aumento en costos de empaque derivados de mayores presentaciones no retornables. Por el contrario el margen operativo se contrajo 50 pb producto de mayores salarios y fletes. • Los ingresos de Brasil aumentaron 13%. Los incrementos en precios y volúmenes impulsaron este crecimiento. La utilidad bruta aumentó 21% ya que optimizaron el uso de materias primas así como mayores eficiencias. El margen bruto creció 270 pb y el operativo 660 pb. BALANCE • Argentina continúa creciendo a un ritmo acelerado. Los ingresos mostraron un incremento del 13.7% por mayores precios y volúmenes. El margen bruto decreció ya que, a pesar de menores precios de edulcolorantes el precio del PET aumentó. (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 67,187 3,241 5,982 432 18,406 39,126 0 36,626 3,421 6,862 21,720 4,622 30,561 721 Dic-04 Mar-04 67,543 66,155 3,629 2,701 5,486 5,173 421 579 18,805 19,063 39,202 38,639 0 0 37,220 41,201 3,612 2,516 7,151 6,862 21,869 26,760 4,587 5,063 30,323 24,954 714 86 • ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 0.9x 13.6% 31.3% 71.7% 119.8% 0.8x 14.2% 32.0% 72.1% 122.7% 0.8x 8.6% 47.8% 106.5% 165.1% La perspectiva de la empresa es favorable. A pesar de que la competencia del sector en México es muy fuerte, por las marcas B Brands, creemos que la guerra de precios está por terminar ya que dudamos que el resto de las embotelladoras continúen sacrificando márgenes a medida que aumenten los costos. Los territorios de Panamco avanzarán con la tendencia positiva observada en este trimestre, estimamos que los volúmenes se mantendrán creciendo a un buen ritmo. A pesar de que el múltiplo EV/EBITDA es superior al promedio del sector, ya que cotiza a 7.63x creemos que se justifica por la diversificación de los territorios de Panamco. Nuestro precio objetivo para los próximos 12 meses es de Ps. 30.27 mas un dividendo de Ps. 0.33 por lo que la recomendación es COMPRA riesgo alto. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2