kimber1t05

Anuncio

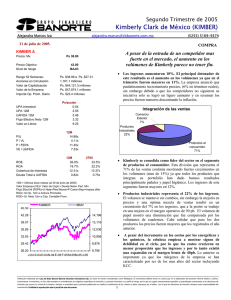

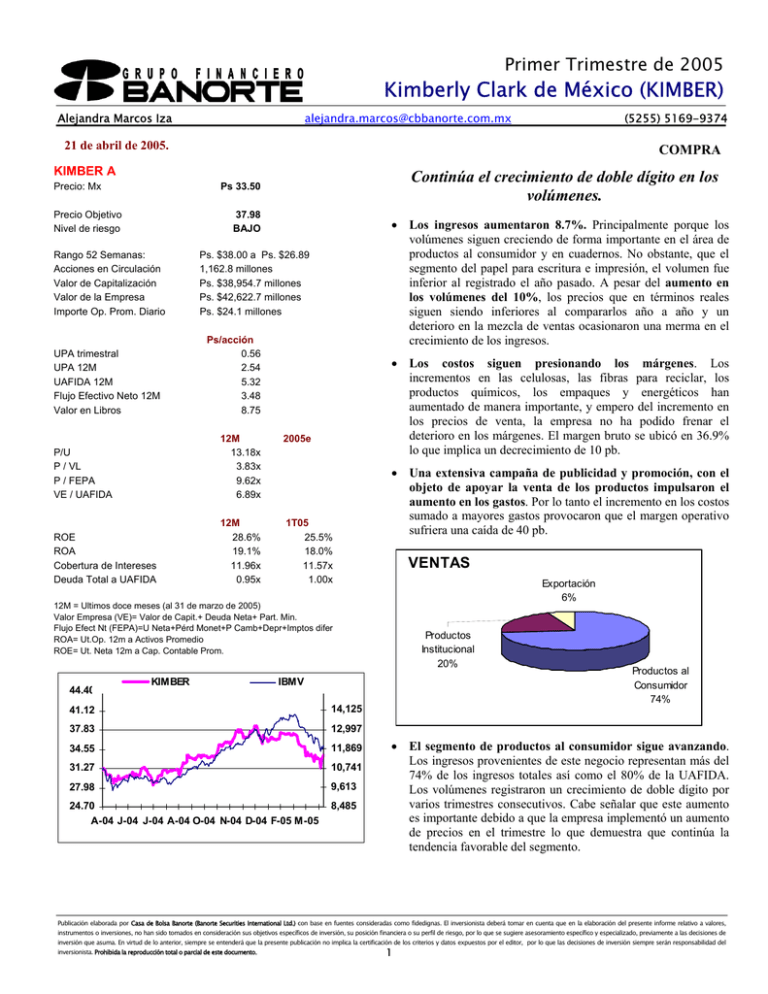

Primer Trimestre de 2005 Kimberly Clark de México (KIMBER) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 21 de abril de 2005. COMPRA KIMBER A Precio: Mx Continúa el crecimiento de doble dígito en los volúmenes. Ps 33.50 Precio Objetivo Nivel de riesgo 37.98 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros • Los ingresos aumentaron 8.7%. Principalmente porque los volúmenes siguen creciendo de forma importante en el área de productos al consumidor y en cuadernos. No obstante, que el segmento del papel para escritura e impresión, el volumen fue inferior al registrado el año pasado. A pesar del aumento en los volúmenes del 10%, los precios que en términos reales siguen siendo inferiores al compararlos año a año y un deterioro en la mezcla de ventas ocasionaron una merma en el crecimiento de los ingresos. Ps. $38.00 a Ps. $26.89 1,162.8 millones Ps. $38,954.7 millones Ps. $42,622.7 millones Ps. $24.1 millones Ps/acción 0.56 2.54 5.32 3.48 8.75 • Los costos siguen presionando los márgenes. Los incrementos en las celulosas, las fibras para reciclar, los productos químicos, los empaques y energéticos han aumentado de manera importante, y empero del incremento en los precios de venta, la empresa no ha podido frenar el deterioro en los márgenes. El margen bruto se ubicó en 36.9% lo que implica un decrecimiento de 10 pb. 12M 13.18x 3.83x 9.62x 6.89x 2005e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 28.6% 19.1% 11.96x 0.95x 1T05 25.5% 18.0% 11.57x 1.00x • Una extensiva campaña de publicidad y promoción, con el objeto de apoyar la venta de los productos impulsaron el aumento en los gastos. Por lo tanto el incremento en los costos sumado a mayores gastos provocaron que el margen operativo sufriera una caída de 40 pb. VENTAS Exportación 6% 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 44.40 KIMBER Productos Institucional 20% IBMV 41.12 14,125 37.83 12,997 34.55 11,869 31.27 10,741 27.98 9,613 24.70 A-04 J-04 J-04 A-04 O-04 N-04 D-04 F-05 M-05 8,485 Productos al Consumidor 74% • El segmento de productos al consumidor sigue avanzando. Los ingresos provenientes de este negocio representan más del 74% de los ingresos totales así como el 80% de la UAFIDA. Los volúmenes registraron un crecimiento de doble dígito por varios trimestres consecutivos. Cabe señalar que este aumento es importante debido a que la empresa implementó un aumento de precios en el trimestre lo que demuestra que continúa la tendencia favorable del segmento. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Kimberly Clark de México (KIMBER) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 21 de abril de 2005. (5255) 5169-9374 COMPRA ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) 1T05 5,089 1,880 728 1,475 1,152 85 130 27 12 -30 -2 1,069 421 0 0 0 648 1T04 4,681 1,734 658 1,396 1,076 -16 129 12 -70 -63 -3 1,095 458 0 0 0 637 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 36.9% 29.0% 22.6% 12.7% 37.0% 29.8% 23.0% 13.6% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 82 49 48 10.3% 81 48 49 12.6% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta • El negocio de papel para escritura e impresión sufrió una disminución en los volúmenes. Lo anterior no obstante del ciclo positivo de la industria. Este decrecimiento fue parcialmente compensado por mejores precios y mejor mezcla lo que ocasionó un crecimiento de las ventas en mas del 14%. Los ingresos provenientes de este negocio representaron 20% de las ventas totales y el 16% de la UAFIDA. var.% 8.7% 8.4% 10.7% 5.7% 7.0% #N/A 0.9% 130.4% #N/A -52.4% -42.3% -2.4% -8.3% #N/A #N/A #N/A 1.7% • Finalmente las ventas provenientes de las exportaciones continuaron creciendo por volumen ya que los precios no registraron cambio alguno. • La UAFIDA creció 5.7% y el margen mostró una contracción de 80 pb. Lo anterior es producto de mayores costos y gastos así como un deterioro en la mezcla de ventas. • La utilidad neta aumentó únicamente 1.7% ya que existió un crecimiento en el costo integral de financiamiento debido a que el año pasado existió un efecto favorable en la posición cambiaria por la apreciación en el tipo de cambio sumado a una menor posición en la posición monetaria. Empero, la tasa de impuestos efectiva del trimestre fue menor en 3% por los cambios derivados de la legislación. • En el año la empresa invirtió Ps. 1,271 millones de los cuales Ps 606 millones fueron destinados a CAPEX y Ps. 665 millones en el programa de recompra de acciones. Además el año anterior pagó Ps. 2,436 millones en dividendos. Pese a lo anterior, la empresa cuenta con una caja de Ps. 2,233 millones. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 25,601 2,233 6,379 0 16,989 0 0 15,427 659 6,525 5,242 3,001 10,174 0 Dic-04 Mar-04 25,477 25,919 2,148 2,417 6,069 5,799 0 0 17,260 17,703 0 0 0 0 13,050 15,409 665 112 4,062 5,849 5,300 6,145 3,022 3,303 12,428 10,511 0 0 • La perspectiva es positiva. Creemos que las ventas deberán de continuar creciendo a un buen ritmo derivado del crecimiento en los volúmenes. Aunado a lo anterior y a pesar del constante aumento en los costos de los productos derivados de los energéticos no esperamos deterioro en los márgenes ya que la empresa continuará implementando paulatinamente incrementos en precios. A través de la intensa campaña de promoción y publicidad que ha realizado estimamos que los volúmenes seguirán creciendo a doble dígito. Empero, existirá una mayor competencia en el año por la entrada de SCA en el sector. La valuación luce atractiva, el múltiplo VE/UAFIDA cotiza a 6.89x, por lo que nuestra recomendación es COMPRA riesgo bajo. Nuestro precio objetivo a doce meses es de Ps. 37.98 mas un dividendo de Ps. 2.08. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.2x 11.2% 31.4% 36.1% 151.6% 1.7x 11.2% 37.5% 30.7% 105.0% 1.4x 1.8% 33.6% 36.5% 146.6% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2