sare1t05

Anuncio

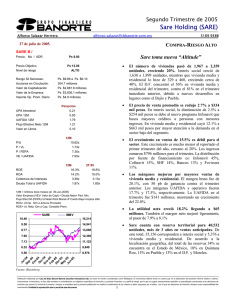

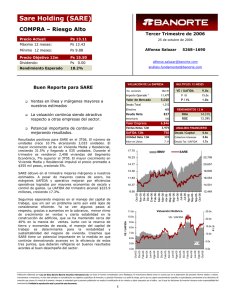

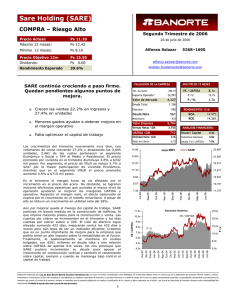

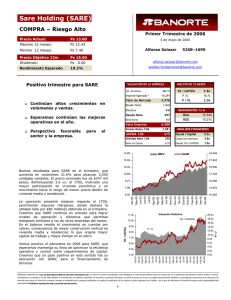

Primer Trimestre de 2005 SARE (SARE) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 25 de abril de 2005. COMPRA-RIESGO ALTO SARE B Precio: Mx SARE continúa en expansión y busca mayor participación en el sector residencial. Ps 7.94 Precio Objetivo Nivel de riesgo 12.00 ALTO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps. $9.69 a Ps. $6.10 302.6 millones Ps. $2,402.6 millones Ps. $3,362.1 millones Ps. $4.3 millones Ps/acción 0.17 0.94 2.00 1.30 4.94 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros 12M 8.40x 1.61x 6.12x 5.56x 2005e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 20.4% 18.3% 4.08x 1.51x 1T05 13.4% 12.8% 3.42x 1.92x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. SARE 5169 9386 • En el trimestre se vendieron 1,942 unidades, creciendo 28.3% contra el mismo trimestre de 2004. Destaca el incremento de viviendas media y residencial, que pasa de 250 a 451 unidades vendidas. Cerca del 81% de las ventas de vivienda media y residencial corresponde al Distrito Federal. • El precio promedio de venta, por su parte, se incrementa marginalmente pasando de $345 a $348 mil pesos por vivienda. La vivienda de interés social incrementa ligeramente su promedio, mientras el precio promedio de la vivienda media residencial pasa de $858 a $691 mil pesos, 19.5% menor. • Las ventas netas alcanzaron $691 millones de pesos, creciendo 27.8%. La distribución por fuentes de financiamiento es la siguiente: Infonavit (40.9%), Cofinanciamiento (15.5%), Crédito Bancario (15.4%), SHF (14.2%) y Fovissste (11.3%). • Mejoran los márgenes de operación y UAFIDA. En el caso del margen UAFIDA, se incrementa de 15.9% a 17.2% mientras que el margen operativo pasa de 15.1% a 16.6% gracias a mayores niveles de producción y mayor eficiencia operativa. La UAFIDA registró $119 millones, incrementando 38.6% en el trimestre. Sin embargo, el margen neto se redujo debido a mayores costos de financiamiento. • Al cierre de marzo, SARE cuenta con reserva territorial para 40,117 unidades, de las cuales 22,127 corresponden a interés social, 12,140 a vivienda media y 5,850 al sector residencial. Desde un punto de vista geográfico, las reservas se distribuyen en Estado de México (36%), Puebla (16%), Distrito Federal (14%), Quintana Roo (11%), Michoacán (9%) y Jalisco (9%) • La liquidez de la empresa se deteriora. La mayor penetración en el segmento medio y residencial tiene la ventaja de mayores márgenes del producto. Sin embargo, se trata de una política agresiva dado su mayor sensibilidad a incrementos en las tasas de interés y mayor requerimiento de capital de trabajo. La empresa sigue consumiendo recursos para financiar su crecimiento, y no esperamos que la situación cambie en el corto plazo. Aunado a esto, el pago de intereses se ha incrementado y se espera que SARE realice una colocación de certificados bursátiles por $400 a $500 millones de pesos esta semana. IBMV 10.40 14,314 8.77 13,094 7.95 11,874 7.13 10,654 6.32 9,434 5.50 8,214 A br -0 4 Ju n04 Ju l-0 4 A go -0 4 O ct -0 N 4 ov -0 En 4 e0 Fe 5 b0 M 5 ar -0 5 9.58 Fuente: Bloomberg. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 SARE (SARE) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 25 de abril de 2005. 5169 9386 COMPRA-RIESGO ALTO ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta Margen Bruto Margen UAFIDA Margen Operativo Margen Neto Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 1T05 691 189 70 119 115 27 37 8 0 -3 2 87 26 0 0 10 50 1T04 541 148 62 86 82 6 17 6 0 -6 1 75 25 0 0 7 43 27.4% 17.2% 16.6% 7.3% 27.4% 15.9% 15.1% 8.0% 216 289 85 102.2% 198 315 107 98.3% var.% 27.8% 27.8% 13.0% 38.6% 40.9% 386.3% 118.8% 32.2% #N/A -53.1% 45.4% 15.1% 5.9% #N/A #N/A 44.0% 15.4% • La valuación nos sigue pareciendo atractiva, a pesar de su menor liquidez y el nivel de endeudamiento. La empresa cotiza actualmente a un múltiplo de 5.56x Valor de Empresa a UAFIDA, que resulta bajo para empresas del sector con alto potencial de crecimiento por delante. • Sin embargo, consideramos que el nivel de riesgo es mayor, debido a su actitud agresiva en la mezcla de ventas, su mayor dependencia de terrenos de alto costo (y en general de capital de trabajo), el ambiente de alza en tasas y su mayor endeudamiento. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 3,589 219 3,297 0 73 0 0 1,827 366 691 547 223 1,762 266 Dic-04 Mar-04 3,698 2,779 183 134 3,439 2,592 0 0 75 53 0 0 0 0 1,954 1,241 349 147 862 595 512 324 232 174 1,743 1,538 278 233 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 3.3x 40.1% 0.0% 39.3% 103.7% 3.0x 40.5% 0.0% 38.9% 112.1% 3.7x 31.2% #DIV/0! 22.0% 80.7% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2