sare1t06

Anuncio

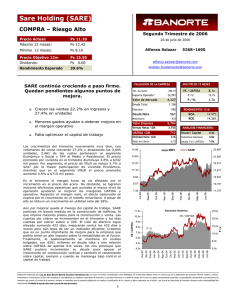

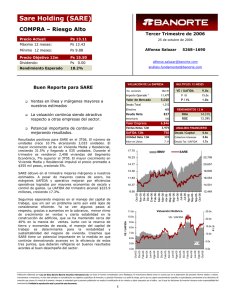

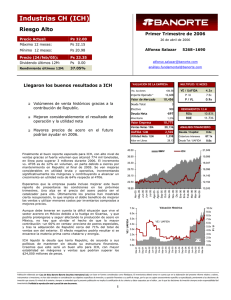

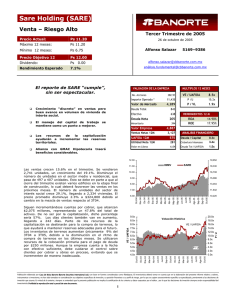

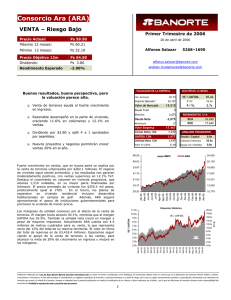

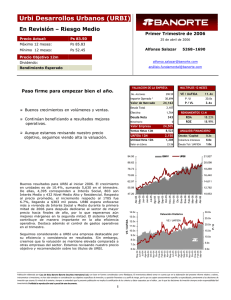

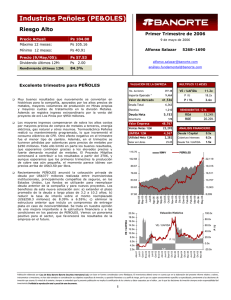

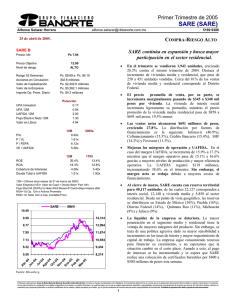

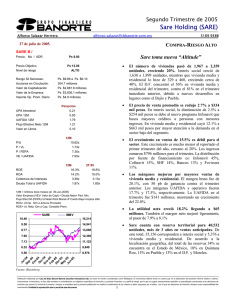

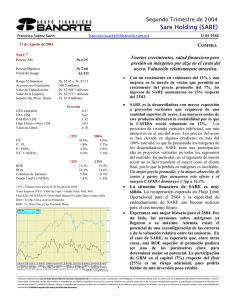

Sare Holding (SARE) COMPRA – Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 13.00 Máximo 12 meses: Ps 13.43 Mínimo 12 meses: Ps 7.40 Precio Objetivo 12m Ps 15.50 Dividendo: Ps Rendimiento Esperado 19.2% 5 de mayo de 2006 Alfonso Salazar alfonso.salazar@banorte.com 0.00 análisis.fundamental@banorte.com Positivo trimestre para SARE VALUACION DE LA EMPRESA No. Acciones P /U 16.7x Valor de Mercado 4,978 P / VL 2.0x 1,043 546 Deuda Neta ROA ROE 557 Valor Empresa 3,581 ANALISIS FINANCIERO UAFIDA 12M 675 Deuda / Capital 0.3x Utilidad Neta 12M 298 Cobertura Intereses 3.6x Valor en Libros 6.51 Deuda Tot / UAFIDA 1.5x 14.80 IBMV 24,094 SARE Abr-06 Mar-06 Mar-06 Feb-06 Ene-06 Valuación Histórica 20.0x 18.0x VE / UAFIDA 10.0x 16.0x 9.0x 14.0x P/U 12.0x 8.0x 10.0x 7.0x 8.0x 6.0x 6.0x P/U VE / UAFIDA Dic-05 10,582 Ene-06 6.50 Nov-05 12,834 Oct-05 7.88 Sep-05 15,086 Ago-05 9.27 Jul-05 17,338 Ago-05 10.65 Jun-05 19,590 Jun-05 12.03 Abr-05 21,842 May-05 13.42 11.0x Vemos positivo el panorama en 2006 para SARE, que esperamos mantenga su línea de optimizar la eficiencia operativa y control sobre requerimientos de capital. Creemos que un paso positivo en este sentido fue su asociación con GMAC para el financiamiento de terrenos. 15.54% 15.01% 6,588 Ventas Netas 12M La operación presentó mejoras respecto al 1T05, permitiendo mayores márgenes, donde destaca la utilidad neta por $80 millones obtenida en el trimestre. Creemos que SARE continúa en proceso para lograr niveles de operación y eficiencia que permitan márgenes similares a los de otras empresas del sector. En el balance resalta el crecimiento en cuentas por cobrar, consecuencia de mayor construcción vertical en vivienda media y residencial, lo que origina mayor capital de trabajo y mayor tiempo en el cobro. RENDIMIENTOS 12 M 497 Minoritario Buenos resultados para SARE en el trimestre, que aumenta en volúmenes 31.6% para alcanzar 2,555 unidades vendidas. El precio promedio fue de $347 mil pesos, disminuyendo 3.6 vs. el 1T05, motivado una mayor participación en vivienda económica y un movimiento hacia el rango de menor precio dentro de vivienda media y residencial. 9.8x 14,291 Efectivo el VE / UAFIDA 382.91 Importe Operado * Deuda Total Esperamos continúen las mejoras operativas en el año. 4.0x 5.0x 2.0x 4.0x Abr-06 Feb-06 Ene-06 Nov-05 Oct-05 Ago-05 Jul-05 Abr-05 Jun-05 Mar-05 Ene-05 Dic-04 Oct-04 Jul-04 Jun-04 Abr-04 Mar-04 Dic-03 Ene-04 Oct-03 0.0x Sep-04 para MULTIPLOS 12 MESES Nov-05 Continúan altos crecimientos en volúmenes y ventas. Perspectiva favorable sector y la empresa. 5268–1690 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Sare Holding (SARE) COMPRA – Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 13.00 Máximo 12 meses: Ps 13.43 Mínimo 12 meses: Ps 7.40 Precio Objetivo 12m Ps 15.50 Dividendo: Ps Rendimiento Esperado 19.2% RESULTADOS TRIMESTRALES 5 de mayo de 2006 Alfonso Salazar alfonso.salazar@banorte.com 0.00 Mar-06 5268–1690 análisis.fundamental@banorte.com Mar-05 ∆ Dic-05 Millones de Pesos al 31 Mar 06 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 896 250 93 716 196 77 157 36 118 35 0 0 3 119 28 90 27 0 0 10 80 0.21 52 0.17 53.2% 159 123 29.3% Mar-06 Mar-05 25.2% 27.4% 21.0% 31.5% 31.2% 31.6% 29.3% -69.8% 0.04 ∆ 944 272 96 176 38 136 42 0 0 33 60 0.16 182 Dic-05 Margen Bruto 27.9% 27.4% 0.48% 28.9% Margen UAFIDA 17.8% 17.5% 17.2% 16.6% 0.57% 0.83% 19.3% 18.7% 8.9% 7.3% 1.63% 6.4% Margen Operativo Margen Neto RESUMEN DEL BALANCE Mar-06 Mar-05 Dic-05 Millones de Pesos al 31 Mar 06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 5,309 5,205 546 2,910 1,628 33 0 3,718 3,642 227 1,680 1,669 43 0 5,015 4,920 578 2,542 1,708 92 0 0 2,260 903 8 1,035 0 314 0 1,892 1,094 379 567 0 -148 0 1,966 969 250 697 300 -250 0 3,048 557 2,491 0 1,826 276 1,550 0 3,049 636 2,413 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2