sare2t06

Anuncio

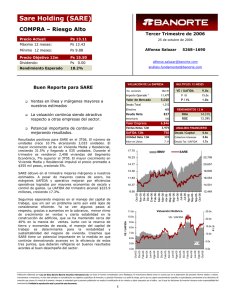

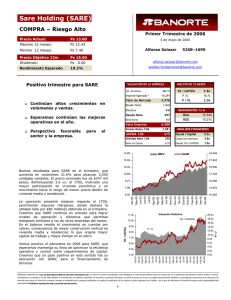

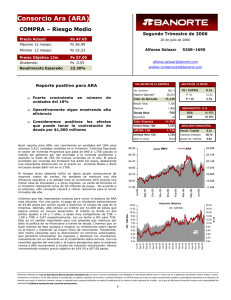

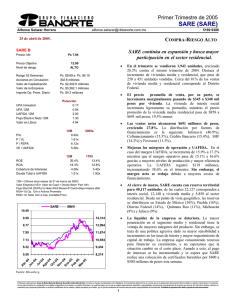

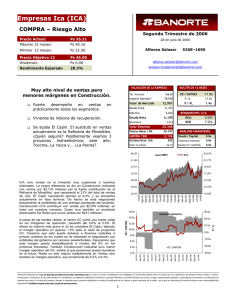

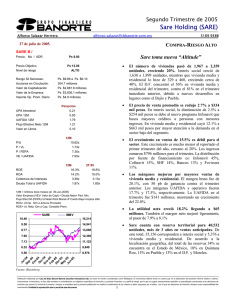

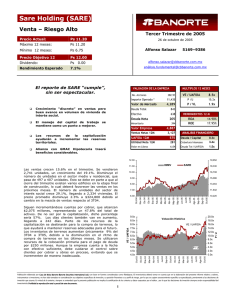

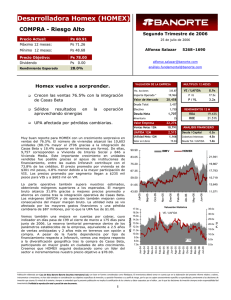

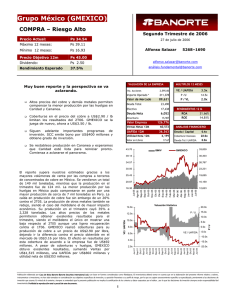

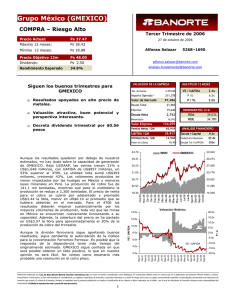

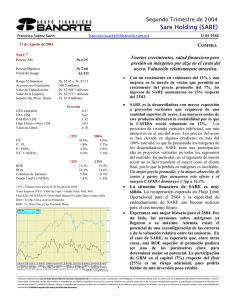

Sare Holding (SARE) COMPRA – Riesgo Alto análisis.fundamental@banorte.com VALUACION DE LA EMPRESA No. Acciones P /U 13.7x Valor de Mercado 4,327 P / VL 1.7x 1,156 595 Deuda Neta 14.97% 14.26% 5,784 3,755 ANALISIS FINANCIERO UAFIDA 12M 712 Deuda / Capital 0.4x Utilidad Neta 12M 316 Cobertura Intereses 3.6x Valor en Libros 6.72 Deuda Tot / UAFIDA 1.6x 14.90 23,997 SARE IBMV 19,917 11.10 17,877 9.83 15,837 8.57 13,797 7.30 11,757 Jun-06 Nov-05 12.37 Oct-05 21,957 Sep-05 13.63 Valuación Histórica 11.0x 25.0x VE / UAFIDA 10.0x 20.0x 15.0x 8.0x P/U 7.0x 10.0x 6.0x 5.0x 5.0x 4.0x Abr-06 Oct-04 Ago-04 Abr-04 Jun-04 Dic-03 0.0x Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 P/U 9.0x Feb-04 Aún por mejorar queda el manejo del capital de trabajo. SARE participa en buena medida en la construcción de edificios, lo que implica mayores plazos para la construcción y venta. Las cuentas por cobrar se incrementan en el trimestre y los días cuentas por cobrar suben a 305. El ciclo de efectivo sigue elevado sumando 422 días, mejorando contra los 432 días a marzo pero aún lejos de ser un indicador eficiente. Creemos que es un punto importante de mejora para la empresa que podría tener un alto impacto sobre la rentabilidad en el futuro. Finalmente, el apalancamiento se mantiene en niveles holgados, con $561 millones en deuda neta y una relación sobre UAFIDA de apenas 0.8 veces. No nos preocupa que SARE pudiera incrementar su deuda para apoyar el crecimiento en construcción vertical y también el rendimiento sobre capital, siempre y cuando se mantenga bajo control el capital de trabajo. Valor Empresa Jul-05 En el trimestre el margen bruto se vio afectado por el incremento en el precio del acero. No obstante, se lograron mayores eficiencias operativas que aunadas al mayor nivel de operación ayudaron al mejorar los márgenes UAFIDA y operativo. Respecto al margen neto, el efecto observado se explica por el crecimiento en el interés minoritario. A pesar de ello se obtuvo un crecimiento en utilidad neta del 28%. ROA ROE 533 Ventas Netas 12M Oct-03 Los crecimientos del trimestre nuevamente muy bien, con volúmenes de venta creciendo 27.4% y alcanzando las 3,005 unidades, 2,461 de las cuales pertenecen al segmento Económico y Social y 544 al Medio y Residencial. El precio promedio por vivienda en el trimestre disminuye 3.8% a $332 mil pesos. Por segmento, el precio de VEyS se redujo 5.7% a $247 por la mayor participación de vivienda Económica, mientras que en el segmento VMyR el precio promedio aumentó 4.5% a $715 mil pesos. RENDIMIENTOS 12 M 561 Minoritario VE / UAFIDA Falta optimizar el capital de trabajo 8.1x 14,291 Efectivo Menores gastos ayudan a obtener mejora en el margen operativo VE / UAFIDA 382.91 Importe Operado * Deuda Total Crecen las ventas 22.2% en ingresos y 27.4% en unidades MULTIPLOS 12 MESES Jun-06 SARE continúa creciendo a paso firme. Quedan pendientes algunos puntos de mejora. May-06 39.6% Dic-05 Rendimiento Esperado alfonso.salazar@banorte.com 0.00 Feb-06 Ps Abr-06 Dividendo: Oct-05 Ps 15.50 5268–1690 Ago-05 Precio Objetivo 12m Alfonso Salazar Feb-06 Ps 8.10 Abr-05 Mínimo 12 meses: 26 de julio de 2006 Jun-05 Ps 13.43 Ene-06 Máximo 12 meses: Segundo Trimestre de 2006 Dic-04 Ps 11.10 Feb-05 Precio Actual: Sare Holding (SARE) COMPRA – Riesgo Alto Segundo Trimestre de 2006 Precio Actual: Ps 11.10 Máximo 12 meses: Ps 13.43 Mínimo 12 meses: Ps 8.10 Precio Objetivo 12m Ps 15.50 Dividendo: Ps Rendimiento Esperado 39.6% RESULTADOS TRIMESTRALES 26 de julio de 2006 Alfonso Salazar alfonso.salazar@banorte.com 0.00 Jun-06 5268–1690 análisis.fundamental@banorte.com Jun-05 ∆ Mar-06 Millones de Pesos al 30 Jun 06 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 1,004 280 101 821 231 87 180 36 140 44 0 0 12 144 37 105 33 0 0 5 85 0.22 184 67 0.17 145 Jun-06 Jun-05 22.2% 21.4% 16.0% 24.6% -3.6% 33.8% 31.5% 122.1% 27.9% 0.05 26.2% ∆ 894 249 93 156 36 118 35 0 0 3 80 0.21 159 Mar-06 Margen Bruto 27.9% 28.1% -0.19% 27.9% Margen UAFIDA 18.3% 17.9% 17.7% 17.5% 0.57% 0.34% 17.8% 17.5% 8.5% 8.1% 0.38% 8.9% Margen Operativo Margen Neto RESUMEN DEL BALANCE Jun-06 Jun-05 Mar-06 Millones de Pesos al 30 Jun 06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 5,596 5,490 595 3,140 1,617 38 0 3,858 3,766 164 1,934 1,582 42 0 5,297 5,194 545 2,904 1,624 33 0 0 2,490 1,054 83 1,074 0 280 0 1,952 784 140 912 0 117 0 2,255 901 8 1,033 0 314 0 3,106 533 2,573 0 1,906 304 1,603 0 3,042 556 2,486 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2