Consorcio Ara (ARA) Segundo Trimestre de 2004 C

Anuncio

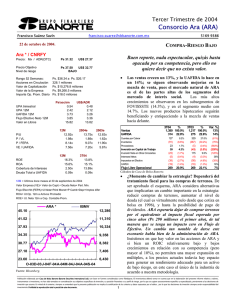

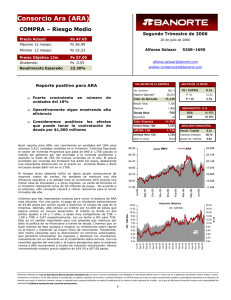

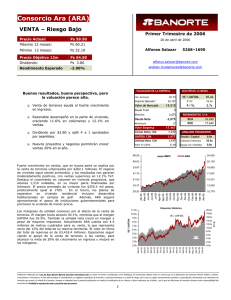

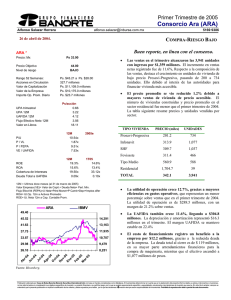

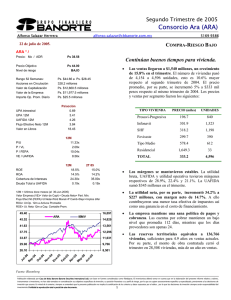

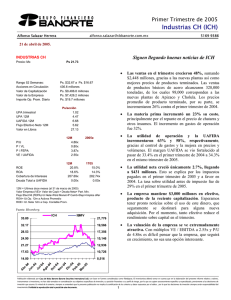

Segundo Trimestre de 2004 Consorcio Ara (ARA) Francisco Suárez Savín francisco.suarez@cbbanorte.com.mx 5169 9383 23 de julio de 2004. COMPRA Ara * / CNRFY Precio: Mx / ADR(OTC) Ps 30.69 US$ 26.71 Precio Objetivo Nivel de riesgo Ps 39.00 US$ 34.04 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Invertir en las acciones de ARA es una forma conservadora de participar en la industria. Además, ahora es buen momento. • Ps. $22.80 a Ps. $36.34 328.2 millones Ps. $10,042.7 millones Ps. $9,262.6 millones Ps. $15.7 millones Ps/acción UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros 0.49 2.32 3.55 3.65 15.07 US$/ADR 0.43 2.03 3.10 3.19 13.15 13.18x 2.03x 8.38x 7.94x 2004e 13.06x 1.84x 8.65x 7.04x 16.4% 15.4% 2.48x 0.18x 2T04 13.1% 14.0% 13.77x 0.18x 12M P/U P / VL P / FEPA VE / UAFIDA 12M ROE ROA Cobertura de Intereses Deuda Total a UAFIDA Ventas Utilidad Bruta UAFIDA Margen UAFIDA Utilidad Operación Utilidad Neta Margen Neto UPA • IBMV 44.30 11,928 40.33 10,860 36.37 9,792 32.40 8,724 28.43 7,656 24.47 6,588 20.50 J-03S-03O-03N-03J-04F-04A-04M-04J-04 5,520 2T04E Real Var.% 1,262 1,275 1.0% 365 369 1.1% 285 286 0.3% 22.6% 22.4% (0.2pp) 263 268 1.8% 154 162 5.2% 12.2% 12.7% 0.5pp 0.47 0.49 5.2% 2004E Crec. % 5,537 11.5% 1,620 12.6% 1,265 11.7% 22.8% 1,170 771 13.9% 0.1pp 11.2% 3.3% (1.1pp) 2.35 Estimaciones de Casa de Bolsa Banorte. 12M = Ultimos doce meses al 30 de junio de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. ARA * Resultados en línea, modestas expectativas para 2004 PERO totalmente factibles. Creemos que la estrategia de la compañía es la más conservadora de las emisoras listadas de la BMV. Aún si las metas son modestas (crecimiento del 10% en ingresos, 9% en volúmenes, ligera expansión en márgenes), vale la pena tomar en cuenta 1) ARA financia internamente su crecimiento y es una generadora neta de flujo libre de efectivo, 2) ARA tiende a adquirir tierra con sus propios recursos y poco financiamiento, 3) en un entorno de mayor competencia, elevados costos de materiales y cambios en el ciclo de los Institutos de Vivienda, existen razones para ser más cauto. De acuerdo a nuestra metodología, ARA es la única empresa de la industria de la vivienda catalogada con un nivel de Riesgo Bajo. Su gran fortaleza financiera, su gran reserva territorial, y una estrategia conservadora de atacar al mercado son las razones detrás de un riesgo crediticio bajo, una baja volatilidad respecto del mercado, y una bursatilidad suficiente, los tres elementos con los que evaluamos el riesgo de inversión en acciones. No esperamos que las acciones de ARA puedan ofrecer los mayores rendimientos en su industria, pero ARA es una clara alternativa para inversionistas que busquen un riesgo relativamente bajo en el mercado de capitales y en esta industria en particular. El ajuste de los últimos días en su precio haría propicia la entrada en estos momentos. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2004 Consorcio Ara (ARA) Francisco Suárez Savín francisco.suarez@cbbanorte.com.mx 23 de julio de 2004. COMPRA ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2004) 6m04 6m03 var.% Ventas Netas 2,442 2,146 13.8% Utilidad Bruta 706 616 14.6% UAFIDA 548 479 14.3% Utilidad de operación 513 449 14.2% Costo Intgral. de Finan. 11 5 113.7% Intereses Pagados 36 31 12.9% Intereses Ganados 26 29 (11.6%) Pérd. (Ganancia) Camb. -1 1 #N/A Pérd. (Ganancia) Monet. 3 3 27.3% Otros Gastos Financ. -15 -27 (44.1%) Util. antes de Impuestos 517 471 9.7% Impuestos 184 179 2.7% Subs. no Consolidadas -3 0 #N/A Gtos. Extraordinarios 0 0 #N/A Part. Minoritaria 1 1 12.0% Utilidad Neta 328 291 12.9% Margen Bruto Margen UAFIDA Margen Operativo Margen Neto Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 28.9% 22.4% 21.0% 13.4% 28.7% 22.3% 20.9% 13.6% 101 476 11 129.1% 120 421 15 129.1% 2T04 1,275 369 286 268 10 22 14 -2 4 -6 264 100 -1 0 1 162 28.9% 22.4% 21.0% 12.7% 2T03 var.% 1,115 14.3% 321 15.0% 248 15.2% 233 14.6% 5 98.1% 17 24.8% 11 24.8% -1 125.8% -0 #N/A -12 (51.0%) 241 9.5% 93 7.1% 0 #N/A 0 #N/A 1 19.6% 147 10.4% BALANCE 8.0x 64.7% 0.8% -16.1% 53.8% 7.6x 75.2% 0.6% -10.3% 54.9% • Una estrategia conservadora en un entorno de mayor competencia y de retos y oportunidades para el sector. ARA siempre se ha caracterizado por tener sólidas estrategias y con un sesgo al conservadurismo que ha derivado en un crecimiento relativamente estable, pero a tasas relativamente elevadas y manteniendo una sólida estructura de capital. Con tiempo, la emisora trata de anticiparse a los cambios en el entorno de la industria y ha sido relativamente exitosa para anticipar dichos cambios y reaccionar en consecuencia. ARA seguirá haciendo énfasis en la salud financiera de la compañía, enfocada a una operación que genere flujo de efectivo y manteniendo altas reservas territoriales. Además, ARA también invertirá en obtener mayores compromisos de hipotecas. • Por controles y eficiencias internas, además de una mejoría en la mezcla de ventas, ARA espera una ligera expansión en márgenes a pesar del aumento de precios en insumos clave como el acero. Creemos que existen las condiciones para una mejoría en la mezcla de ventas, gracias a la incursión cada vez más agresiva de la banca comercial en el mercado hipotecario, y gracias también a los nuevos productos que, como e programa de cofinanciamento, permitirán hacer accesible la vivienda de mayor precio a los clientes. 28.8% 22.2% 20.9% 13.2% (millones de pesos al 30 de junio de 2004) Jun-04 Mar-04 Jun-03 Activo total 7,637 7,416 6,698 Efectivo y valores 1,005 803 1,022 Otros Activos Circ. 6,048 6,032 5,145 Largo plazo 83 76 0 Fijo (Neto) 501 505 532 Diferido 0 0 0 Otros Activos 0 0 0 Pasivo total 2,672 2,628 2,321 Deuda con costo C.P. 133 232 128 Otros pasivos C.P. 747 665 625 Deuda con costo L. P. 73 77 54 Otros Pasivos 1,719 1,654 1,515 Capital Contable 4,965 4,788 4,377 Interés Minoritario 19 18 16 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5169 9383 • Al invertir en “exceso “ en tierra, si bien ello podría tener implicaciones en términos de un menor rendimiento sobre el capital invertido, no hay que olvidar que también existen ganancias potenciales. En gran medida ARA tiene un punto: cuando no se tiene presión para adquirir reservas se logran costos de adquisición bajos y en el proceso de transformar la reserva en tierra habilitada para su desarrollo se generan fuertes ganancias, y, de paso, se crean barreras a la entrada. El negocio de desarrollar la tierra puede ser muy lucrativo en un contexto de incrementos en los precios de la tierra, y ARA cuenta con el pleno conocimiento y la fortaleza financiera para ello. 8.2x 70.5% 1.1% -19.2% 53.0% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2 Certificación del Analista Yo, Francisco Suárez Savín, certifico que los puntos de vista y opiniones que se expresan en este documento son reflejo fiel de mi opinión personal sobre la(s) compañía(s) objeto de este reporte, de sus afiliadas y de los valores que ha emitido. Asimismo certifico que no he recibido, no recibo, ni recibiré compensación directa o indirecta alguna a cambio de expresar una opinión en sentido especifico en este documento. Declaraciones relevantes Casa de Bolsa Banorte y sus filiales, incluyendo Grupo Financiero Banorte, brindan una amplia gama de servicios además de banca de inversión, tales como banca corporativa, entre otros, a un gran número de corporaciones en México y en el extranjero. El lector deberá asumir que Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones por concepto de los servicios antes mencionados. Conforme a las leyes mexicanas vigentes, los Analistas Bursátiles tienen permitido mantener posiciones largas o cortas en acciones de empresas que cotizan en la Bolsa Mexicana de Valores y en fondos de inversión. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio. Remuneración de analistas La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la empresa y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que nuestros analistas no reciben pago directo alguno por transacción específica alguna en banca de inversión. Actividades de banca de inversión durante los últimos doce meses Casa de Bolsa Banorte o sus filiales han obtenido ingresos por los servicios de banca de inversión por parte de las siguientes empresas o sus filiales, las cuales podrían ser objeto de análisis en el presente reporte: Alfa, Cablemas, CEMEX, Corporación GEO, DeMet, G. Acción, Grupo Financiero Banorte, Hylsamex, Hipotecaria Nacional, Jugos Del Valle, Su Casita, Urbi, Xignux. Actividades de banca de inversión durante los próximos tres meses Casa de Bolsa Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios de banca de inversión por parte de compañías o sus filiales, las cuales podrían ser objeto de análisis en el presente reporte. Guía para las recomendaciones de inversión La RECOMENDACIÓN DE INVERSIÓN es un parámetro que indica el RENDIMIENTO total esperado en los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que se destacan, el nivel de las tasas de interés, las expectativas en cuanto al comportamiento futuro de esta variable y también en función de la tendencia y volatilidad de los mercados de capitales: Riesgo Bajo Medio Alto COMPRA >13.5% >16.5% >19.5% MANTENER <13.5% > 9.0% < 16.5% > 11% < 19.5% > 13% VENTA <9.0% <11% <13% Recomendación Para la definición del riesgo se han considerado tres factores: 1) La volatilidad del precio de la acción relativa al desempeño del índice de la Bolsa. 2) La bursatilidad de la acción y 3) la fortaleza financiera de la empresa emisora. Con estos tres factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfiles de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo, Casa de Bolsa Banorte utiliza una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados por Casa de Bolsa Banorte, ya que esto depende de diversos factores endógenos y exógenos que afectan tanto el desempeño de la empresa como las tendencias del mercado de valores en el que cotiza. LA INFORMACIÓN CONTENIDA EN EL PRESENTE REPORTE HA SIDO OBTENIDA DE FUENTES QUE CONSIDERAMOS COMO FIDEDIGNAS, PERO NO HACEMOS DECLARACIÓN ALGUNA RESPECTO DE NI CASA DE BOLSA BANORTE, S.A. DE C.V. NI BANORTE SECURITIES INTERNATIONAL ACEPTAN RESPONSABILIDAD ALGUNA POR CUALQUIER PÉRDIDA QUE SE DERIVE DEL USO DE ESTE REPORTE O SU CONTENIDO. SU PRECISIÓN O INTEGRIDAD.