ara2t06

Anuncio

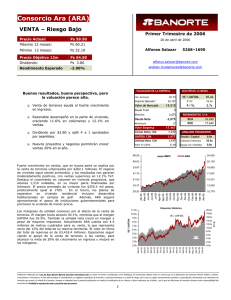

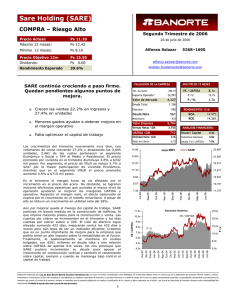

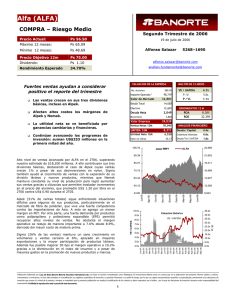

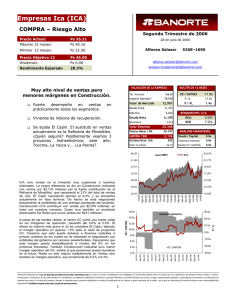

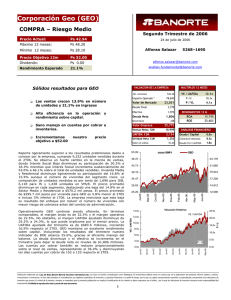

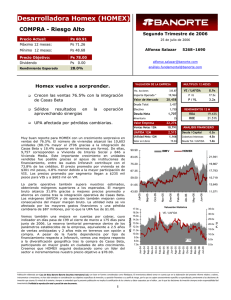

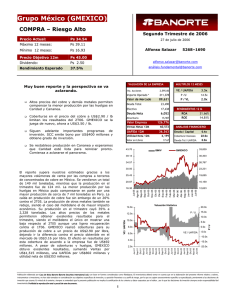

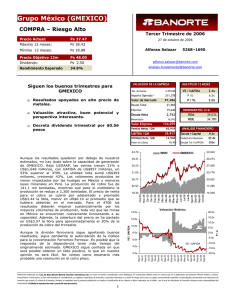

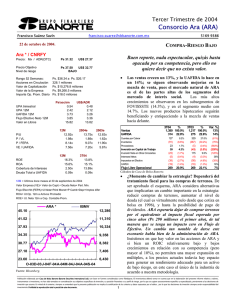

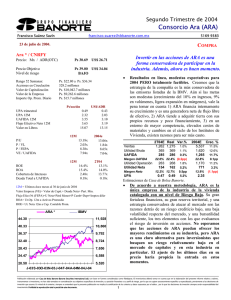

Consorcio Ara (ARA) COMPRA – Riesgo Medio Segundo Trimestre de 2006 Precio Actual: Ps 47.05 Máximo 12 meses: Ps 56.99 Mínimo 12 meses: Ps 32.23 Precio Objetivo 12m Ps 57.00 Dividendo: Ps 0.55 alfonso.salazar@banorte.com Rendimiento Esperado 22.30% análisis.fundamental@banorte.com 20 de julio de 2006 Alfonso Salazar VALUACION DE LA EMPRESA No. Acciones Valor de Mercado 1,126 Efectivo 1,826 Deuda Neta -700 Minoritario Valor Empresa 7,535 16.95% 18.90% ANALISIS FINANCIERO Deuda / Capital 1,256 Valor en Libros 18.67 66.20 0.2x Cobertura Intereses 28.7x Deuda Tot / UAFIDA 0.6x IBMV 24,488 ARA 20,148 48.60 17,978 42.73 15,808 36.87 13,638 31.00 11,468 Jun-06 Valuación Histórica 20.0x VE / UAFIDA 11.0x 18.0x 10.0x 16.0x 9.0x 14.0x 8.0x 12.0x 7.0x 10.0x 6.0x P/U Ene-06 Nov-05 Sep-05 May-06 54.47 Oct-05 22,318 Jul-05 60.33 12.0x 8.0x 5.0x 6.0x P/U Feb-06 Jun-05 Dic-04 Mar-05 Jun-04 Dic-03 Sep-03 Jun-03 Mar-03 Dic-02 Sep-02 Jun-02 Dic-01 0.0x Mar-02 2.0x 2.0x Jun-01 4.0x 3.0x Sep-01 4.0x May-06 VE / UAFIDA ROA ROE 1,736 Utilidad Neta 12M Creemos que hay importantes avances para volver el balance de ARA más eficiente. Por una parte, el pago de un dividendo extraordinario de $3.80 pesos por acción ayudó a disminuir el exceso de caja de la empresa. Además, ARA obtuvo un crédito por $1,000 de pesos que espera utilizar en nuevos desarrollos. El crédito se divide en dos partes iguales a 10 y 7 años, a tasas muy competitivas de TIIE + 1.00 y TIIE + 0.97 respectivamente, con un techo a 9% para TIIE. Esto es un cambio importante para una empresa que mantuvo por años la política de no financiarse a través de deuda. Creemos que un buen manejo de ésta ayudará a mejorar su rendimiento sobre capital en el futuro y mantener un mayor ritmo de crecimiento. Finalmente, otro hecho relevante será la desinversión en terrenos urbanizados, que permitirá incrementar los ingresos y disminuir los inventarios, nuevamente con un beneficio en el rendimiento sobre activos. Con los recientes ajustes del mercado y la buena perspectiva para la empresa vemos a ARA nuevamente a niveles de valuación interesantes. Hemos incrementado nuestro precio objetivo de $54.50 a $57.00 pesos. RENDIMIENTOS 12 M 14,761 UAFIDA 12M El margen bruto obtenido sufrió un ligero ajuste consecuencia de mayores costos de ventas. No obstante se mantuvo una alta eficiencia operativa y la utilidad neta se incrementa 26% gracias una menor tasa de impuestos y a otros ingresos. La venta de terrenos en el trimestre representó cerca de 20 millones de pesos. De acuerdo a la empresa, este concepto volverá a cobrar relevancia para el tercer trimestre del año. 2.5x 23 Ventas Netas 12M Buen reporte para ARA, con crecimiento en unidades del 18% para alcanzar 5,421 unidades vendidas en el trimestre. Continúa figurando el sector de Vivienda Progresiva que pasa de 840 a 1,758 gracias al interés del gobierno por dar prioridad a la vivienda económica y alcanzar la meta de 750 mil nuevas viviendas en el año. El precio promedio por vivienda del trimestre fue $340 mil pesos, destacando una importante disminución en el precio en Vivienda Media a $533 mil pesos desde $647 mil en el 1T06. P / VL Nov-05 Consideramos positivos los efectos que puede tener la contratación de deuda por $1,000 millones 12.3x Ago-05 Operativamente sigue mostrando alta eficiencia 15,438 Deuda Total 8.5x P /U Mar-06 de 28,231 Sep-04 número VE / UAFIDA 328.11 Importe Operado * Mar-04 en MULTIPLOS 12 MESES Feb-06 Reporte positivo para ARA Fuerte crecimiento unidades del 18% 5268–1690 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Consorcio Ara (ARA) COMPRA – Riesgo Medio Segundo Trimestre de 2006 Precio Actual: Ps 47.05 Máximo 12 meses: Ps 56.99 Mínimo 12 meses: Ps 32.23 Precio Objetivo 12m Ps 57.00 Dividendo: Ps 0.55 alfonso.salazar@banorte.com Rendimiento Esperado 22.30% análisis.fundamental@banorte.com RESULTADOS TRIMESTRALES Jun-06 Jun-05 20 de julio de 2006 Alfonso Salazar ∆ 5268–1690 Mar-06 Millones de Pesos al 30 Jun 06 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 1,868 537 141 1,589 460 124 396 -10 408 123 12 0 1 335 -10 343 103 -5 0 1 296 0.90 418 234 0.71 356 Jun-06 Jun-05 17.6% 16.9% 13.8% 18.1% 2.7% 19.0% 20.3% -327.5% 19.9% 26.4% 0.19 17.6% ∆ 1,841 554 120 434 -17 445 124 1 0 1 320 0.98 451 Mar-06 Margen Bruto 28.8% 28.9% -0.15% 30.1% Margen UAFIDA 22.4% 21.1% 0.01% Margen Operativo 22.4% 21.2% 0.10% 24.5% 23.6% Margen Neto 15.8% 14.7% 1.11% 17.4% RESUMEN DEL BALANCE Jun-06 Jun-05 Mar-06 Millones de Pesos al 30 Jun 06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 10,252 9,517 1,826 2,629 4,885 524 0 9,436 8,665 1,002 1,948 5,572 512 0 10,082 9,402 2,071 2,263 4,938 474 0 0 4,101 1,272 181 945 0 1,703 0 3,167 1,098 197 76 0 1,795 0 2,961 1,078 0 0 0 1,883 0 6,150 23 6,127 0 6,269 24 6,246 0 7,121 27 7,094 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2