ara3t06

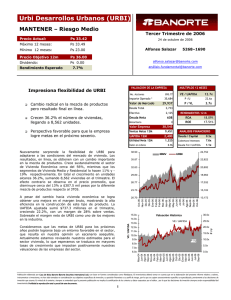

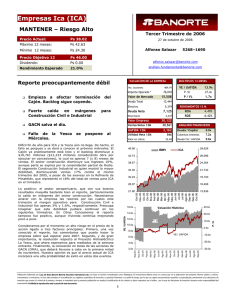

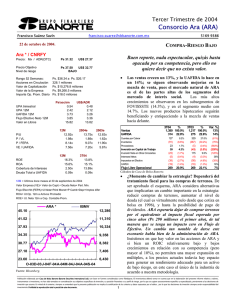

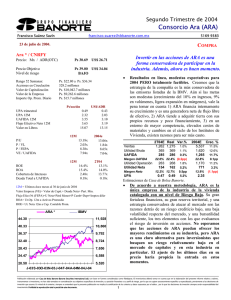

Anuncio

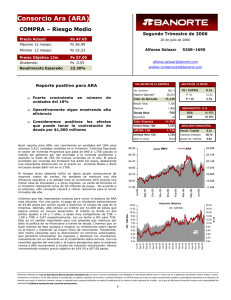

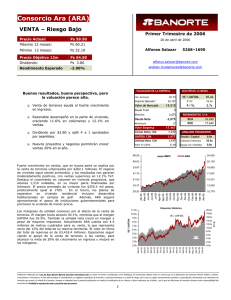

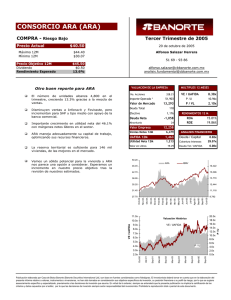

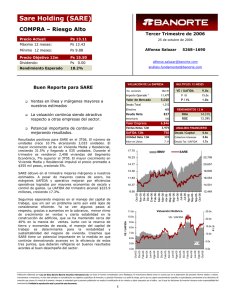

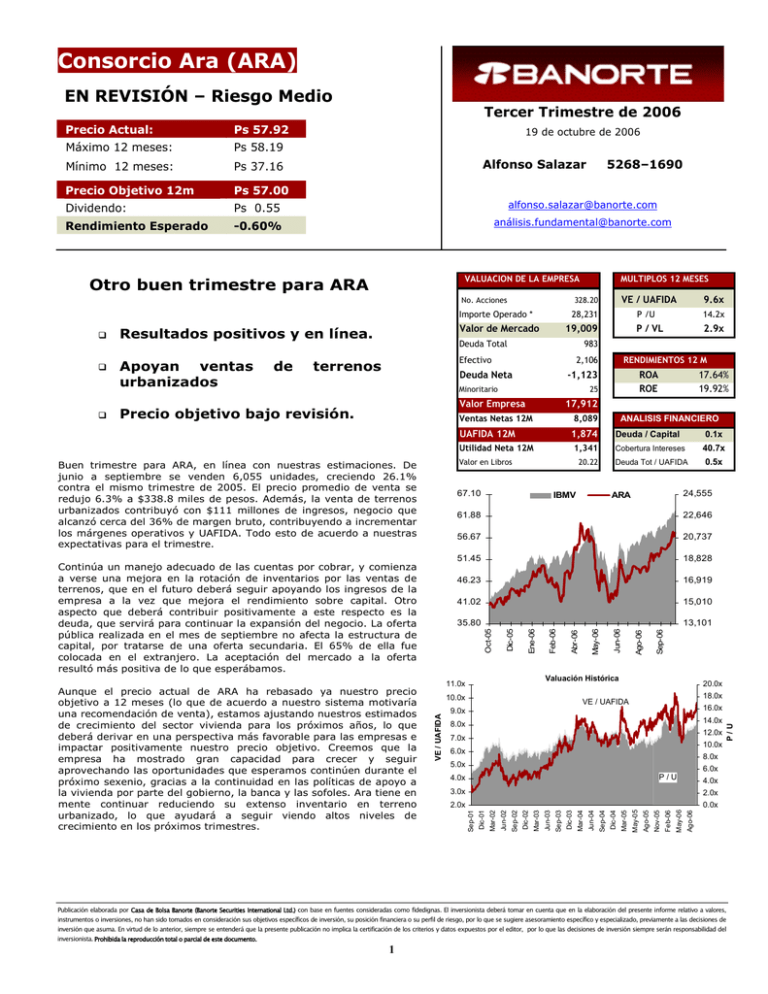

Consorcio Ara (ARA) EN REVISIÓN – Riesgo Medio Tercer Trimestre de 2006 Precio Actual: Ps 57.92 Máximo 12 meses: Ps 58.19 Mínimo 12 meses: Ps 37.16 Precio Objetivo 12m Ps 57.00 Dividendo: Ps 0.55 alfonso.salazar@banorte.com Rendimiento Esperado -0.60% análisis.fundamental@banorte.com 19 de octubre de 2006 Alfonso Salazar VALUACION DE LA EMPRESA No. Acciones 28,231 Valor de Mercado 19,009 Deuda Total Efectivo 2,106 Deuda Neta Minoritario 17.64% 19.92% ANALISIS FINANCIERO Deuda / Capital 20.22 67.10 40.7x Deuda Tot / UAFIDA 0.5x 24,555 ARA IBMV 0.1x Cobertura Intereses 16,919 41.02 15,010 35.80 13,101 Ago-06 Abr-06 Sep-06 46.23 Jun-06 18,828 May-06 51.45 Feb-06 20,737 Ene-06 56.67 Dic-05 22,646 Oct-05 61.88 Valuación Histórica 11.0x 10.0x 20.0x 18.0x VE / UAFIDA 16.0x 9.0x 14.0x 8.0x 12.0x 7.0x 10.0x 6.0x 8.0x 5.0x 6.0x P/U 4.0x 4.0x Ago-06 May-06 Feb-06 Nov-05 Ago-05 Mar-05 May-05 Dic-04 Dic-03 Sep-03 Jun-03 Mar-03 Dic-02 Sep-02 Jun-02 Dic-01 0.0x Mar-02 2.0x 2.0x Sep-01 3.0x Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 P/U 1,341 Valor en Libros VE / UAFIDA ROA ROE 1,874 Utilidad Neta 12M Aunque el precio actual de ARA ha rebasado ya nuestro precio objetivo a 12 meses (lo que de acuerdo a nuestro sistema motivaría una recomendación de venta), estamos ajustando nuestros estimados de crecimiento del sector vivienda para los próximos años, lo que deberá derivar en una perspectiva más favorable para las empresas e impactar positivamente nuestro precio objetivo. Creemos que la empresa ha mostrado gran capacidad para crecer y seguir aprovechando las oportunidades que esperamos continúen durante el próximo sexenio, gracias a la continuidad en las políticas de apoyo a la vivienda por parte del gobierno, la banca y las sofoles. Ara tiene en mente continuar reduciendo su extenso inventario en terreno urbanizado, lo que ayudará a seguir viendo altos niveles de crecimiento en los próximos trimestres. RENDIMIENTOS 12 M 8,089 UAFIDA 12M Continúa un manejo adecuado de las cuentas por cobrar, y comienza a verse una mejora en la rotación de inventarios por las ventas de terrenos, que en el futuro deberá seguir apoyando los ingresos de la empresa a la vez que mejora el rendimiento sobre capital. Otro aspecto que deberá contribuir positivamente a este respecto es la deuda, que servirá para continuar la expansión del negocio. La oferta pública realizada en el mes de septiembre no afecta la estructura de capital, por tratarse de una oferta secundaria. El 65% de ella fue colocada en el extranjero. La aceptación del mercado a la oferta resultó más positiva de lo que esperábamos. 2.9x 17,912 Ventas Netas 12M Buen trimestre para ARA, en línea con nuestras estimaciones. De junio a septiembre se venden 6,055 unidades, creciendo 26.1% contra el mismo trimestre de 2005. El precio promedio de venta se redujo 6.3% a $338.8 miles de pesos. Además, la venta de terrenos urbanizados contribuyó con $111 millones de ingresos, negocio que alcanzó cerca del 36% de margen bruto, contribuyendo a incrementar los márgenes operativos y UAFIDA. Todo esto de acuerdo a nuestras expectativas para el trimestre. P / VL 25 Valor Empresa Precio objetivo bajo revisión. 14.2x -1,123 Jun-04 terrenos 9.6x P /U 983 Mar-04 de VE / UAFIDA 328.20 Importe Operado * Resultados positivos y en línea. MULTIPLOS 12 MESES Sep-04 Otro buen trimestre para ARA Apoyan ventas urbanizados 5268–1690 Consorcio Ara (ARA) EN REVISIÓN – Riesgo Medio Tercer Trimestre de 2006 Precio Actual: Ps 57.92 Máximo 12 meses: Ps 58.19 Mínimo 12 meses: Ps 37.16 Precio Objetivo 12m Ps 57.00 Dividendo: Ps 0.55 alfonso.salazar@banorte.com Rendimiento Esperado -0.60% análisis.fundamental@banorte.com RESULTADOS TRIMESTRALES Sep-06 Sep-05 19 de octubre de 2006 Alfonso Salazar ∆ 5268–1690 Jun-06 Millones de Pesos al 30 Sep 06 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 2,163 639 162 1,745 504 132 477 19 455 121 11 0 1 372 -17 390 104 -3 0 1 344 1.05 500 281 0.86 393 Sep-06 Sep-05 23.9% 26.8% 22.8% 28.2% -208.8% 16.7% 15.8% -456.7% 19.1% 22.3% 0.19 27.3% ∆ 1,901 547 144 403 -10 415 126 12 0 1 301 0.92 426 Jun-06 Margen Bruto 29.5% 28.9% 0.67% 28.8% Margen UAFIDA 22.5% 21.3% 0.61% Margen Operativo 23.1% 22.0% 0.73% 22.4% 21.2% Margen Neto 15.9% 16.1% -0.21% 15.8% RESUMEN DEL BALANCE Sep-06 Sep-05 Jun-06 Millones de Pesos al 30 Sep 06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 10,733 9,903 2,106 2,897 4,697 601 0 9,821 9,038 1,224 2,097 5,577 511 0 10,437 9,688 1,859 2,677 4,973 534 0 0 4,071 1,185 121 862 0 1,903 0 3,206 1,173 69 54 0 1,910 0 4,175 1,295 185 962 0 1,734 0 6,662 25 6,637 0 6,615 25 6,591 0 6,261 24 6,237 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2