comerci4t04

Anuncio

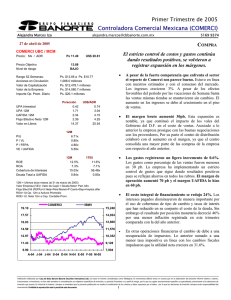

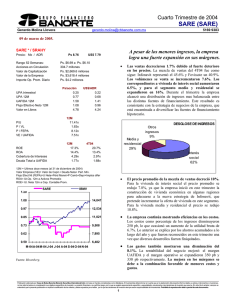

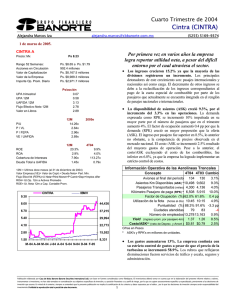

Cuarto Trimestre de 2004 Controladora Comercial Mexicana (COMERCI) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 28 de febrero de 2005 COMPRA COMERCI UBC / MCM Precio: Mx / ADR Ps 12.15 Precio Objetivo Nivel de riesgo A pesar del gran descuento otorgado en los vales de despensa, del gobierno del D.F., la empresa continúa expandiendo sus márgenes. US$ 21.90 14.40 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps. $15.00 a Ps. $10.89 1,086.0 millones Ps. $13,194.9 millones Ps. $14,166.7 millones Ps. $20.8 millones Ps/acción 0.66 1.60 2.25 2.09 13.88 US$/ADR 1.18 2.84 4.01 3.72 24.68 P/U P / VL P / FEPA VE / UAFIDA 12M 7.59x 0.88x 5.80x 5.79x 2005e 5.84x 0.72x 4.29x 4.57x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 12.1% 6.3% 12.52x 0.87x 4T04 19.1% 7.6% 5.38x 0.76x UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros 5169 9374 • No obstante de que el 4T04, presentó varias complicaciones, la empresa consigue mejorar sus márgenes y por lo tanto eficientar sus operaciones. Las ventas mismas tiendas decrecieron 1.2% principalmente por el efecto que tuvo el diferencial de descuento ofrecido en el programa de vales al gobierno del Distrito Federal en las ventas. Asociado a lo anterior, en el período existieron efectos negativos de calendario sumando a una mayor competencia en el sector. Por lo tanto las ventas aumentaron 1%. El piso de ventas se incrementó en 4% en todo el año. • El margen bruto aumentó 70pb. Esta expansión es notable, ya que en el mes de diciembre la empresa ganó la licitación de los vales de despensa del Gobierno del Distrito Federal con un descuento del 35.68%, siendo éste el más agresivo hasta ahora. El monto de la licitación ascendió a Ps. 1,632 millones, que es 8% más que al año anterior en términos nominales. Dado el descuento, la empresa logró contar con el apoyo de los proveedores, los cuales absorbieron parte del éste descuento y por lo tanto no observamos una contracción en el margen. • A pesar del estricto control en los gastos en el trimestre, éstos crecieron en mayor proporción que las ventas. Sin embargo, el aumento en la utilidad bruta menguó este resultado y por lo tanto la utilidad de operación se incrementó 9.3%. El margen de operación aumentó 40 pb y el margen UAFIDA lo hizo en 50 pb. • En lo que se refiere al costo integral de financiamiento la variación impactó positivamente los resultados de la compañía. Los intereses pagados disminuyeron como consecuencia de un mejor manejo de sus pasivos con costo. De la misma manera existió una ganancia cambiaria en el trimestre probablemente por los movimientos que tuvo la empresa en los pasivos en moneda extranjera. • En la provisión para impuestos y PTU se registró un beneficio en el impuesto diferido con motivo del cambio en la tasa impositiva del ISR, que disminuirá paulatinamente del 33% hasta el 28% en el 2007. Debido a lo anterior, la utilidad neta aumentó 93%. 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. COMERCI IBMV 21.90 15,111 19.93 13,754 17.97 12,397 16.00 11,040 14.03 9,683 12.07 8,326 10.10 M-04 A-04 M-04 J-04 A-04 S-04 N-04 D-04 E-05 6,969 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 Controladora Comercial Mexicana (COMERCI) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 28 de febrero de 2005 COMPRA • La utilidad neta mejoró considerablemente. Las eficiencias de la empresa logradas a lo largo del año han contribuido a la expansión en los márgenes y a que la empresa mejore su rentabilidad. ESTADO DE RESULTADOS (millones de pesos al 31 de diciembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 2004 37,602 7,621 5,850 2,448 1,770 -176 202 75 7 -309 -12 1,959 214 0 0 6 1,738 2003 36,778 7,363 5,885 2,190 1,478 196 387 45 105 -251 -65 1,348 253 0 0 9 1,086 var.% 4T04 4T03 2.2% 10,572 10,465 3.5% 2,113 2,016 -0.6% 1,568 1,516 11.8% 702 636 19.8% 546 500 #N/A -24 47 -47.9% 133 151 67.8% 13 14 -93.5% -31 27 23.2% -113 -117 -81.5% -17 118 45.3% 587 335 -15.3% -133 -39 #N/A 0 0 #N/A 0 0 -23.8% 0 0 60.0% 720 374 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 20.3% 6.5% 4.7% 4.6% 20.0% 6.0% 4.0% 3.0% 20.0% 6.6% 5.2% 6.8% 27 67 88 1.4% 34 54 80 1.7% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 1.0% 4.9% 3.4% 10.5% 9.3% #N/A -11.8% -5.3% #N/A -3.3% #N/A 75.0% 244.3% #N/A #N/A 31.8% 92.5% • 19.3% 6.1% 4.8% 3.6% • El ciclo operativo continúa deteriorado. El indicador de días de inventario aumentó 13 días, por la acumulación de mercancías que se tuvo que realizar al cierre del año para soportar el programa de vales de despensa. Lo anterior afectó el capital de trabajo. (millones de pesos al 31 de diciembre de 2004) Dec-04 Sep-04 28,794 25,718 1,250 628 8,406 6,493 392 392 18,358 17,848 5 4 383 352 13,622 11,172 0 0 9,151 6,402 2,126 2,173 2,344 2,596 15,173 14,546 95 103 Las inversiones de capital ascendieron a Ps. 2,086 millones en el año. Para el cierre del año la compañía cuenta con 181 tiendas en sus diversos formatos, y 58 restaurantes. Se aperturaron dos restaurantes California, dos almacenes Costo cuatro tiendas Mega y dos Sumesas. El monto invertido ha sido el mas alto en los últimos años, y aunque no se refleja en el piso de ventas, se aumentó la reserva territorial con el objetivo de iniciar el año con un crecimiento sostenible. • La deuda de largo plazo ascendió a Ps. 2,126, sin embargo nos sentimos tranquilos ya que la cobertura de intereses es de 12.52x por lo que estimamos que la generación es holgada para los intereses que tiene que cubrir. Empero esto ha sido motivo de preocupación ya que a Comerci le cuesta más trabajo crecer que sus principales competidores. BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario 5169 9374 Dec-03 27,063 1,283 7,950 183 17,356 0 291 13,280 0 8,623 2,212 2,446 13,783 97 • La perspectiva es estable. Creemos que la empresa empezará a crecer a un ritmo mas acelerado. Sin embargo, estimamos que la salida de Carrefour podría tener un impacto negativo para la compañía en caso de que no se quede con los activos de la mencionada cadena. Lo anterior es porque especulamos que entrará un competidor más fuerte en el mercado del D.F. y por lo tanto existirá una competencia mas aguerrida. El múltiplo VE/UAFIDA es de 5.79x que consideramos atractivo. Nuestro precio objetivo a 12 meses es de Ps. 14.40 mas un dividendo de al menos Ps. 0.11 por lo que recomendamos la COMPRA riesgo bajo. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.1x 0.0% 14.0% 5.8% 89.8% 1.1x 0.0% 17.4% 10.6% 76.8% 1.1x 0.0% 13.4% 6.7% 96.4% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2