Televisa4t04

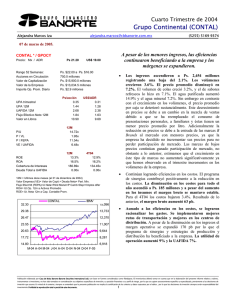

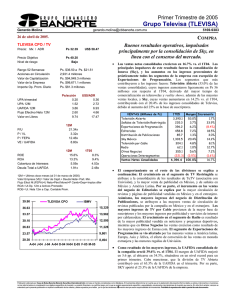

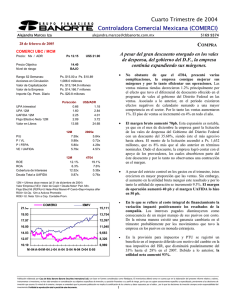

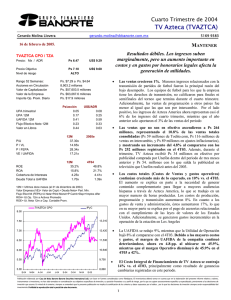

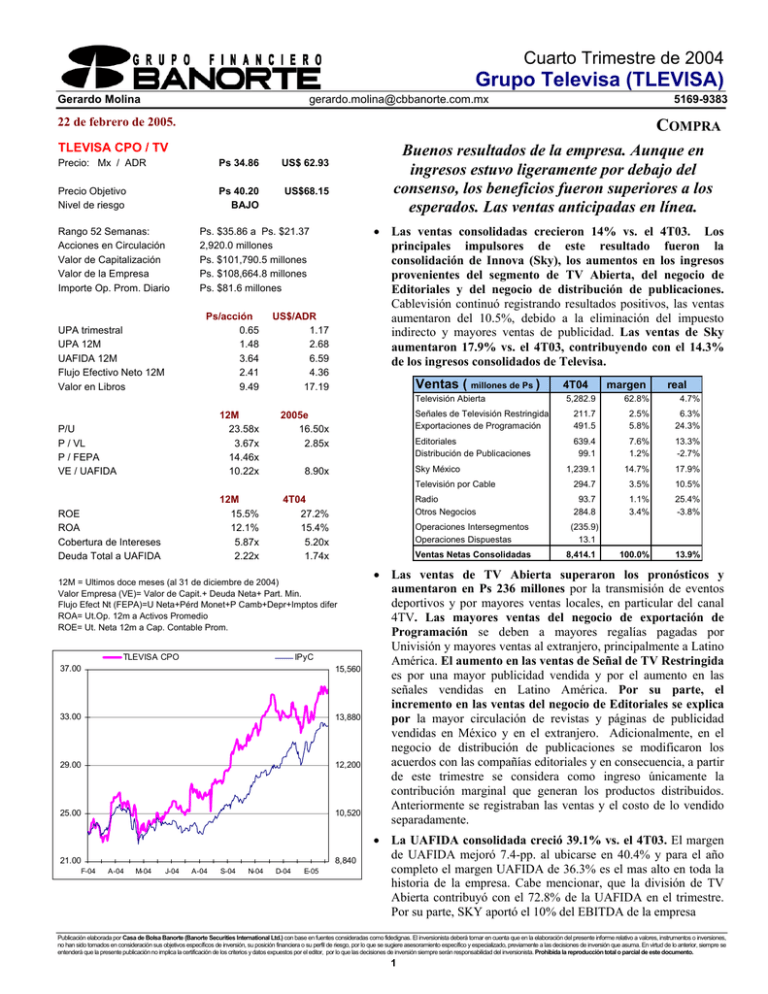

Anuncio

Cuarto Trimestre de 2004 Grupo Televisa (TLEVISA) Gerardo Molina gerardo.molina@cbbanorte.com.mx 5169-9383 22 de febrero de 2005. COMPRA TLEVISA CPO / TV Precio: Mx / ADR Ps 34.86 US$ 62.93 Precio Objetivo Nivel de riesgo Ps 40.20 BAJO US$68.15 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario • Las ventas consolidadas crecieron 14% vs. el 4T03. Los principales impulsores de este resultado fueron la consolidación de Innova (Sky), los aumentos en los ingresos provenientes del segmento de TV Abierta, del negocio de Editoriales y del negocio de distribución de publicaciones. Cablevisión continuó registrando resultados positivos, las ventas aumentaron del 10.5%, debido a la eliminación del impuesto indirecto y mayores ventas de publicidad. Las ventas de Sky aumentaron 17.9% vs. el 4T03, contribuyendo con el 14.3% de los ingresos consolidados de Televisa. Ps. $35.86 a Ps. $21.37 2,920.0 millones Ps. $101,790.5 millones Ps. $108,664.8 millones Ps. $81.6 millones Ps/acción 0.65 1.48 3.64 2.41 9.49 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Buenos resultados de la empresa. Aunque en ingresos estuvo ligeramente por debajo del consenso, los beneficios fueron superiores a los esperados. Las ventas anticipadas en línea. US$/ADR 1.17 2.68 6.59 4.36 17.19 Ventas ( millones de Ps ) Televisión Abierta 12M 23.58x 3.67x 14.46x 10.22x P/U P / VL P / FEPA VE / UAFIDA 12M 15.5% 12.1% 5.87x 2.22x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 2005e 16.50x 2.85x 4T04 27.2% 15.4% 5.20x 1.74x TLEVISA CPO IPyC 15,560 33.00 13,880 29.00 12,200 25.00 10,520 21.00 F-04 8,840 A-04 M-04 J-04 A-04 S-04 N-04 D-04 E-05 4.7% Señales de Televisión Restringida Exportaciones de Programación 211.7 491.5 2.5% 5.8% 6.3% 24.3% Editoriales Distribución de Publicaciones 639.4 99.1 7.6% 1.2% 13.3% -2.7% 1,239.1 14.7% 17.9% Televisión por Cable 294.7 3.5% 10.5% Radio Otros Negocios 93.7 284.8 1.1% 3.4% 25.4% -3.8% 100.0% 13.9% Ventas Netas Consolidadas 37.00 real 62.8% Operaciones Intersegmentos Operaciones Dispuestas 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. margen 5,282.9 Sky México 8.90x 4T04 (235.9) 13.1 8,414.1 • Las ventas de TV Abierta superaron los pronósticos y aumentaron en Ps 236 millones por la transmisión de eventos deportivos y por mayores ventas locales, en particular del canal 4TV. Las mayores ventas del negocio de exportación de Programación se deben a mayores regalías pagadas por Univisión y mayores ventas al extranjero, principalmente a Latino América. El aumento en las ventas de Señal de TV Restringida es por una mayor publicidad vendida y por el aumento en las señales vendidas en Latino América. Por su parte, el incremento en las ventas del negocio de Editoriales se explica por la mayor circulación de revistas y páginas de publicidad vendidas en México y en el extranjero. Adicionalmente, en el negocio de distribución de publicaciones se modificaron los acuerdos con las compañías editoriales y en consecuencia, a partir de este trimestre se considera como ingreso únicamente la contribución marginal que generan los productos distribuidos. Anteriormente se registraban las ventas y el costo de lo vendido separadamente. • La UAFIDA consolidada creció 39.1% vs. el 4T03. El margen de UAFIDA mejoró 7.4-pp. al ubicarse en 40.4% y para el año completo el margen UAFIDA de 36.3% es el mas alto en toda la historia de la empresa. Cabe mencionar, que la división de TV Abierta contribuyó con el 72.8% de la UAFIDA en el trimestre. Por su parte, SKY aportó el 10% del EBITDA de la empresa Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 Grupo Televisa (TLEVISA) Gerardo Molina gerardo.molina@cbbanorte.com.mx 22 de febrero de 2005. COMPRA ESTADO DE RESULTADOS • El CIF de la empresa aumentó considerablemente de Ps 226 millones en el 4T03 a Ps 453 millones en el 4T04, lo anterior se debe principalmente a mayores intereses pagados por la consolidación de la deuda de SKY, y a una pérdida cambiaria por Ps 72 millones vs. una ganancia de Ps 89 millones registrada en el 4T03. (millones de pesos al 31 de diciembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 2004 29,314 12,891 4,333 10,633 8,558 1,516 1,923 657 264 -15 910 6,131 1,176 615 1,022 232 4,317 2003 var.% 24,786 18.3% 10,001 28.9% 3,641 19.0% 7,964 33.5% 6,360 34.6% 646 134.5% 1,301 47.9% 684 -4.0% -57 #N/A 86 #N/A 1,263 -27.9% 4,451 37.8% 757 55.4% 30 #N/A 67 #N/A -127 #N/A 3,783 14.1% Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 44.0% 36.3% 29.2% 14.7% 40.3% 32.1% 25.7% 15.3% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 155 185 95 105 47 63 99.0% 101.9% 4T04 8,414 4,031 1,190 3,395 2,841 453 689 185 72 -123 295 2,093 88 51 -5 173 1,887 4T03 7,390 3,050 981 2,440 2,069 226 401 134 -89 48 885 959 -45 354 67 -122 1,413 47.9% 40.4% 33.8% 22.4% 41.3% 33.0% 28.0% 19.1% var.% 13.9% 32.2% 21.2% 39.1% 37.3% 100.8% 71.7% 38.2% #N/A #N/A -66.6% 118.3% #N/A -85.5% #N/A #N/A 33.6% • La Utilidad Neta de Ps 1,887 millones supera en 33.6% a la del año previo. Lo anterior se atribuye a una mayor utilidad de operación, que se vio parcialmente mermada por cargos no recurrentes relacionados con ajustes en el valor del negocio de distribución de publicaciones. • El balance de la empresa se conserva muy sólido con una gran cantidad de recursos líquidos. Al compararse con el balance del 4T03, los mayores niveles de endeudamiento provienen de la consolidación de SKY. En octubre de 2004, Televisa obtuvo una línea de crédito por Ps2 mil millones a un plazo de siete y medio años, estos recursos se destinarán a pagar el bono por US$200 millones que vence en agosto próximo. • La participación total de audiencia de TV bajó ligeramente, en el espacio de inicio al cierre de transmisiones (de 6:00 AM a 24:00 AM) en el cuarto trimestre se redujo a 70.6% del 71.7% del 3T04. Igualmente la participación de mercado en horario estelar (4:00 PM a 11:00 PM) disminuyó a 67.8% de 69.6%. BALANCE (millones de pesos al 31 de diciembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Dec-04 Sep-04 73,884 60,848 16,641 10,727 17,408 9,683 6,758 7,002 19,160 19,063 9,157 9,562 4,760 4,811 46,280 34,424 3,368 2,520 5,414 4,423 20,268 18,787 17,229 8,694 27,604 26,424 -121 -200 Dec-03 68,121 12,900 17,351 6,650 16,410 9,678 5,132 39,166 300 5,346 15,467 18,052 28,955 1,135 • GRUPO TELEVISA anunció que en relación con su plan de ventas de publicidad para este año, recibió hasta el 31 de diciembre de 2004, anticipos por Ps 13.6 mil millones, lo que significa un crecimiento de 4.3%. Esta cifra esta en línea con nuestras expectativas y nos confirma que aunque comparativamente es un año difícil (por la ausencia de eventos especiales), la reactivación económica y las nuevas estrategias implementadas por la empresa empiezan a impulsar buenos resultados. • El consejo de administración ha decidido proponer a la asamblea de accionistas que durante el segundo trimestre de 2005, se pague un dividendo de Ps1.35 por CPO. (US$2.40 por ADR). Este dividendo significa el pago del 98% de las utilidades del 2004, e implica un rendimiento del 3.8% sobre el precio de la acción ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5169-9383 3.9x 2.9x 5.4x 14.2% 11.8% 1.9% 37.0% 51.5% 34.9% 25.3% 40.0% 9.9% 167.7% 130.3% 135.3% Para 2005 de Televisa esperamos que la mejoría de las condiciones macroeconómicas en México y la nueva estrategia de ventas de la empresa beneficie los resultados anuales, estimamos un crecimiento en ventas del 6% y en el EBITDA del 8%. Nuestra recomendación es de COMPRA y el RIESGO es BAJO. Nuestro Precio Objetivo 12 meses es de Ps 40.20 y el rendimiento implícito es del 19% (incluyendo el dividendo de Ps 1.35). Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2 3