tVAzteca4t04

Anuncio

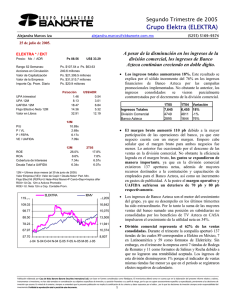

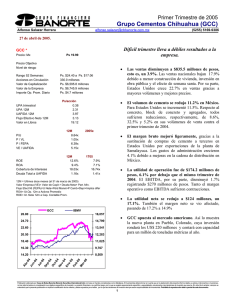

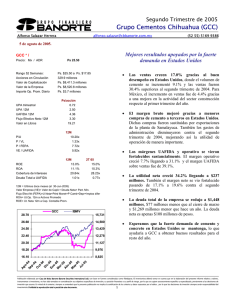

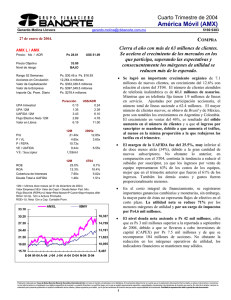

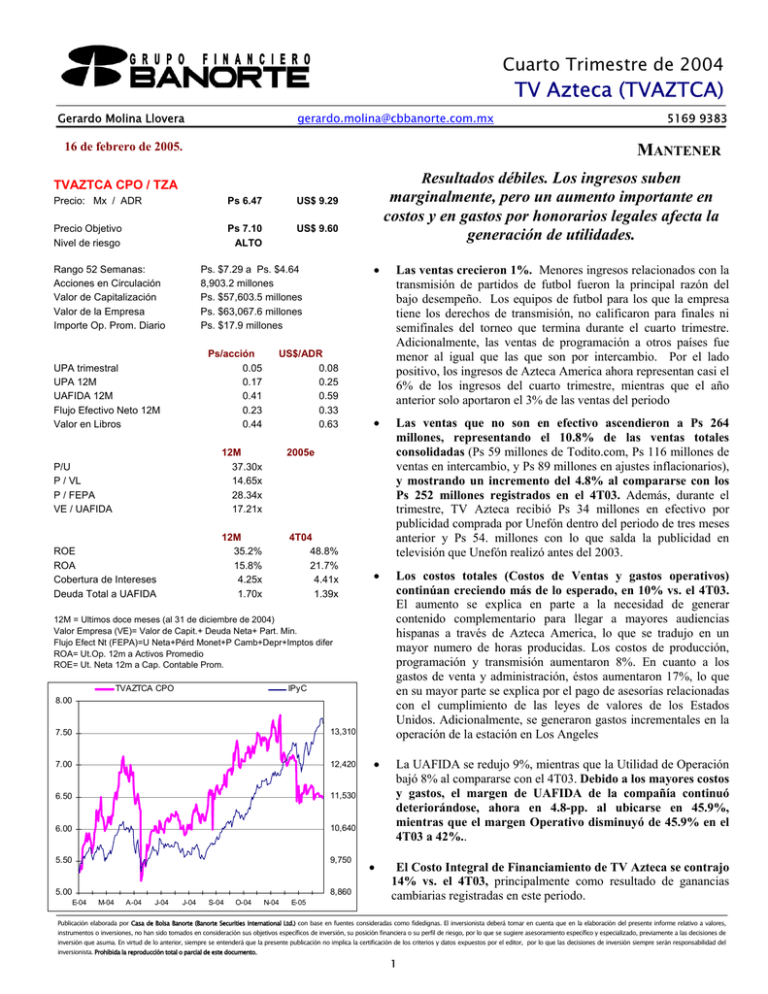

Cuarto Trimestre de 2004 TV Azteca (TVAZTCA) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 16 de febrero de 2005. MANTENER Resultados débiles. Los ingresos suben TVAZTCA CPO / TZA Precio: Mx / ADR Ps 6.47 US$ 9.29 Precio Objetivo Nivel de riesgo Ps 7.10 ALTO US$ 9.60 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps. $7.29 a Ps. $4.64 8,903.2 millones Ps. $57,603.5 millones Ps. $63,067.6 millones Ps. $17.9 millones Ps/acción 0.05 0.17 0.41 0.23 0.44 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros US$/ADR 0.08 0.25 0.59 0.33 0.63 12M 37.30x 14.65x 28.34x 17.21x 2005e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 35.2% 15.8% 4.25x 1.70x 4T04 48.8% 21.7% 4.41x 1.39x marginalmente, pero un aumento importante en costos y en gastos por honorarios legales afecta la generación de utilidades. • Las ventas crecieron 1%. Menores ingresos relacionados con la transmisión de partidos de futbol fueron la principal razón del bajo desempeño. Los equipos de futbol para los que la empresa tiene los derechos de transmisión, no calificaron para finales ni semifinales del torneo que termina durante el cuarto trimestre. Adicionalmente, las ventas de programación a otros países fue menor al igual que las que son por intercambio. Por el lado positivo, los ingresos de Azteca America ahora representan casi el 6% de los ingresos del cuarto trimestre, mientras que el año anterior solo aportaron el 3% de las ventas del periodo • Las ventas que no son en efectivo ascendieron a Ps 264 millones, representando el 10.8% de las ventas totales consolidadas (Ps 59 millones de Todito.com, Ps 116 millones de ventas en intercambio, y Ps 89 millones en ajustes inflacionarios), y mostrando un incremento del 4.8% al compararse con los Ps 252 millones registrados en el 4T03. Además, durante el trimestre, TV Azteca recibió Ps 34 millones en efectivo por publicidad comprada por Unefón dentro del periodo de tres meses anterior y Ps 54. millones con lo que salda la publicidad en televisión que Unefón realizó antes del 2003. • Los costos totales (Costos de Ventas y gastos operativos) continúan creciendo más de lo esperado, en 10% vs. el 4T03. El aumento se explica en parte a la necesidad de generar contenido complementario para llegar a mayores audiencias hispanas a través de Azteca America, lo que se tradujo en un mayor numero de horas producidas. Los costos de producción, programación y transmisión aumentaron 8%. En cuanto a los gastos de venta y administración, éstos aumentaron 17%, lo que en su mayor parte se explica por el pago de asesorías relacionadas con el cumplimiento de las leyes de valores de los Estados Unidos. Adicionalmente, se generaron gastos incrementales en la operación de la estación en Los Angeles • La UAFIDA se redujo 9%, mientras que la Utilidad de Operación bajó 8% al compararse con el 4T03. Debido a los mayores costos y gastos, el margen de UAFIDA de la compañía continuó deteriorándose, ahora en 4.8-pp. al ubicarse en 45.9%, mientras que el margen Operativo disminuyó de 45.9% en el 4T03 a 42%.. 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. TVAZTCA CPO IPyC 8.00 7.50 13,310 7.00 12,420 6.50 11,530 6.00 10,640 5.50 9,750 5.00 E-04 8,860 M-04 A-04 J-04 5169 9383 J-04 S-04 O-04 N-04 E-05 • El Costo Integral de Financiamiento de TV Azteca se contrajo 14% vs. el 4T03, principalmente como resultado de ganancias cambiarias registradas en este periodo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 TV Azteca (TVAZTCA) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 16 de febrero de 2005. MANTENER ESTADO DE RESULTADOS (millones de pesos al 31 de diciembre de 2004) 2004 8,320 4,577 1,314 3,665 3,263 822 902 167 -3 90 597 1,845 199 -101 0 0 1,544 2003 7,659 4,403 1,240 3,551 3,163 880 862 215 201 33 388 1,894 185 -50 0 1 1,658 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 55.0% 44.0% 39.2% 18.6% 57.5% 46.4% 41.3% 21.6% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 246 40 23 64.4% 318 60 56 108.0% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% 8.6% 3.9% 5.9% 3.2% 3.2% -6.7% 4.7% -22.6% #N/A 172.8% 53.6% -2.6% 7.7% 102.8% #N/A -100.0% -6.8% 4T04 2,431 1,390 369 1,115 1,021 215 262 38 -18 10 159 647 75 -93 0 0 480 57.2% 45.9% 42.0% 19.7% 4T03 var.% 2,416 0.6% 1,430 -2.8% 322 14.5% 1,224 -8.9% 1,108 -7.8% 250 -14.0% 229 14.4% 48 -20.0% 57 #N/A 12 -19.0% 105 51.3% 753 -14.0% 98 -23.9% -28 227.6% 0 #N/A 0 -100.0% 626 -23.3% 59.2% 50.7% 45.9% 25.9% (millones de pesos al 31 de diciembre de 2004) Dec-04 Sep-04 Dec-03 18,790 17,758 22,404 752 1,344 2,610 6,015 4,266 7,210 3,523 3,742 3,800 2,145 2,121 2,298 5,139 4,807 4,899 1,215 1,478 1,587 14,858 12,834 17,567 1,278 587 2,296 1,479 1,275 1,663 4,938 5,486 5,611 7,163 5,486 7,997 3,931 4,924 4,838 0 0 0 TV Azteca registró una utilidad neta por Ps 480 millones, una disminución del 23% al compararse con el año anterior. El resultado se vio afectado principalmente por los débiles resultados operativos y los gastos legales. • TV Azteca informó que la campaña de preventa de publicidad sufrió demoras y el cierre de importantes contratos de anticipos se realizó hasta enero de este año. Asegura la empresa, que considerando los contratos firmados en enero, los anticipos para 2005, son superiores en 7% a los obtenidos el año previo. • En el trimestre, la compañía aumentó su deuda total en 2.3% vs. el 3T04, y adicionalmente los niveles de efectivo se contrajeron en 44% (creemos que esto se relaciona con la compra de acciones durante el trimestre). De esta forma, la deuda neta aumentó en 15% vs. el 3T04. La estructura financiera de la empresa se aprecia apalancada mas de lo prudente, sin embargo, los indicadores que relacionan la deuda con la generación de efectivo se ven sólidos. • Con un horizonte de inversión de mayor plazo, y suponiendo que los gastos legales no continúan mermando las utilidades, nuestros estimados de resultados justifican un precio objetivo de Ps7.10, que aunado a una distribución de recursos de Ps0.31 en los próximos doce meses, implican una recomendación de MANTENER riesgo ALTO. • NOTA: La acción es considerada como una inversión de ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont • • Debido a que los ingresos fueron menores a la expectativa, y que la demanda en contra de la empresa y de algunos de sus funcionarios por parte de la SEC, ha empezado a impactar las utilidades de la empresa, creemos que se generará una reacción negativa adicional por parte del mercado. BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario 5169 9383 2.5x 20.6% 17.3% 139.0% 378.0% 3.0x 9.7% 47.4% 96.0% 260.6% riesgo ALTO, ya que las investigaciones y demandas aún pendientes de resolverse en EEUU, podrían tener un impacto negativo en los resultados futuros de la compañía, como mencionan en el reporte 20-F, lo cual en consecuencia pudiese deteriorar los resultados de la empresa y continuar ocasionando y hasta acrecentar un sentimiento negativo entre los inversionistas. 2.5x 29.0% 48.5% 109.5% 363.1% . Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2