PORTADA LAMOSA - Programa Burkenroad

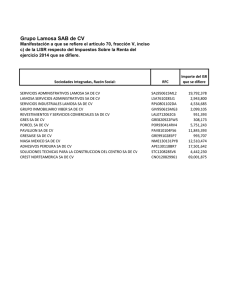

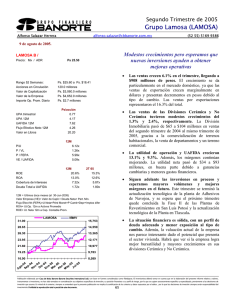

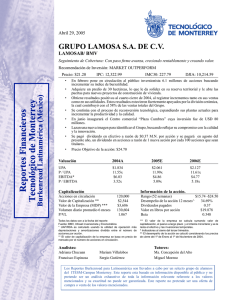

Anuncio

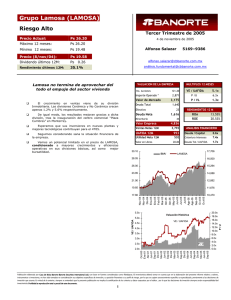

Octubre 25, 2007. GRUPO LAMOSA, S.A. B. DE C.V. LAMOSA* / BMV Seguimiento de cobertura: Inversión constante, mayor participación en el mercado. Recomendación de Inversión: MARKET OUTPERFORM Precio: $22.50 Reportes Financieros Tec de Monterrey Burkenroad Latinoamérica (México) • • • • IPC: 31,886.10 IMC30: 497.97 S&P500: 1,514.40 El 20 de abril de este año se llevó a cabo el “split” en acciones, de 3 nuevas acciones por cada una en circulación, obteniendo resultados positivos en cuanto al número de operaciones realizadas y el volumen operado. Durante el primer trimestre de este año Grupo Lamosa a través de su subsidiaria Grupo Inmobiliario Viber, vendió Galerías Valle Oriente y Plaza Cumbres, localizadas en Monterrey, N.L., por aproximadamente $1,800 millones de pesos. En julio de este año anuncia la compra de Porcelanite Holding, subsidiaria de Grupo Carso, por un monto de $800 millones de dólares en términos de valor de la empresa, esto es, libre de deuda neta. Precio objetivo de la acción: $27.00 Valuación UPA P/UPA EBITDA P/EBITDA 2007A $2.48 9.09x $6.04 3.73x Capitalización Acciones en circulación(miles) 370,840 Valor de Capitalización (MDP) $8,372 Valor de la Empresa (MDP) $8,118 Volumen diario promedio 12 meses 173,155 P/VL 2.08 2008E $1.94 13.93x $3.07 8.81x 2009E $1.94 13.89x $3.17 8.53x Información de la acción Rango ( 52 semanas) $10.89-$23.86 Desempeño de la Acción 100.5% Dividendos pagados $0.60 Valor en libros por acción 10.90 Beta 0.329 Perfil General de la Empresa Ubicación: Las oficinas corporativas se localizan en San Pedro Garza García, N.L. México Industria: Construcción. Descripción: Empresa dedicada a la fabricación de materiales de construcción cerámicos y no cerámicos, así como desarrollo de inmuebles. Productos y servicios: Revestimientos, Sanitarios, Adhesivos, Inmobiliario. Dirección de Internet: www.lamosa.com Analistas: Pablo Duarte Sac-nicté Bello Isael Cruz Cynthia Dounce Estela Salinas Tutores: María Concepción del Alto Hernández Miguel Moreno Tripp Los Reportes Burkenroad para Latinoamérica son llevados a cabo por un selecto grupo de alumnos del ITESM-Campus Monterrey. Este reporte está basado en información disponible al público y no pretende ser un análisis exhaustivo de toda la información relevante referente a los valores mencionados y su exactitud no puede ser garantizada. Este reporte no pretende ser una oferta de compra o venta de los valores mencionados. DESEMPEÑO DEL PRECIO DE LA ACCIÓN Figura 1: Precio de la acción histórico Fuente: Bloomberg DESCRIPCIÓN DE LA EMPRESA Grupo Lamosa es una empresa mexicana, que participa en el sector de materiales de construcción y en el de vivienda. Fue fundada en Monterrey N.L., comenzando a cotizar en bolsa desde la época de 1950. Subsidiarias Revestimientos Lamosa, S.A. de C.V. Sanitarios Lamosa, S.A. de C.V. Crest, S.A. de C.V. Adhesivos Jalisco, S.A. de C.V. Industrias Niasa, S.A. de C.V. Grupo Inmobiliario Viber, S.A. de C.V. Servicios Admvos. Lamosa, S.A. de C.V. El Grupo maneja cuatro líneas de negocio y está organizado en tres grandes divisiones. Revestimientos y Sanitarios, que conforman la División Cerámica; Adhesivos en la División No-Cerámica, y su negocio inmobiliario dentro de la División Inmobiliaria (Ver Figura 2). Cuenta además con una empresa prestadora de servicios administrativos y financieros. Figura 2: Ventas por División (a Septiembre de 2007) EBITDA IIIT -07 (Excluyendo la venta de centros comerciales) División Inmobiliaria 8% Div. Inmobiliaria, 15% 36% División No Cerámica Div. Cerámica , 42% División Cerámica 56% Div. No Cerámica , 43% Fuente: Tercer Informe Trimestral 2007 2 Durante los cinco años que se ha seguido a Grupo Lamosa a través de los reportes Burkenroad, las recomendaciones de inversión han sido de Market Outperform. Tabla 1: Año Precio Acción Precio Objetivo Recomendación 2002 $4.90 $6.83 Market Outperform 2003 $6.20 $7.05 Market Outperform 2004 $16.50 $19.33 Market Outperform 2005 $21.20 $24.70 Market Outperform 2006 $33.66 $48.26 Market Outperform La empresa cuenta con 3,068 empleados, de los cuales 1,914 son empleados sindicalizados. De la división cerámica el 69% son sindicalizados y el 51% de la división no cerámica. El 17% de sus ventas totales son exportaciones, que van destinadas principalmente a los Estados Unidos y aproximadamente un 29% de sus pasivos están denominados en moneda extranjera. Durante el mes de abril de 2007 la empresa llevó a cabo un split de 3 a 1, lo que incrementó el precio de la acción de $15.65 a $16.21 Destacan las fuertes inversiones que ha realizado la compañía, por ejemplo en el periodo de 2002 a 2006 ha destinado 262 millones de dólares, enfocados a expansión, mejora de procesos y adquisición de tecnología avanzada. Por su parte de enero a septiembre de 2007 este rubro ascendió a 266.3 millones de pesos. Por otro lado, en julio del presente año anunciaron un acuerdo con Grupo Carso para la adquisición de Porcelanite, por un monto aproximado de 800 millones de dólares. Para soportar dicha transacción, Lamosa espera financiarse con deuda y no se descarta una posible emisión de capital para un prepago posterior de este endeudamiento. El pasado agosto, la Asamblea de Accionistas aprobó incurrir en un endeudamiento por 900 millones de dólares para financiar la adquisición. Sin embargo, el incurrir en un mayor apalancamiento trajo como consecuencia que la calificadora Fitch Rating´s colocara la calificación de sus certificados bursátiles en AA-(mex) con observación negativa. Si se concreta esta compra, la participación de mercado de la empresa se incrementaría de manera importante, reflejándose en mayores flujos de efectivo. Los principales funcionarios de Grupo Lamosa son los siguientes: Principales Funcionarios Ing. Federico Toussaint Elosúa Ing. Óscar Lozano Ferral Presidente del Consejo de Administración y Director General Director Inmobiliario Ing. Sergio Narváez Garza Director de Revestimientos Ing. Julio Rafael Vargas Quintanilla Director de Recursos Humanos Ing. Jorge Manuel Aldape Luengas Director Adhesivos Ing. Tomás Luis Garza de la Garza Director de Administración y Finanzas Ing. José Mario Gutiérrez Peña Director de Sanitarios 3 DIVISIÓN CERÁMICA Revestimientos Este segmento creció un 14% en volumen de ventas al cierre del 2006, el cual estuvo explicado por el importante crecimiento en las ventas de exportación. El 17% de sus ingresos provienen del extranjero, porcentaje que ha ido en incremento ya que en el 2004 esta cifra se situaba en un 10% y en el 2005 en 14%. Durante el 2006 tuvieron el lanzamiento de una nueva línea de porcelánicos en la exposición Covernigs en los Estados Unidos, donde obtuvieron un reconocimiento por la presentación de sus productos. De igual forma recibieron otro reconocimiento en la exposición ExpoHabitat que se llevó a cabo en la Ciudad de México. Han continuado agregando productos y diseños innovadores para la línea de gran lujo Firenze, por otro lado, iniciaron relaciones comerciales con nuevos distribuidores que tienen amplia presencia en el centro y occidente de México. Este negocio maneja tres empresas: Lamosa Revestimientos, S.A. de C.V., General de Minerales, S.A. de C.V. y Lamosa Corp. Con tres plantas localizadas en Benito Juárez N.L., Tlaxcala y San Luis Potosí respectivamente. Es importante mencionar que al cierre del tercer trimestre del presente año, la construcción de la nueva planta de revestimientos cerámicos para pisos, que se ubica en Benito Juárez N.L., presenta un 77% de avance; esperando iniciar operaciones para fines del 2007. Sanitarios Esta línea de negocio exporta el 48% de su producción y está integrado por la empresa Sanitarios Lamosa S.A. de C.V. con una planta en Monterrey y otra en Benito Juárez N.L. Tienen una participación de mercado aproximada al 20%. Al cierre de 2006 sus ventas en pesos crecieron un 5%, a pesar de que se mantuvieron los volúmenes vendidos. Es importante mencionar que ha crecido de manera importante su penetración en el canal de mayoristas plomeros en Estados Unidos y Canadá. El lanzamiento de nuevos productos ha sido constante, tal es el caso del inodoro vanguardista “Huracán”, el cual consume 4.8 litros de agua, cuando la norma estipula 6.0 litros. Han tenido una buena aceptación en los estados de California y Texas, de los Estados Unidos; esto debido a los programas de conservación de agua que manejan dichas regiones. DIVISIÓN NO CERÁMICA Adhesivos Los resultados financieros de este segmento fueron muy interesantes, ya que tuvieron un crecimiento en volumen de ventas del 10% al cierre del 2006, destacando la venta de estucos y productos especiales. Este comportamiento fue mayor a lo esperado y confirma su liderazgo en el mercado. Entre los eventos más importantes destaca un favorable crecimiento en las operaciones que tienen en Guatemala (a través de la empresa Tecnocreto), así como un exitoso lanzamiento de la línea de impermeabilizantes Impercrest. Durante el mes de septiembre de 2007 se lanzó al mercado el producto “Sanicrest”, que es un adhesivo antihongos especializado para la instalación de sanitarios. En el mismo mes también sacaron al mercado presentaciones en 2 kilos, dirigidas al canal de ferrreteros de la ciudad de Monterrey N.L. Este negocio está integrado por tres empresas: Crest S.A. de C.V., Adhesivos de Jalisco, S.A. de C.V. e Industrias Niasa, S.A. de C.V. Tiene el liderazgo en el mercado con el producto Crest, que está fuertemente posicionado. 4 DIVISIÓN INMOBILIARIA En esta división se tuvo un evento importante en el segundo trimestre del 2007, que fue la venta de los Centros Comerciales Galerías Valle Oriente y Plaza Cumbres a Prudential Real Estate Investors por un monto de 1,800 millones de pesos. Esta transacción contribuyó al crecimiento de sus ventas en términos reales en un 37.1% por el periodo de enero a septiembre comparado con el mismo lapso de tiempo en el año anterior. Durante el tercer trimestre del 2007 se lanzó al mercado un nuevo concepto innovador de casa multimedia1. También se continúa consolidando la operación de sus desarrollos residenciales Cumbres Providencia y Contry Sur. En el presente año, se concluyó el cambio de oficinas corporativas del Grupo a la Torre 1 ubicada en San Pedro Garza García N.L. Gobierno Corporativo Grupo Lamosa siempre ha buscado apegarse a las disposiciones en materia de mercado de valores, con el fin de lograr mejores prácticas de gobierno corporativo. Miembros del Comité de Auditoria C.P. Carlos Zambrano Plant (Presidente) Miembros del Comité de Prácticas Societarias Lic. Eugenio Garza Herrera (Presidente) Ing. Francisco Javier Fernández Carbajal Lic. Eduardo Elizondo Barragán Ing. Eduardo Padilla Silva Ing. Bernardo Elosúa Roble Entre las estrategias de Grupo Lamosa está el fortalecer la red de distribución con el lanzamiento de nuevos productos de mayor valor agregado, aprovechando el posicionamiento de marcas que tiene para llegar a convertirse en una empresa internacional, maximizando su habilidad y ventaja competitiva. Análisis FODA Fuerzas • Líder en el mercado de adhesivos con una participación de mercado de más del 50% y manteniendo un fuerte posicionamiento en los mercados donde participa. • Estrategia de diversificación de sus productos. • Orientación al mercado doméstico y de exportación. • Enfoque a diferentes segmentos socioeconómicos. • Lanzamiento al mercado de líneas innovadoras, permitiéndole tener una ventaja competitiva. Oportunidades • Crecimiento en la demanda de viviendas de interés social y residencial dentro del territorio nacional. • Expectativa de mayor participación en el mercado por la compra de Porcelanite. • Mayor demanda de exportaciones. Debilidades • Colocación en observación negativa de su calificación de deuda. Amenazas • Competencia nacional e internacional. • Factores externos que afecten el abastecimiento de materias primas, principalmente el gas natural. • Un menor dinamismo que ha estado mostrando la economía estadounidense en el sector inmobiliario, que puede afectar las ventas totales de la empresa. 1 Contempla en su diseño toda la infraestructura necesaria para la conexión de equipos multimedia que se usan comúnmente en casas habitación. 5 • • Incrementos en tasas de interés, tipo de cambio e inflación. Disposición de reservas territoriales para el negocio Inmobiliario. RESUMEN FINANCIERO Figura 3: Grupo Lamosa reportó ventas netas por 4,200 millones de pesos al cierre de 2006, lo que representa un crecimiento anual compuesto (1990-2006) del 7%. Se han incrementado sus ventas de exportación en 44% del 2002 al 2006. Destaca una mayor eficiencia en su operación al pasar de 80 mil dólares en el año 2002 a 129 mil dólares de ventas por empleado en el 2006. RETORNO SOBRE CAPITAL EMPLEADO 25% 20% Lamosa 15% 10% Interceramic La utilidad de operación se sitúa al cierre del 2006 en 683 5% millones cifra ligeramente inferior al año 2005 esto 0% afectado por un cambio en el registro contable de 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 operaciones en el negocio Inmobiliario. -5% Fuente: Elaboración propia con datos de Infosel Sin embargo, el EBITDA muestra un crecimiento anual compuesto del 10.6% por el periodo 2002-2006. Si se concreta la compra de Porcelanite el flujo operativo podría crecer de manera importante. Por los resultados acumulados al tercer trimestre del 2007 la empresa reporta un crecimiento del 63.3% con relación al mismo período del 2006. Sin embargo, es importante mencionar que se debió en gran parte por la venta de los centros comerciales. Sin considerar esta transacción el incremento en términos reales es del 6.8%. Los ingresos de la compañía fueron afectados por una caída del 13.1% en sus exportaciones de la división cerámica, resultado del impacto de la desaceleración del sector inmobiliario de los Estados Unidos (principal destino de las exportaciones de Lamosa). Otro factor que afectó los resultados operativos fueron incrementos en el costo del gas natural (su aumento fue de más del 50%) y el desabasto de este insumo en las plantas de revestimientos durante el mes de septiembre. La división cerámica presentó un incremento en términos reales del 1.1% en sus ventas, por los primeros nueve meses del año esto ocasionado por lo mencionado anteriormente. En lo que respecta a la división no cerámica sus ventas en términos reales acumuladas a septiembre del 2007 se incrementaron un 10% en términos reales. Y por su parte la división Inmobiliaria aumentó un 37.1% (real). De esta forma la utilidad de operación se incrementó un 162.8% explicado por la venta de los centros comerciales. Sin considerar este evento el resultado hubiera crecido un 2.5% real por el mismo periodo de tiempo del año anterior. Figura 4: Ventas al 3T – margen de operación 30% 5,185 25% 20% 2,473 2,192 1,780 1,912 2,626 2,821 2,969 3,165 15% Finalmente la utilidad neta se ubicó en 768.7 millones de pesos que representa un margen del 14.8%, muy superior al 8% por el mismo periodo de tiempo en el 2006. Este comportamiento se debió a menores gastos financieros y un efecto favorable en tipo de cambio. 2,056 En relación al nivel de endeudamiento, antes de la posible adquisición de 5% Porcelanite muestra niveles conservadores ya que la deuda 0% 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 consolidada es inferior a los excedentes Fuente: Elaboración propia con datos de Infosel que se tienen en efectivo. Al cierre del 2006 la razón Deuda/Ebitda se sitúa en 1.4, comparado con 1.7 del 2005. 1,602 10% 6 Figura 5: El 15 de marzo del 2007 se aprobó el pago de un dividendo en efectivo a razón de $0.60 por cada una de las acciones en circulación. Asimismo, a partir del 20 de abril de 2007 surtió efecto el split a razón de 3 acciones por 1, dejando en circulación 367'236,000 acciones. A partir del 1 de agosto del 2007 se otorgará una acción liberada por cada 100 acciones de las que sea titular el accionista. ANÁLISIS DE LA INDUSTRIA Fuente: Elaboración propia con datos de Infosel El sector de materiales para la construcción ha mostrado un buen desempeño, debido al fuerte impulso al sector de la vivienda, iniciado en el sexenio del ex-presidente Vicente Fox y continuado por el actual gobierno; contando con nuevos esquemas de financiamientos más accesibles y con blandas tasas de interés. Situación de la vivienda en México De acuerdo a datos de Lamosa, ante un déficit de vivienda calculado en 7.7 millones de viviendas, dicho sector sigue manteniendo un panorama favorable para los próximos años, debido a una mayor participación de la banca comercial, las Sofoles y Sofomes al otorgar nuevos esquemas de financiamiento más flexibles y con tasa fija. Es importante mencionar que las Sofomes son entidades financieras vigentes a partir de julio del año pasado para otorgar créditos a diversos sectores. Créditos Hipotecarios • El Infonavit, uno de los principales organismos para el otorgamiento de vivienda en nuestro país, se ha establecido como meta para este 2007 otorgar 500 mil financiamientos para la vivienda y 4 millones de financiamientos durante los próximos 5 años. • En relación a la nueva Ley del ISSSTE, se otorgará para el 2007 un paquete especial de siete mil créditos de viviendas para jubilados, situación que nunca se había presentado. • El Instituto de Vivienda del Distrito Federal, señala que su meta para este sexenio es otorgar 200 mil financiamientos, de los cuales 133 mil se destinarán para mejorar hogares y los restantes para la construcción de viviendas nuevas. • La Sociedad Hipotecaria Federal, indicó que para 2007 tiene la meta de otorgar 50 mil subsidios para mejorar casas y 20 mil créditos para nueva vivienda. Tabla 2: Otorgamiento de créditos Organismo No. Créditos INFONAVIT FOVISSTE CONAVI FONHAPO Entidades Financieras Otros TOTAL 500,000 92,000 115,100 138,445 Figura 6: Expectativa otorgamiento créditos 2007-2012 260,000 56,400 1,161,945 Fuente: Conafovi Fuente: Conafovi 7 De acuerdo a informes de la Presidencia de la República, tan sólo para este año 2007 el Gobierno Federal se ha propuesto otorgar entre todas las instituciones públicas y el sistema financiero, más de un millón 160 mil financiamientos para vivienda, de los cuales 790 mil serán para adquisición y 372 mil para mejoras habitacionales; a la fecha lleva ya más de 300 mil créditos para adquisición de vivienda con una inversión de 111 mil millones de pesos. Por otro lado, de acuerdo a cifras del INEGI, el otorgamiento de créditos al consumo por los bancos comerciales se mantiene como el de mayor dinamismo. En el segundo trimestre de 2007 se otorgó un total de 430,644.2 millones de pesos en créditos, de los cuales el 60.31% representa créditos con tarjetas de crédito, teniendo un incremento del 43.46% con respecto al mismo trimestre del año anterior. Factores Gubernamentales Programas Gubernamentales El Gobierno Federal, para apoyar a las familias de menores recursos ha puesto en marcha el Programa Nacional de Infraestructura y el programa “Esta es Tu Casa”, que coordina la Comisión Nacional de Vivienda y la Sociedad Hipotecaria Federal. Además de lanzar en el primer trimestre del año el Programa de Esquemas de Financiamiento y Subsidio Federal para Vivienda, con lo cual se pretende ampliar los financiamientos para vivienda a las personas con pocas posibilidades de acceder a un crédito bancario. Demografía Continuando con datos oficiales, las tendencias demográficas en México para los próximos 25 años, apuntan a que se requerirá construir 650 mil nuevos hogares por año, en promedio. Con este ritmo de crecimiento, la demanda de vivienda de 2007 al 2012 será de casi cuatro millones de viviendas, cifra que si se suma a los aproximadamente dos millones 100 mil familias que hoy requieren habitación independiente, arroja una demanda global de seis millones de nuevos espacios de vivienda en los próximos seis años. Los grupos con edad de adquirir una vivienda, aumentarán, por lo cual, en los próximos 25 años se tendrá un mayor mercado potencial de compra de viviendas, por lo que se necesitarán construir tantas o más unidades habitacionales a un ritmo superior al que se observó durante todo el siglo pasado (Ver Figura 7). Actualmente en México más del 60% de la población es menor de 30 años y con ello se ve reflejada la posibilidad de adquirir una vivienda en los próximos años. Entorno Laboral Figura 7: Crecimiento vivienda en México El sector de la vivienda es un indicador del desempeño de la construcción, el cual es el sector de mayor generación de empleos e ingresos en México. De acuerdo a INEGI, se estima que dieron empleo a 423,273 personas en el segundo trimestre de 2007, un incremento del 4.5% en comparación con el mismo trimestre del año anterior. Fuente: Conavi Factores macroeconómicos La reactivación del crédito hipotecario se sustenta en un entorno de estabilidad económica, menor inflación, bajas tasas de interés, así como mayor competencia de las instituciones bancarias, las Sociedades Financieras de Objeto Limitado (Sofoles) y de las recientemente creadas Sociedades Financieras de Objeto Múltiple (Sofomes); quienes compiten por colocar un mayor número de créditos en el mercado. En los próximos años (2008-2011) se espera que la inflación promedie 5.65 %; con lo cual no se esperan cambios importantes que afecten la economía del país. 8 Actualmente el tipo de cambio pesos por dólar se ha mantenido estable en un promedio de $10.95 por dólar y Banamex estima que para el próximo año se mantenga constante entre $11.02 y $11.26. De igual manera se espera que para el cierre de 2007 las tasas de interés se mantengan en niveles del 7.3% para los próximos dos años. El riesgo país de México se ubicó a finales de septiembre en 112 puntos base; marcó un nivel mínimo histórico el 1 de junio pasado, cuando se ubicó en 70 puntos base, mientras que su mayor nivel en lo que va de 2007 fue el 27 de julio, cuando se situó en 134 unidades base, de acuerdo con información preliminar del EMBI+. Mientras tanto, en los próximos meses se espera un riesgo país a la baja. Por otro lado, los efectos de las nuevas reformas fiscales que entrarán en vigor a partir del 2008 generarán impactos poco favorables al sector de la construcción, y ocasionará un incremento significativo en la carga impositiva del pago de impuestos federales, tales como impuesto sobre la renta, impuesto al activo y el nuevo impuesto empresarial a tasa única. PIB de la construcción en México El PIB de la construcción en México para el segundo trimestre de 2007 fue de 72,389 millones de pesos; lo cual representa un 3.84% del PIB total. Al mismo tiempo en el segundo trimestre de 2007 el PIB de la construcción presentó una variación porcentual de 1.2 con respecto al mismo trimestre del año anterior. Figura 8: PIB Construcción México 10.00% 8.00% 6.00% 4.00% 2.00% 0.00% -2.00%1999 -4.00% -6.00% -8.00% 2000 2001 2002 2003 2004 2005 2006 2007 Fuente: INEGI Desempeño en Estados Unidos En junio de este año se presentó en Estados Unidos una fuerte crisis en el sector inmobiliario, a causa de que instituciones financieras otorgaran créditos a personas de alto riesgo con un historial crediticio dudoso aprovechando las bajas tasas de interés. El efecto detonador de la volatilidad en los mercados de Estados Unidos se debe a que diversos fondos de inversión, asociadas a las hipotecas de alto riesgo, han registrado pérdidas por el mayor número de incumplimientos. La venta de casas nuevas en Estados Unidos tuvo un descenso muy fuerte debido precisamente a la crisis hipotecaria que se presentó, pasando de 1,126,000 unidades en el primer trimestre del 2006 a 830,000 unidades al mismo trimestre del 2007. De igual manera en el segundo trimestre del 2007 se presentó un decremento a 846,000 unidades en comparación con 1,173,000 unidades con respecto al mismo trimestre del año pasado. Probablemente se extienda el ajuste a la baja en el sector el próximo año. 9 Figura 9: Venta de casas nuevas E.U.A. 1,400 1,200 1,000 800 600 400 200 0 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 Fuente: Bloomberg ANÁLISIS DE LA COMPETENCIA Interceramic Empresa mexicana dedicada a la fabricación de pisos y azulejos en siete complejos productivos, seis de ellos localizados en la ciudad de Chihuahua, México y el séptimo en la ciudad de Garland, Texas, en Estados Unidos. Los productos de Interceramic se distribuyen en México a través de una red de 200 tiendas de franquicias. Vitromex Empresa subsidiaria de Grupo Industrial Saltillo; entre sus principales productos están los azulejos para exteriores, cocina y baño. Las ventas reportadas durante el primer semestre fueron de 2 mil 465 millones de pesos. Exporta a Estados Unidos, Canadá, Bahamas, Haití, Puerto Rico, Guatemala, Honduras, Belice, Costa Rica y Chile entre otros países. Además, desde 1998 cuenta con un centro de distribución ubicado en San Antonio, Texas, que ofrece a los distribuidores una entrega rápida. American Standard Empresa creada en 1899 en Búfalo, Estados Unidos; es la manufacturera de productos para baño y cocina más grande en el mundo. A México llega como Ideal Standard, en los años 60´s. Su principal producto son las llaves de baño, además de sanitarios, lavabos, tinas y una variedad de accesorios para baño. Marazzi Group Empresa italiana líder mundial en cerámica, cuenta con 19 plantas de producción y más de 6,000 empleados en Italia, Francia, España, Estados Unidos y Rusia. Sus ventas al 31 de diciembre del 2006 fueron de 964 millones de euros. Actualmente tiene 14,500 distribuidores en 130 países. Además de la marca de fábrica Marazzi, el grupo cuenta con Ragno K. Marazzi, líder en Rusia, y Cerabati en Francia. Portobello Comenzó sus actividades en 1979, situada en Tijucas, Brasil, adoptando la idea de innovación tecnológica de revestimientos cerámicos y productos similares. Exporta para más de 65 países en los cinco continentes. Mohawk Industries Empresa estadounidense, proveedora principal de pisos para uso residencial y comercial. Ofrece una completa selección de productos de cerámica, madera, piedra, laminado, vinil, etc. sus marcas son Mohawk, Karastan, Ralph Lauren, Lees, Bigelow, Quick Step, Dal-Tile and American Olean. Graniti Fiandre 10 revestimientos cerámicos y productos similares. Exporta para más de 65 países en los cinco continentes. Mohawk Industries Empresa estadounidense, proveedora principal de pisos para uso residencial y comercial. Ofrece una completa selección de productos de cerámica, madera, piedra, laminado, vinil, etc. sus marcas son Mohawk, Karastan, Ralph Lauren, Lees, Bigelow, Quick Step, Dal-Tile and American Olean. Graniti Fiandre Fundada en 1961, esta empresa italiana líder mundial en el sector de la producción de losas de azulejos de gres porcelánico técnico de gama alta para suelos y revestimientos de prestigio. Sus principales marcas son Geólica y GeoTécnica. Cotiza en Bolsa desde 2001, siendo la primera empresa STAR (Segmento de Títulos con Altos Requisitos) del Mercado Telemático de Acciones de Milán. Kohler Comenzó en 1873 en Kohler, Wisconsin. Se dedican a la creación de productos que establecen estándares en cocinas y baños, motores y generadores, muebles y accesorios, revestimientos y azulejos, así como bienes raíces. Cerámica Saloni Empresa española líder en la producción de productos en pasta blanca, pasta porcelánica y pastas coloreadas, fundada en 1971. Actualmente se ubica en unas instalaciones de 240.000 m2, con más de 700 personas que se encargan abastecer los cinco continentes. A continuación se muestran los diferentes indicadores de los competidores de Lamosa tanto nacionales como extranjeros que cotizan en bolsa. (Ver Tabla 2). Tabla 3: Competidores de Lamosa LAMOSA Ventas Valor de capitalización Utilidad neta UPA P/VL P/UPA EBITDA P/EBITDA P/Ventas Pasivo/Activo Margen EBITDA Margen neto Margen de operación ROCE # de empleados 4,167.51 4,708.67 391.97 1.06 1.44x 12.01x 954.76 4.88x 1.12x 43.75% 22.91% 9.40% 16.16% 14.83% 3,239 AMERICAN STANDARD 121,259.27 99,154.63 5,852.97 29.28 6.99x 11.93x 12,370.22 5.69x 0.58x 87.54% 10.20% 4.83% 7.69% 17.78% 62,200 MARAZZI GROUP PORTOBELLO MOHAWK IND. GRANITIFIANDRE INTERCERAMIC 13,092.15 14,105.98 787.50 7.70 1.96x 17.91x 2,345.73 5.67x 1.02x 55.13% 17.92% 6.02% 12.21% 13.41% 6,261 2,050.05 1,642.29 -145.62 -0.97 6.75x -12.00x 177.86 9.64x 0.80x 85.03% 8.68% -6.78% 3.24% 10.12% 1,867 85,531.70 54,882.58 4,931.53 72.77 1.37x 11.13x 12,052.25 4.55x 0.64x 54.57% 14.09% 5.77% 10.61% 12.75% 37,100 2,703.62 3,271.82 -7.14 -0.19 2.01x -604.30x 291.13 11.24x 1.52x 47.81% 10.77% -0.26% 7.08% 7.91% 960 5,119.78 3,907.53 214.54 1.32 NA NA 665.79 NA NA 49.94% 13.00% 4.19% 7.59% 9.35% 4,198 * Cifras en millones de pesos al 31 de diciembre de 2006. Tipo de cambio: 10.8188 MXP/USD. Fuente: Bloomberg TESIS DE INVERSIÓN Liderazgo En el negocio de revestimientos cuenta con una participación de mercado a nivel nacional del 14% aunque con la compra de Porcelanite pretende alcanzar la mayor participación de mercado nacional, mientras que en el negocio de sanitarios tiene una participación nacional del 20% y 4% en Estados Unidos. Finalmente en el negocio de adhesivos es el líder con una participación de mercado superior al 50%. Diversificación El diseño continuo de productos de alta calidad, así como la creación de líneas innovadoras en tres de sus cuatro divisiones le permiten tener una ventaja competitiva en el mercado nacional y de exportación. Inversión constante Las inversiones realizadas por Grupo Lamosa durante los primeros 9 meses del año ascendieron a 266.3 millones de pesos, entre las cuales se encuentran el 77% de avance de la construcción de la nueva planta de revestimientos cerámicos para pisos ubicada en Benito Juárez, N.L, así como la automatización de la línea de impermeabilizantes de la planta en Santa Catarina. 11 Posición Financiera Sólida Grupo Lamosa continuó presentado una estructura financiera sana, muestra de ello son los resultados satisfactorios que se presentaron en el tercer trimestre a pesar de la caída en sus exportaciones. Es importante resaltar que tiene los mejores márgenes de operación y de Ebitda y es el segundo con el ROCE más alto de acuerdo a competidores nacionales e internacionales. RIESGOS DE INVERSIÓN Calidad Crediticia Fitch Ratings colocó en observación negativa la calificación "AA-(Mex)" de una emisión de certificados bursátiles, como resultado del anuncio de la adquisición de Porcelanite. Variables Macroeconómicas Las ventas de la empresa están relacionadas fuertemente con el desempeño de la economía nacional y de Estados Unidos. La caída del sector inmobiliario en los Estados Unidos trajo enorme volatilidad en los mercados financieros y una subsecuente disminución en las exportaciones de este sector en los Estados Unidos. Precios de los Insumos Incremento en los precios de mercado y la falta de suministro del gas natural (debido a las explosiones de los ductos de PEMEX que afectaron la planta de Tlaxcala y San Luis Potosí), impactaron desfavorablemente los resultados de la división cerámica en el tercer trimestre, y se estima una disminución en ventas de $10.3 millones de pesos y de $10.9 millones en los resultados de operación de dicha división. RESUMEN DE INVERSIÓN La valuación del precio de la acción de Grupo Lamosa se realizó utilizando las metodologías de Flujo Libre de Caja Descontado (DCF por sus siglas en inglés) y Valuación Relativa con múltiplos de empresas similares; la ponderación fue del 45% para el método de Flujo Libre de Caja Descontado y el 55% para el método de Valuación Relativa con múltiplos. Por el método de Flujo Libre de Caja Descontado, se obtuvo un precio objetivo de $24.41, lo que deriva de un potencial de la acción de 8.4%. Los flujos se descontaron con una tasa de 12.02% anualizada, que corresponde a la estimación de su Costo de Capital Promedio Ponderado (WACC por sus siglas en inglés). Para obtener el costo del capital se utilizó el modelo Capital Asset Pricing Model (CAPM), con una Beta de 0.329. La valuación a través de múltiplos se realizó comparando las siguientes empresas: INTERCERAMIC, AMERICAN STANDARD, MARAZZI GROUP, PORTOBELLO, MOHAWK INDUSTRIES y GRANITI FIANDRE. El múltiplo de P/EBITDA deriva de un precio objetivo de $29.11 y un potencial de la acción de 29.37%. Luego de haber aplicado ambos métodos de valuación y de obtener un ponderado de los resultados, se llegó a un precio objetivo de $27.00, un 20% de potencial con respecto al precio actual de $22.50. Consideramos una recomendación de MARKET OUTPERFORM, apoyados además por sus fundamentales. 12 -36,911.22 187,246.51 203,541.88 170,804.43 170,804.43 Resultado Integral de Financiamiento RES. DPS DEL CTO. INTEGRAL DE FINANC. RESULTADO ANTES DE IMPUESTOS Y P.T.U. RESULTADO NETO DESPUES DE IMPTOS Y P.T.U. RESULTADO NETO POR OPERACIONES CONTINUAS 30-Jun-06 410,042.50 649,855.43 38.88% 14.61% 19.78% 6.61% RESULTADO DE OPERACION RESULTADO ANTES DE IMPUESTOS Y P.T.U. RESULTADO NETO MAYORITARIO RESULTADO DE OPERACION 419,730.63 656,251.03 -83,105.89 -21,188.54 41,077.89 19,889.36 REC. GEN. (UTIL.) EN ACT DE INV. Incr (Decr) neto en Efvo e Invers Temp Efvo e Invers. Temp. al Inicio del Período Efvo e Invers. Temp. al Final del Período 27,373.54 41,130.42 -13,756.88 -210,012.48 24,034.09 40,759.14 -16,725.05 -265,101.53 -118,587.62 366,964.10 -135,280.50 171,618.60 -74,149.25 24,637.00 -130,450.58 -19,504.87 502,244.60 247,888.66 254,355.94 30-Sep-06 61.90% -0.95% 4.53% 7.55% 10.96% 15.99% 16.54% 39.01% 60.99% 100% 117,972.97 - 117,972.97 117,971.95 - 117,971.95 117,971.95 172,050.56 165,949.02 12,000.95 177,949.96 241,780.66 302,069.18 165,686.21 2006 136,066.60 155,571.47 Flujo Derivado del Resultado Neto del Ejercicio Flujo Derivado de cambios en el Capital del Trabajo 87,527.54 (+/-) Part aplicadas a res sin req efvo 136,382.97 30-Jun-06 -32.30% -1.47% 2.16% 7.10% 6.45% -0.07% 16.67% RECUR GEN. (UTIL.) EN ACTIVID. DE OPERACION 68,043.92 RESULTADO NETO 100% 38.69% 61.31% RECURSOS GENERADOS (UTIL.) MEDIANTE FINANC. 31-Mar-06 septiembre del 2003. Cifras en miles. ** En pesos mexicanos constantes a Estado de Cambios en la Situación Financiera GRUPO LAMOSA -23.50% 2.47% RESULTADO BRUTO RESULTADO NETO MAYORITARIO 7.34% -8.68% VENTAS NETAS CAMBIO PORCENTUAL AÑO CON AÑO 100% 61.12% VENTAS NETAS RESULTADO BRUTO BASE COMÚN (como porcentaje de ventas) Costo de Ventas 68,339.05 - 68,043.92 - RESULTADO NETO MAYORITARIO Resultado Neto Minoritario 68,339.05 68,043.92 Utilidad Neta consolidada -34,420.44 170,804.43 - -34,420.44 -34,420.44 -787.89 44,957.05 131,774.58 176,731.62 233,310.87 30-Sep-06 1,075,981.65 2006 1,059,897.93 RES. NETO CONS. ANTES DE PART. EXTRAOR - 150,335.30 RESULTADO DE OPERACION RES. POR OPERAC. DISCONTINUADAS (neto) 400,006.08 Gastos de Operación 628,770.63 249,670.79 RESULTADO BRUTO Costo de Ventas 31-Mar-06 1,028,776.71 VENTAS NETAS septiembre del 2007. Cifras en miles. ** En pesos mexicanos constantes a Estado de Resultados GRUPO LAMOSA, S.A.B. DE C.V. 31-Dic-06 30,596.12 41,042.28 -10,446.16 -159,882.46 -368,803.39 518,239.69 -205,430.14 723,669.83 319,918.23 403,751.60 31-Dic-06 -46.71% 9.78% 10.15% 5.55% 13.24% 18.67% 17.10% 39.97% 60.03% 100% 149,395.66 - 149,395.66 149,395.66 - 149,395.66 149,395.66 210,711.57 208,792.82 -15,787.34 193,005.48 258,043.70 451,049.18 677,524.74 1,128,573.93 FA 2006 30,596.12 41,042.28 -10,446.16 -159,882.46 -368,803.39 518,239.69 -205,430.14 723,669.83 319,918.23 403,751.60 FA 2006 -25.66% -0.21% 4.87% 6.86% 9.40% 13.64% 16.26% 39.15% 60.85% 100% 403,751.60 - 403,751.60 403,751.60 - 403,751.60 403,751.60 585,516.12 606,945.39 91,076.97 698,022.36 982,806.03 1,680,828.39 2,612,401.83 4,293,230.22 31-Mar-07 23,234.44 30,616.68 -7,382.24 -88,774.11 -13,985.38 95,377.25 -88,599.06 183,976.31 82,629.32 101,346.99 31-Mar-07 48.94% 27.94% 14.40% 10.70% 8.90% 21.33% 16.89% 40.18% 59.82% 100% 101,346.99 - 101,346.99 198,648.72 - 198,648.72 198,648.72 242,870.34 223,155.01 -30,812.97 192,342.04 265,249.79 457,591.83 681,263.88 1,138,855.71 30-Jun-07 1,646,582.18 -580,160.87 1,464,555.35 29,508.51 1,435,046.85 773,432.99 702,005.94 613,348.28 30,488.00 582,860.28 667,436.00 -1,260,267.72 1,175,692.00 41,564.00 1,134,128.00 365,387.00 768,741.00 30-Sep-07 -16.53% -12.25% -1.23% 3.77% 8.82% 15.60% 13.99% 37.13% 62.87% 100% 98,477.52 - 98,477.52 131,020.80 - 131,020.80 131,020.80 174,158.90 160,878.22 -4,720.25 156,157.97 258,417.74 414,575.71 2007 E 1,241,774.72 276,064.43 965,710.29 295,446.82 670,263.48 30-Jun-07 732.49% 457.04% 212.77% 176.35% 19.42% 40.63% 33.61% 43.78% 56.22% 100% 568,916.49 - 568,916.49 976,283.48 - 976,283.48 976,283.48 1,189,992.76 1,001,213.76 -16,748.78 984,464.99 298,029.48 1,282,494.46 1,116,581.64 30-Sep-07 2007 E 2,929,076.64 31-Dic-07 E 987,435.69 613,348.00 374,087.69 -150,431.05 -263,039.33 787,558.07 -189,106.21 976,664.28 58,443.63 918,220.66 31-Dic-07 E 0.06% 3.42% -12.89% -2.76% 13.62% 21.92% 18.19% 35.80% 64.20% 100% 149,479.66 - 149,479.66 149,479.66 - 149,479.66 149,479.66 240,544.39 238,625.64 -39,011.23 199,614.40 193,293.21 392,907.61 704,541.36 1,097,448.97 FA 2007 E 987,435.69 613,348.00 374,087.69 -150,431.05 -263,039.33 787,558.07 -189,106.21 976,664.28 58,443.63 918,220.66 FA 2007 E 257.09% 119.56% 51.57% 46.32% 22.95% 29.41% 24.40% 40.55% 59.45% 100% 1,441,755.89 - 1,441,755.89 1,455,432.66 - 1,455,432.66 1,455,432.66 1,847,566.39 1,623,872.64 -91,293.23 1,532,579.40 1,014,990.21 2,547,569.61 3,734,393.36 6,281,962.97 31-Mar-08 E 1,125,101.23 987,435.69 137,665.53 -91,485.05 82.33 229,068.25 2,449.05 226,619.20 59,692.30 166,926.90 31-Mar-08 E 64.71% 13.24% -5.31% -2.08% 14.97% 23.57% 19.53% 38.86% 61.14% 100% 166,926.90 - 166,926.90 166,926.90 - 166,926.90 166,926.90 262,807.70 243,092.37 -25,281.74 217,810.63 215,503.78 433,314.42 681,830.80 1,115,145.22 433,609.33 689,040.49 1,396,964.60 1,125,101.23 271,863.37 -91,485.05 -75,590.96 438,939.38 -39,559.58 478,498.97 60,484.93 444,520.27 706,503.75 1,897,360.61 1,396,964.60 500,396.02 -91,485.05 -72,813.66 664,694.73 34,337.24 630,357.49 61,277.56 569,079.93 30-Sep-08 E 53.40% 57.27% 7.22% 3.08% 13.12% 20.40% 21.34% 38.62% 61.38% 100% 151,065.89 - 151,065.89 151,065.89 - 151,065.89 151,065.89 234,837.37 221,556.70 24,033.88 245,590.58 198,929.69 2008 E 418,014.04 30-Jun-08 E -55.87% -75.53% -66.19% -61.67% 22.37% 34.50% 21.46% 38.62% 61.38% 100% 251,087.14 - 251,087.14 251,087.14 - 251,087.14 251,087.14 387,271.87 198,492.86 42,444.74 240,937.61 192,671.73 1,151,024.03 30-Sep-08 E 2008 E 30-Jun-08 E 1,122,649.82 31-Dic-08 E 2,464,452.03 1,897,360.61 567,091.42 -91,485.05 -73,137.59 731,714.06 -29,326.41 761,040.47 62,070.18 698,970.28 31-Dic-08 E -13.10% 5.51% 5.16% 5.16% 11.25% 18.45% 18.25% 35.80% 64.20% 100% 129,890.35 - 129,890.35 129,890.35 - 129,890.35 129,890.35 212,991.52 211,072.77 -450.31 210,622.46 202,578.22 413,200.68 740,929.83 1,154,130.51 FA 2008 E 2,464,452.03 1,897,360.61 567,091.42 -91,485.05 -73,137.59 731,714.06 -29,326.41 761,040.47 62,070.18 698,970.28 FA 2008 E -51.52% -40.30% -32.30% -27.68% 15.39% 24.17% 20.14% 37.96% 62.04% 100% 698,970.28 - 698,970.28 698,970.28 - 698,970.28 698,970.28 1,097,908.46 874,214.70 40,746.58 914,961.28 809,683.42 1,724,644.70 2,818,304.87 4,542,949.58 31-Mar-09 E 2,508,928.50 2,464,452.03 44,476.47 -91,485.05 -75,428.79 211,390.30 -26,682.01 238,072.31 62,862.81 175,209.50 31-Mar-09 E 4.96% 4.94% 4.74% 4.74% 15.00% 23.50% 19.57% 38.86% 61.14% 100% 175,209.50 - 175,209.50 175,209.50 - 175,209.50 175,209.50 274,512.87 254,797.54 -26,237.26 228,560.28 225,297.31 453,857.60 714,156.00 1,168,013.60 433,022.55 688,108.05 2,790,676.03 2,508,928.50 281,747.53 -91,485.05 -75,559.91 448,792.50 -55,339.12 504,131.62 63,655.44 435,428.84 692,054.16 3,372,904.51 2,790,676.03 582,228.48 -91,485.05 -72,833.16 746,546.68 91,353.18 655,193.50 64,448.07 590,745.43 30-Sep-09 E -0.53% -0.26% -2.05% -2.05% 13.33% 20.73% 21.73% 38.62% 61.38% 100% 150,269.25 - 150,269.25 150,269.25 - 150,269.25 150,269.25 233,708.71 220,428.04 24,527.70 244,955.74 190,473.10 2009 E 440,476.18 30-Jun-09 E 5.65% 1.21% -0.14% -0.14% 23.66% 36.38% 21.75% 38.62% 61.38% 100% 265,266.69 - 265,266.69 265,266.69 - 265,266.69 265,266.69 407,897.44 219,118.44 24,743.12 243,861.56 189,161.00 1,127,483.00 30-Sep-09 E 2009 E 30-Jun-09 E 1,121,130.60 31-Dic-09 E 3,795,688.29 3,372,904.51 422,783.78 -91,485.05 -73,151.19 587,420.03 -200,368.85 787,788.88 65,240.70 722,548.18 31-Dic-09 E 1.47% 5.20% 5.18% 5.18% 10.86% 17.77% 18.25% 35.80% 64.20% 100% 131,802.75 - 131,802.75 131,802.75 - 131,802.75 131,802.75 215,688.81 213,770.06 7,814.30 221,584.36 213,036.24 434,620.60 779,338.90 1,213,959.50 FA 2009 E 3,795,688.29 3,372,904.51 422,783.78 -91,485.05 -73,151.19 587,420.03 -200,368.85 787,788.88 65,240.70 722,548.18 FA 2009 E 3.37% 2.62% 1.87% 1.93% 15.60% 24.44% 20.28% 37.94% 62.06% 100% 722,548.18 - 722,548.18 722,548.18 - 722,548.18 722,548.18 1,131,807.83 908,114.08 30,847.85 938,961.94 817,967.65 1,756,929.58 2,873,657.12 4,630,586.70 776,314.31 195,774.14 437,201.62 Cuentas y Doc por Cobrar a Clientes (neto) Otras Ctas y Docum. por Cobrar (neto) Inventarios 5,912,782.23 496,628.88 ACTIVO TOTAL Proveedores 1,102,313.81 232,105.58 42,085.67 Créditos Bancarios Créditos Bursátiles Otros Créditos 400,620.26 3,064,444.78 CAPITAL CONTRIBUIDO CAPITAL CONTABLE MAYORITARIO 75.46% 42.50% 48.27% INVENTARIOS PROVEEDORES PASIVO A LARGO PLAZO 8.40% PROVEEDORES 5.44% 47.30% 52.70% OTROS PASIVOS LARGO PLAZO PASIVO TOTAL CAPITAL CONTABLE CONSOLIDADO 0.00% 18.57% PASIVO CIRCULANTE CREDITOS DIFERIDOS 2.02% OTROS ACTIVOS 6.74% 44.95% INMUEBLES, PLANTAS Y EQUIPO (NETO) 23.28% 25.76% PASIVO A LARGO PLAZO 24.17% IMPTOS. POR PAGAR Y OTROS PASIVOS CIRC. 100.00% ACTIVO TOTAL LARGO PLAZO BASE COMÚN (como porcentaje de total de activos) ACTIVO CIRCULANTE 52.66% 47.34% 5.61% 0.00% 21.50% 5.16% 8.48% 20.23% 2.44% 46.04% 25.11% 23.92% 100.00% 54.02% 45.98% 5.00% 0.00% 18.74% 6.50% 8.45% 22.24% 1.52% 46.13% 25.18% 25.13% 100.00% 299.66% 255.04% 27.74% 32.10% 270.74% 301.15% 31.28% 271.83% 302.90% 0.00% 103.97% 123.34% 554.70% 36.06% 46.88% 40.96% 76.17% 100.00% 5,968,445.02 3,224,238.96 50,917.27 3,173,321.69 472,287.09 145,124.14 324,622.13 2,540.83 2,701,034.59 -44,483.20 -1,055,150.10 254,355.94 3,546,311.95 - - 3,800,668.10 2,744,206.07 298,446.81 - 1,118,650.08 31,099.22 72,654.44 1,014,896.42 1,327,109.17 342,794.04 - 45,215.97 310,105.77 124,540.09 504,453.29 5,968,445.23 90,742.29 122,242.14 2,753,215.22 1,502,672.41 1,502,672.41 0.00% 122.95% PASIVO TOTAL OTROS PASIVOS LARGO PLAZO 29.49% 115.69% 571.89% CAPITAL CONTABLE CONSOLIDADO 0.00% 133.80% PASIVO CIRCULANTE CREDITOS DIFERIDOS 38.72% 574.74% 106.75% IMPTOS. POR PAGAR Y OTROS PASIVOS CIRC. ACTIVO TOTAL 48.50% 41.48% 77.87% 100.00% 100.00% VENTAS NETAS CLIENTES Y DOCUMENTOS POR COBRAR BASE COMÚN (como porcentaje de ventas) 6,061,469.25 5,912,782.56 3,191,884.65 3,116,207.50 PASIVO + CAPITAL 51,835.75 3,140,048.90 477,210.84 147,055.79 327,593.30 2,561.76 2,662,838.06 -34,075.17 -1,018,517.50 136,382.97 3,579,047.76 - 3,715,434.81 2,869,584.60 340,211.05 - 1,303,134.00 33,843.48 73,964.85 1,195,325.68 1,226,239.54 290,085.51 - 22,484.75 313,844.54 85,795.07 514,029.66 6,061,469.27 147,917.50 151,107.25 2,790,604.96 1,521,802.20 1,521,802.20 - 440,775.82 215,185.85 819,577.41 24,034.09 30-Sep-06 1,499,573.18 2006 1,450,037.36 - 439,660.38 157,667.63 825,335.81 27,373.54 30-Jun-06 CAPITAL CONTABLE CONSOLIDADO 51,762.72 70,887.14 Capital Contable Minoritario 327,280.46 Prima en Venta de Acciones 2,452.65 2,663,824.52 -12,025.49 -1,020,646.73 68,043.92 Actualización Capital Social Pagado Capital Social Pagado CAPITAL GANADO (PERDIDO) Recompra de Acciones Otro Resultado Integral Acumulado Resultado Neto del Ejercicio 3,628,452.82 - Otras Reservas Resultado de Ejercicios Anteriores - 3,696,496.42 Resultado Acumulado y Reservas de Cap. Reserva Para Recompra de Acciones 321,823.71 2,796,575.06 PASIVO TOTAL - OTROS PASIVOS LARGO PLAZO CREDITOS DIFERIDOS 1,376,505.06 1,098,246.29 PASIVO CIRCULANTE PASIVO A LARGO PLAZO 346,916.87 - Otros Pasivos Circulantes Otros creditos con costo 51,431.85 119,619.46 OTROS ACTIVOS 47,944.11 182,785.40 ACTIVOS INTANG Y CARGOS DIFERIDOS (NETO) 155,324.58 2,657,911.12 INMUEBLES, PLANTAS Y EQUIPO (NETO) Impuestos por Pagar 1,523,286.84 LARGO PLAZO Créditos Bursátiles 1,523,286.84 Otras Inversiones Créditos Bancarios 1,429,179.43 ACTIVO CIRCULANTE - 19,889.36 Efectivo e Inversiones Temporales Otros Activos Circulantes 31-Mar-06 septiembre del 2007. Cifras en miles. ** En pesos mexicanos constantes a Estado de Situación Financiera GRUPO LAMOSA, S.A.B. DE C.V. 56.25% 43.75% 5.13% 0.00% 16.10% 6.71% 9.25% 22.52% 0.21% 45.95% 25.08% 26.43% 100.00% 300.05% 233.38% 27.38% 0.00% 85.87% 120.12% 533.42% 35.80% 49.32% 42.61% 73.30% 100.00% 6,020,094.83 3,386,235.11 48,971.71 3,337,263.40 476,334.76 146,868.10 326,964.56 2,502.09 2,860,928.64 -2,459.16 -1,111,732.25 403,751.60 3,571,368.45 - - 3,975,119.05 2,633,859.72 309,022.68 - 969,154.91 - - 969,154.91 1,355,682.14 328,570.27 - 75,488.98 224,861.22 170,144.31 556,617.36 6,020,094.52 12,800.74 139,787.02 2,766,429.72 1,509,904.22 1,509,904.22 1,591,172.82 - 480,895.35 252,474.17 827,207.17 30,596.12 31-Dic-06 FA 2006 56.25% 43.75% 5.13% 0.00% 16.10% 6.71% 9.25% 22.52% 0.21% 45.95% 25.08% 26.43% 100.00% 78.87% 61.35% 7.20% 0.00% 22.57% 31.58% 140.22% 9.41% 12.97% 11.20% 19.27% 100.00% 6,020,094.83 3,386,235.11 48,971.71 3,337,263.40 476,334.76 146,868.10 326,964.56 2,502.09 2,860,928.64 -2,459.16 -1,111,732.25 403,751.60 3,571,368.45 - - 3,975,119.05 2,633,859.72 309,022.68 - 969,154.91 - - 969,154.91 1,355,682.14 328,570.27 - 75,488.98 224,861.22 170,144.31 556,617.36 6,020,094.52 12,800.74 139,787.02 2,766,429.72 1,509,904.22 1,509,904.22 1,591,172.82 - 480,895.35 252,474.17 827,207.17 30,596.12 55.25% 44.75% 5.30% 0.00% 16.19% 7.30% 9.03% 23.26% 0.83% 45.28% 23.84% 27.99% 100.00% 301.72% 244.34% 28.95% 0.00% 88.40% 127.00% 546.06% 39.87% 49.31% 45.50% 80.15% 100.00% 6,218,807.71 3,436,101.67 50,788.34 3,385,313.33 476,601.91 146,947.72 327,177.26 2,476.94 2,908,711.42 -3,267.17 -1,089,837.05 101,346.99 3,900,468.65 - - 4,001,815.31 2,782,706.04 329,709.84 - 1,006,691.70 4,451.00 - 1,002,240.70 1,446,304.49 374,595.22 7,774.83 79,430.95 222,600.54 200,342.51 561,560.44 6,218,807.38 51,314.48 128,404.08 2,816,162.90 1,482,501.36 1,482,501.36 1,740,424.56 - 518,137.15 286,210.66 912,842.30 23,234.44 31-Mar-07 30-Jun-07 61.30% 38.70% 4.03% 0.00% 11.39% 10.35% 8.78% 23.28% 0.90% 43.30% 7.90% 46.28% 100.00% 136.59% 86.25% 8.97% 0.00% 25.39% 51.89% 222.84% 23.07% 19.57% 19.20% 30.57% 100.00% 6,527,044.69 4,000,824.32 47,668.45 3,953,155.87 476,714.95 146,985.67 327,241.70 2,487.58 3,476,440.92 -2,537.37 -1,094,948.59 670,263.48 3,903,663.40 - - 4,573,390.64 2,526,220.37 262,731.28 - 743,677.56 3,700.88 - 739,976.68 1,519,811.53 469,756.23 2,949.94 206,118.53 71,131.77 196,702.71 573,152.35 6,527,044.98 58,723.34 105,712.99 2,826,187.10 515,580.33 515,580.33 3,020,841.22 - 562,264.11 98,533.76 895,488.00 71.62% 28.38% 4.57% 0.00% 3.36% 8.50% 9.73% 20.45% 0.72% 50.05% 8.73% 38.81% 100.00% 366.08% 145.09% 23.37% 0.00% 17.19% 104.53% 511.17% 43.46% 49.71% 51.16% 79.04% 100.00% 5,707,637.00 4,087,565.00 46,927.00 4,040,638.00 474,617.00 146,331.00 325,813.00 2,473.00 3,566,021.00 2,598.00 -1,084,353.00 768,741.00 3,879,035.00 - - 4,647,776.00 1,620,072.00 260,963.00 - 191,938.00 3,378.00 - 188,560.00 1,167,171.00 285,458.00 2,952.00 199,858.00 70,000.00 53,811.00 555,092.00 5,707,637.28 41,284.00 96,041.00 2,856,561.00 498,488.00 498,488.00 2,215,263.28 - 571,189.00 148,223.00 882,503.00 613,348.28 30-Sep-07 2007 E 1,464,555.35 77.79% 22.21% 4.31% 0.00% 3.22% 4.72% 9.88% 14.68% 0.68% 47.31% 8.24% 43.32% 100.00% 428.94% 122.48% 23.78% 0.00% 17.76% 80.94% 551.42% 26.01% 54.51% 50.48% 84.93% 100.00% 6,051,524.44 4,707,343.66 46,927.00 4,660,416.66 474,617.00 146,331.00 325,813.00 2,473.00 4,185,799.66 2,598.00 -1,084,353.00 918,220.66 4,349,334.00 - - 4,647,776.41 1,344,180.78 260,963.00 - 194,920.36 3,378.00 - 191,542.36 888,297.43 285,458.00 - - - 4,656.67 598,182.75 6,051,524.03 41,284.00 27,197.66 2,862,864.71 498,488.00 498,488.00 2,621,689.66 - 553,958.63 148,223.00 932,072.34 987,435.69 31-Dic-07 E FA 2007 E 77.79% 22.21% 4.31% 0.00% 3.22% 4.72% 9.88% 14.68% 0.68% 47.31% 8.24% 43.32% 100.00% 74.93% 21.40% 4.15% 0.00% 3.10% 14.14% 96.33% 4.54% 9.52% 8.82% 14.84% 100.00% 6,051,524.44 4,707,343.66 46,927.00 4,660,416.66 474,617.00 146,331.00 325,813.00 2,473.00 4,185,799.66 2,598.00 -1,084,353.00 918,220.66 4,349,334.00 - - 4,647,776.41 1,344,180.78 260,963.00 - 194,920.36 3,378.00 191,542.36 888,297.43 285,458.00 - - - 4,656.67 598,182.75 6,051,524.03 41,284.00 27,197.66 2,862,864.71 498,488.00 498,488.00 2,621,689.66 - 553,958.63 148,223.00 932,072.34 987,435.69 31-Mar-08 E 76.06% 23.94% 4.23% 0.00% 4.43% 4.63% 9.36% 15.27% 0.67% 46.44% 8.09% 44.39% 100.00% 420.33% 132.28% 23.40% 0.00% 24.51% 84.37% 552.60% 25.60% 51.72% 46.32% 84.80% 100.00% 6,162,345.25 4,687,250.56 46,927.00 4,640,323.56 474,617.00 146,331.00 325,813.00 2,473.00 4,165,706.56 2,598.00 -1,084,353.00 166,926.90 5,080,534.66 - - 4,647,776.41 1,475,094.70 260,963.00 - 273,269.99 3,378.00 269,891.99 940,861.71 285,458.00 - - - 78,624.00 576,779.71 6,162,345.17 41,284.00 25,450.32 2,861,619.75 498,488.00 498,488.00 2,735,503.09 - 516,576.31 148,223.00 945,602.56 1,125,101.23 76.58% 23.42% 4.15% 0.00% 4.25% 4.54% 9.27% 15.03% 0.66% 42.52% 7.92% 48.52% 100.00% 429.18% 131.27% 23.25% 0.00% 23.82% 84.21% 560.45% 25.43% 51.93% 48.46% 85.86% 100.00% 6,291,939.16 4,818,189.59 46,927.00 4,771,262.59 474,617.00 146,331.00 325,813.00 2,473.00 4,296,645.59 2,598.00 -1,084,353.00 418,014.04 4,960,386.56 - - 4,647,776.41 1,473,749.57 260,963.00 - 267,413.94 3,378.00 264,035.94 945,372.63 285,458.00 - - - 76,918.04 582,996.60 6,291,939.08 41,284.00 23,702.99 2,675,321.16 498,488.00 498,488.00 3,053,142.93 - 544,000.20 148,223.00 963,955.14 78.15% 21.85% 3.74% 0.00% 3.88% 4.09% 9.03% 14.24% 0.59% 40.89% 7.14% 51.06% 100.00% 474.29% 132.63% 22.67% 0.00% 23.55% 86.40% 606.91% 24.80% 54.82% 45.84% 86.36% 100.00% 6,985,732.99 5,459,182.52 46,927.00 5,412,255.52 474,617.00 146,331.00 325,813.00 2,473.00 4,937,638.52 2,598.00 - 569,079.93 4,365,960.59 - - 4,647,776.41 1,526,550.47 260,963.00 - 271,091.52 3,378.00 267,713.52 994,495.94 285,458.00 - - - 77,989.38 631,048.57 6,985,733.27 41,284.00 21,955.65 2,856,751.94 498,488.00 498,488.00 3,567,253.68 - 527,656.82 148,223.00 994,013.24 1,897,360.61 30-Sep-08 E 2008 E 30-Jun-08 E 1,396,964.60 31-Dic-08 E 79.83% 20.17% 3.45% 0.00% 3.61% 3.77% 8.30% 13.11% 0.55% 37.67% 6.58% 54.94% 100.00% 523.94% 132.38% 22.61% 0.00% 23.71% 86.06% 656.32% 24.73% 54.51% 46.36% 87.86% 100.00% 7,574,810.70 6,046,917.81 46,927.00 5,999,990.81 474,617.00 146,331.00 325,813.00 2,473.00 5,525,373.81 2,598.00 - 698,970.28 4,823,805.52 - - 4,647,776.41 1,527,892.89 260,963.00 - 273,657.14 3,378.00 270,279.14 993,272.75 285,458.00 - - - 78,736.79 629,077.97 7,574,810.31 41,284.00 20,208.31 2,853,129.09 498,488.00 498,488.00 4,161,700.90 - 535,013.02 148,223.00 1,014,012.86 2,464,452.03 FA 2008 E 79.83% 20.17% 3.45% 0.00% 3.61% 3.77% 8.30% 13.11% 0.55% 37.67% 6.58% 54.94% 100.00% 133.11% 33.63% 5.74% 0.00% 6.02% 21.86% 166.74% 6.28% 13.85% 11.78% 22.32% 100.00% 7,574,810.70 6,046,917.81 46,927.00 5,999,990.81 474,617.00 146,331.00 325,813.00 2,473.00 5,525,373.81 2,598.00 - 698,970.28 4,823,805.52 - - 4,647,776.41 - 1,527,892.89 260,963.00 - 273,657.14 3,378.00 - 270,279.14 993,272.75 285,458.00 - - - 78,736.79 629,077.97 7,574,810.31 41,284.00 20,208.31 2,853,129.09 498,488.00 498,488.00 4,161,700.90 - 535,013.02 148,223.00 1,014,012.86 2,464,452.03 31-Mar-09 E 79.27% 20.73% 3.43% 0.00% 4.60% 3.75% 7.93% 12.70% 0.54% 37.41% 6.55% 55.26% 100.00% 516.83% 135.12% 22.34% 0.00% 30.01% 82.77% 651.95% 24.44% 51.72% 43.89% 88.88% 100.00% 7,614,852.79 6,036,651.30 46,927.00 5,989,724.30 474,617.00 146,331.00 325,813.00 2,473.00 5,515,107.30 2,598.00 - 175,209.50 5,337,299.81 - - 4,647,776.41 1,578,201.48 260,963.00 - 350,462.99 3,378.00 347,084.99 966,775.50 285,458.00 - - - 77,193.00 604,124.50 7,614,852.50 41,284.00 18,460.97 2,848,713.62 498,488.00 498,488.00 4,207,905.91 - 512,589.68 148,223.00 1,038,164.73 2,508,928.50 80.47% 19.53% 3.29% 0.00% 4.33% 3.60% 7.35% 11.90% 0.52% 35.89% 6.29% 57.09% 100.00% 568.71% 137.99% 23.28% 0.00% 30.59% 84.13% 706.70% 25.46% 51.93% 47.92% 93.38% 100.00% 7,923,067.25 6,375,988.48 46,927.00 6,329,061.48 474,617.00 146,331.00 325,813.00 2,473.00 5,854,444.48 2,598.00 - 440,476.18 5,411,370.30 - - 4,647,776.41 1,547,078.77 260,963.00 - 342,932.02 3,378.00 339,554.02 943,183.74 285,458.00 - - - 75,518.09 582,207.66 7,923,066.88 41,284.00 16,713.64 2,843,505.51 498,488.00 498,488.00 4,523,075.73 - 537,294.10 148,223.00 1,046,882.60 81.18% 18.82% 3.09% 0.00% 4.12% 3.38% 7.32% 11.61% 0.49% 33.61% 5.90% 59.82% 100.00% 607.84% 140.92% 23.15% 0.00% 30.84% 86.93% 748.76% 25.32% 54.82% 41.67% 93.92% 100.00% 8,442,128.50 6,853,333.92 46,927.00 6,806,406.92 474,617.00 146,331.00 325,813.00 2,473.00 6,331,789.92 2,598.00 - 590,745.43 5,738,446.48 - - 4,647,776.41 1,588,794.58 260,963.00 - 347,661.45 3,378.00 344,283.45 980,170.13 285,458.00 - - - 76,569.93 618,142.21 8,442,128.65 41,284.00 14,966.30 2,837,504.78 498,488.00 498,488.00 5,049,885.57 - 469,877.32 148,223.00 1,058,880.74 3,372,904.51 30-Sep-09 E 2009 E 30-Jun-09 E 2,790,676.03 31-Dic-09 E 82.02% 17.98% 2.87% 0.00% 3.86% 3.14% 7.27% 11.26% 0.45% 31.11% 5.48% 62.82% 100.00% 614.84% 134.80% 21.50% 0.00% 28.91% 84.39% 749.64% 23.51% 54.51% 50.48% 95.55% 100.00% 9,100,287.45 7,463,913.10 46,927.00 7,416,986.10 474,617.00 146,331.00 325,813.00 2,473.00 6,942,369.10 2,598.00 - 722,548.18 6,217,222.92 - - 4,647,776.41 1,636,374.36 260,963.00 - 350,960.88 3,378.00 347,582.88 1,024,450.48 285,458.00 - - - 77,303.73 661,688.75 9,100,287.13 41,284.00 13,218.96 2,830,711.43 498,488.00 498,488.00 5,716,584.74 - 612,769.57 148,223.00 1,159,903.89 3,795,688.29 FA 2009 E 82.02% 17.98% 2.87% 0.00% 3.86% 3.14% 7.27% 11.26% 0.45% 31.11% 5.48% 62.82% 100.00% 161.19% 35.34% 5.64% 0.00% 7.58% 22.12% 196.53% 6.16% 14.29% 13.23% 25.05% 100.00% 9,100,287.45 7,463,913.10 46,927.00 7,416,986.10 474,617.00 146,331.00 325,813.00 2,473.00 6,942,369.10 2,598.00 - 722,548.18 6,217,222.92 - - 4,647,776.41 1,636,374.36 260,963.00 - 350,960.88 3,378.00 347,582.88 1,024,450.48 285,458.00 - - - 77,303.73 661,688.75 9,100,287.13 41,284.00 13,218.96 2,830,711.43 498,488.00 498,488.00 5,716,584.74 - 612,769.57 148,223.00 1,159,903.89 3,795,688.29 74 # de días de Inventarios # de días de Cuentas por Pagar 0.72 Prueba del Ácido 0.47 0.45 Razón de Deuda Total Razon de deuda (excluyendo imptos. Diferidos) 38.88% 14.61% 1.14% 2.16% 14.61% Margen de Utilidad Bruta Margen de Utilidad de Operación Rendimiento de Activos Rendimiento de Capital Margen EBITDA Rentabilidad 3.80 0.37 Razón de Pasivo L.P./Capital (exc. Imptos. Dif) 3.80 0.44 Razón de Pasivo L.P./Capital Razón de Cobertura de Intereses (Ut. = EBIT) 0.83 Razón de Pasivo/Capital (exc. Imptos. Dif) Razón de Cobertura de Intereses (Ut. = EBI) 0.90 Razón de Pasivo/Capital Razones de Riesgo Financiero 1.30 Razón Circulante Medidas de Liquidez 72 63 # de días de Cuentas por Cobrar 0.17 Rotación de Activos Totales 0.38 0.38 0.26 Rotación de Activos Fijos Netos Rotación de Activos Fijos Brutos 5.35 3.71 16.67% 2.13% 1.14% 16.67% 38.69% 0.45 0.47 4.37 4.37 0.34 0.41 0.83 0.90 0.70 1.18 70 61 70 0.18 0.27 1.48 1.43 1.29 1.28 Rotación de Capital en Trabajo 16.54% 3.57% 1.97% 16.54% 39.01% 0.44 0.46 4.71 4.71 0.29 0.35 0.79 0.85 0.64 1.13 76 66 69 0.18 0.27 0.39 5.28 1.42 1.31 30-Sep-06A 2006A 30-Jun-06A Rotación de Inventarios 31-Mar-06A Rotación de Cuentas por cobrar Razones de Productividad Razones Financieras GRUPO LAMOSA S.A. B. DE C.V. 17.10% 4.41% 2.48% 17.10% 39.97% 0.42 0.44 5.15 5.15 0.24 0.29 0.73 0.78 0.63 1.17 74 64 66 0.19 0.28 0.41 4.79 1.41 1.36 31-Dic-06A 17.10% 4.41% 2.48% 17.10% 39.97% 0.42 0.44 4.50 4.50 0.24 0.29 0.73 0.78 0.63 1.17 74 64 66 0.19 0.28 0.41 4.79 1.41 1.36 FA 2006A 16.89% 2.73% 1.59% 16.89% 40.18% 0.43 0.45 5.78 5.78 0.24 0.29 0.75 0.81 0.65 1.20 76 74 71 0.18 0.27 0.40 1.27 1.26 1.26 31-Mar-07A 33.61% 14.07% 9.30% 33.61% 43.78% 0.37 0.39 31.54 31.54 0.15 0.19 0.59 0.63 1.55 1.99 30 31 27 0.48 0.69 1.03 2.30 2.91 3.29 30-Jun-07A 2007 13.99% 2.24% 1.67% 13.99% 37.13% 0.26 0.28 8.03 8.03 0.01 0.05 0.36 0.40 1.28 1.90 77 71 75 0.19 0.26 0.39 0.80 1.25 1.23 30-Sep-07A 18.19% 3.18% 2.47% 18.19% 35.80% 0.20 0.22 5.90 5.90 0.01 0.04 0.25 0.29 2.16 2.95 76 71 76 0.18 0.25 0.38 0.63 1.27 1.18 31-Dic-07 E 18.19% 3.18% 2.47% 18.19% 35.80% 0.20 0.22 13.01 13.01 0.01 0.04 0.25 0.29 2.16 2.95 76 71 76 0.18 0.25 0.38 0.63 1.27 1.18 FA 2007 E 19.53% 3.51% 2.68% 19.53% 38.86% 0.22 0.24 6.43 6.43 0.03 0.06 0.28 0.31 2.20 2.91 77 72 78 0.18 0.25 0.40 0.57 1.29 1.17 31-Mar-08 E 21.46% 4.89% 3.78% 21.46% 38.62% 0.22 0.23 5.88 5.88 0.03 0.06 0.28 0.31 2.50 3.23 82 69 80 0.17 0.25 0.41 0.48 1.29 1.15 21.34% 2.63% 2.08% 21.34% 38.62% 0.20 0.22 7.32 7.32 0.02 0.05 0.25 0.28 2.91 3.59 80 68 79 0.16 0.25 0.40 0.40 1.33 1.15 30-Sep-08 E 2008 E 30-Jun-08 E 18.25% 2.15% 1.71% 18.25% 35.80% 0.19 0.20 6.09 6.09 0.02 0.05 0.23 0.25 3.50 4.19 76 65 79 0.15 0.25 0.40 0.36 1.38 1.14 31-Dic-08 E 18.25% 2.15% 1.71% 18.25% 35.80% 0.19 0.20 6.40 6.40 0.02 0.05 0.23 0.25 3.50 4.19 76 65 79 0.15 0.25 0.40 0.36 1.38 1.14 FA 2008 E 19.57% 2.82% 2.26% 19.57% 38.86% 0.19 0.21 6.94 6.94 0.03 0.06 0.24 0.26 3.67 4.35 73 68 81 0.15 0.25 0.41 0.34 1.36 1.12 31-Mar-09 E 21.75% 4.01% 3.24% 21.75% 38.62% 0.18 0.20 6.60 6.60 0.03 0.05 0.22 0.24 4.07 4.80 81 61 85 0.14 0.24 0.39 0.29 1.37 1.06 21.73% 2.10% 1.71% 21.73% 38.62% 0.17 0.19 7.42 7.42 0.03 0.05 0.21 0.23 4.52 5.15 86 80 93 0.13 0.24 0.40 0.26 1.28 1.02 30-Sep-09 E 2009E 30-Jun-09 E 18.25% 1.77% 1.45% 18.25% 35.80% 0.17 0.18 6.36 6.36 0.03 0.05 0.20 0.22 4.84 5.58 76 71 86 0.13 0.25 0.43 0.26 1.27 1.05 31-Dic-09 E 18.25% 1.77% 1.45% 18.25% 35.80% 0.17 0.18 6.82 6.82 0.03 0.05 0.20 0.22 4.84 5.58 76 71 86 0.13 0.25 0.43 0.26 1.27 1.05 FA 2009 E Los Reportes Burkenroad Latinoamérica son análisis financieros de empresas que cotizan en la Bolsa Mexicana de Valores y evaluación de proyectos de pequeñas y medianas empresas de Latinoamérica elaborados por estudiantes de las carreras de Contador Público y Finanzas, así como de Licenciado en Administración Financiera con el apoyo de profesores del Departamento Académico de Finanzas del ITESM, Campus Monterrey. El Tec de Monterrey, el Instituto de Estudios Superiores de Administración de Venezuela y la Universidad de los Andes de Colombia, con la cooperación de la Universidad de Tulane de Estados Unidos de América, llevan a cabo el Programa Burkenroad Latinoamérica que permite enriquecer el capital humano de la región al proveer entrenamiento en técnicas de análisis financiero, específicamente para la elaboración de reportes financieros de empresas en la Bolsa y de evaluación de proyectos de inversión para pequeñas y medianas empresas. El Programa Burkenroad se ha extendido a otros países como Guatemala, por medio de la Escuela de Negocios Universidad Francisco Marroquín y a Ecuador con la Escuela Superior Politécnica del Litoral. El programa también tiene el objetivo de proveer información financiera a inversionistas y a instituciones financieras para facilitar a las empresas el acceso a diferentes fuentes de financiamiento. Los reportes que se desarrollan en este programa evalúan las condiciones financieras y las oportunidades de inversión en empresas Latinoamericanas. Los reportes financieros de compañías que cotizan en la Bolsa se distribuyen a inversionistas nacionales e internacionales a través de publicaciones y sistemas de información financiera como Invertia y Finsat, entre otros. Los reportes de evaluación de proyectos de inversión son distribuidos únicamente a las compañías beneficiarias para su presentación privada a instituciones financieras o potenciales inversionistas. Anualmente se realiza una conferencia en la que las compañías analizadas son invitadas a presentar sus planes, situación financiera y proyectos de inversión a la comunidad financiera. Para mayor información del Programa Burkenroad Latinoamérica favor de visitar la página web: http://burkenroad.mty.itesm.mx http://mx.invertia.com/canales/canal.asp?idcanal=505 http://www.finsat.com.mx/Finsat/pages/Static.asp?Show=CRBR www.latinburkenroad.org María Concepción del Alto H. mdelalto@itesm.mx Directora de Investigación Reportes Burkenroad México Departamento Académico de Finanzas División de Administración y Finanzas ITESM, Campus Monterrey Tel +52 (81)8358-2000 ext. 4315 folleto arca 06.indd 28 Miguel Moreno Tripp morenotrip@itesm.mx Coordinador Empresas Públicas Burkenroad Latinoamérica Departamento Académico de Finanzas División de Administración y Finanzas ITESM, Campus Monterrey Tel +52 (81)8358-2000 ext. 4315 10/24/06 8:25:19 PM