Mayo 10, 2006 GRUPO LAMOSA S.A de C.V LAMOSAB* / BMV

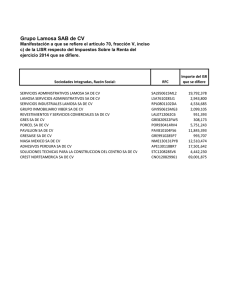

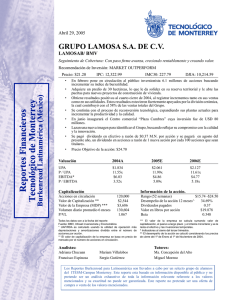

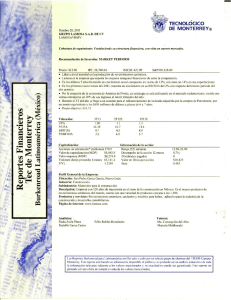

Anuncio

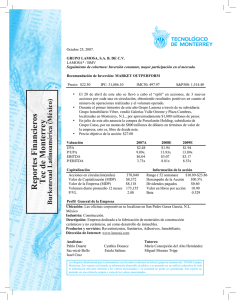

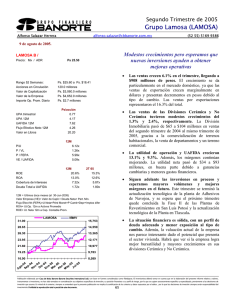

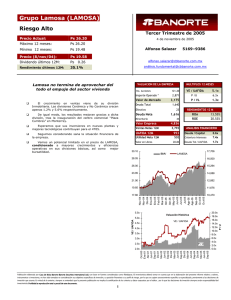

Mayo 10, 2006 GRUPO LAMOSA S.A de C.V LAMOSAB* / BMV Seguimiento de Cobertura: Inversión tecnológica, la plataforma hacia el crecimiento Recomendación de Inversión: MARKET OUTPERFORM Precio: • • • • $33.66 IPC: 21,781.07 IMC30: 325.98 S&P500: 1,322.85 Lamosa mantiene posición de liderazgo en el sector de materiales de construcción en México. Refleja sólida posición financiera, como resultado de sus estrategias de diversificación de productos y reestructuración de sus deudas. Fitch Ratings aumenta la calificación a AA- desde A+ relacionados a sus pagarés de mediano plazo y certificados bursátiles. Precio objetivo de la acción: $48.26 Valuación UPA P / UPA EBITDA P / EBITDA 2005A $3.73 9.02x $7.55 4.46x Capitalización Acciones en circulación (miles) Valor de capitalización (MDP) Valor Empresa (MDP) Volumen diario promedio 3 meses P/VL 120,545 $4,058 $5,392 48,502 1.39 2006E $4.16 8.09x $8.86 3.80x Información de la acción Rango (52 semanas) Desempeño de la acción 12 meses Dividendos pagados Valor en libros por acción Beta 2007E $8.69 3.87x $8.63 3.90x $20.77-$33.66 46.48% $0.45 $24.09 0.51 Perfil General de la Empresa Ubicación: Las oficinas corporativas se localizan en Monterrey, N.L., México. Industria: Construcción. Descripción: Empresa dedicada a la fabricación de materiales de construcción cerámicos y no cerámicos; así como al desarrollo de inmuebles. Productos y servicios: Revestimientos, Sanitarios, Adhesivos, Inmobiliario. Dirección de Internet: www.lamosa.com Analistas: Alejandro Padilla Jaime G. Valdovino Lauran Smith Tutores: Teresa Salazar Trinidad Espinosa Ma. Concepción del Alto Hernández Miguel Moreno Tripp Marcela Maldonado González DESEMPEÑO DEL PRECIO DE LA ACCIÓN Gráfica 1 Fuente: Bloomberg Durante los cuatro años que se ha seguido a Grupo Lamosa a través de los Reportes Burkenroad, las recomendaciones de inversión han sido de Market Outperform. Año 2002 Precio Acción $4.90 Precio Objetivo $6.83 Recomendación Market Outperform 2003 $6.20 $7.05 Market Outperform 2004 2005 $16.50 $21.20 $19.33 $24.70 Market Outperform Market Outperform DESCRIPCIÓN DE LA EMPRESA Grupo Lamosa S.A. de C.V., fue constituida el 24 de diciembre de 1929 por el Ing. Bernardo Elosúa Farías y el Ing. Viviano L. Valdés con la adquisición de la firma “Compañía Manufacturera de Ladrillos”. Así, con el paso de los años la compañía fue expandiéndose de manera importante. Gráfica 2: Ventas por División (Pesos constantes a diciembre de 2005) División Inmobiliaria 9% 34% División No Cerámica Fuente: Reporte Anual 2005 División Cerámica 57% El Grupo está integrado por cuatro unidades de negocio, clasificadas en tres divisiones: la División Cerámica está integrada por los segmentos de Revestimientos (azulejos, pisos, zoclos y piezas especiales) y Sanitarios (inodoros, mingitorios, lavabos, bidets de lujo, etc.); la División no Cerámica que integra el segmento de Adhesivos (adhesivos, emboquillados, estucos, junteadores, etc.) y la División Inmobiliaria (Desarrollos habitacionales, Desarrollos Comerciales y Parque de Oficinas). Lamosa cuenta además con una empresa prestadora de servicios administrativos y financieros. Maneja 21 plantas productivas localizadas en trece estados de la República: Nuevo León, Estado de México, Tlaxcala, Jalisco, Coahuila, Chihuahua, Sonora, Michoacán, Guanajuato, Zacatecas, Hidalgo, San Luis Potosí y Baja California Norte. Se estima que Grupo Lamosa es líder en adhesivos teniendo un 64% de participación en el mercado. En la parte de cerámicos cuenta con aproximadamente el 14%, compitiendo principalmente con Interceramic, American Standard, Mohawk Industries, Porcelanite (Grupo Carso) y Vitromex (GIS). La mayor parte de las ventas de Lamosa son nacionales, exportando menos del 20% del total de su facturación. Los principales clientes que tiene a nivel nacional son: Home Depot de México, Grupo Amutio y el Surtidor del Observatorio. En el mercado de exportación, Home Depot USA. Maneja una red de más de 800 distribuidores mayoristas a nivel nacional integrados principalmente por Home Depot, North Side Plumbing, Grupo Kuroda, Grupo Sanimex, Grupo Amutio, International Ceramics, Royal Tile Company, el Surtidor de Observatorio, entre otros. Con respecto a su operación en el mercado bursátil, la acción de Grupo Lamosa cotiza en la BMV desde 1951 como LAMOSA B y a la fecha su bursatilidad se ha incrementado a un rango de media, después de los esfuerzos que ha realizado la empresa para elevar su liquidez. En el 2005 su precio aumentó en un 23%, apoyado en sus estrategias de negocio y su trabajo de relación con inversionistas. Es importante mencionar que ha logrado aumentar la base de accionistas y el “float” de 15% al 20% al colocarse en el mercado 1.19 millones de acciones de capital social. También tiene deuda en el mercado de valores, dos emisiones de Pagarés de Mediano Plazo y una emisión de Certificados Bursátiles. La primera vence en diciembre de este año, la segunda en mayo de 2007 y la tercera en octubre de ese año. En el 2006 refinanciaron un crédito sindicado por US $65 millones con el propósito de mejorar las condiciones de plazo y tasa de interés, por lo que la vida promedio de la deuda pasa de 1.9 años a 2.5 años. Gráfica Gráfica2: 3:Dividendos Dividendos $0.45 $0.37 $0.22 $0.23 $0.24 $0.26 2001 2002 2003 2004 $0.19 $0.16 1999 2000 2005 2006 Fuente: Elaboración propia con datos de Reuters Grupo Lamosa ha repartido dividendos en efectivo de manera creciente cada año. En julio del 2005, pagaron un dividendo en acciones a razón de una acción nueva por cien anteriores. La Asamblea de accionistas celebrada a principios del 2006, acordó pagar otro dividendo en acciones bajo el mismo esquema del 2005, el cual será efectivo en el mes de agosto del 2006. Al cierre de marzo de 2006 se tienen 2,905 empleados, de los cuales aproximadamente el 63% son sindicalizados. DIVISIÓN CERÁMICA Revestimientos Este negocio aportó en el último año el 37% de las ventas del grupo y maneja tres empresas: Lamosa Revestimientos, S.A. de C.V., General de Minerales, S.A. de C.V. y Lamosa Corp., localizadas en Benito Juárez N.L., Tlaxcala y San Luis Potosí respectivamente. Cuenta con una estructura de 207 distribuidores en México y 30 en el extranjero. Para sus ventas en Estados Unidos cuenta con distribuidores mayoristas y “home centers”. Tiene un gerente de ventas en Estados Unidos y uno en Canadá. La mayor parte de sus materia primas son nacionales (más del 90%), siendo sus principales proveedores Esmacer, S.A. de C.V. y Torrecid de México, S.A. de C.V. Durante el 2005, este negocio ha seguido consolidándose y creciendo, ya que mantiene su programa de reconversión tecnológica. De los eventos más sobresalientes en el año se encuentra el inicio del proyecto de expansión de la planta ubicada en San Luis Potosí, la cual requirió de US $24 millones para poder duplicar la capacidad e introducir nuevos productos (Firenze Teconarte). Por otro lado, se lanzó en el último trimestre de 2005 una nueva línea de valor agregado en la feria Expo CIHAC, enfocada al sector residencial y con diseños más exclusivos, estrategia que han seguido para incrementar la participación de mercado en las líneas de gran lujo. Recientemente en abril de 2006, recibió un reconocimiento en la feria “Covering 2006”, siendo el único participante de Latinoamérica que resultó entre los siete expositores reconocidos, de un total de 1,200 participantes de 50 países (Brasil, Estados Unidos, Italia, España, Turquía, China, Colombia y Argentina, entre otros). En este evento Lamosa presentó al mercado su nueva línea de porcelanatos esmaltados denominada Firenze Tecnoarte, la cual es de gran Lujo y maneja los productos “Dolomia”, “Pietra del Sole” y “Modus”, entre otros. Con respecto a su desempeño financiero, este segmento tuvo un crecimiento en volumen de ventas del 10% en el 2005 en comparación con el 2004, el cual fue impulsado principalmente por el aumento de sus exportaciones. Este rubro representó el 14% de las ventas en comparación con el 10% del 2004. Sanitarios Gráfica 4: Ventas Nacional Sus ventas representan alrededor del 22% de las ventas netas del grupo. 49% Exportación Fuente: Informe Anual Está integrado por la empresa Sanitarios Lamosa, S.A. de C.V. con una planta en Monterrey N.L. y otra en Benito Juárez del mismo estado. 51% Al igual que el negocio de Revestimientos, más del 90% de sus materias primas se compran en México, siendo sus principales proveedores KT Clay de México S.A. de C.V. y Empaques de Cartón Titán S.A. de C.V. La compañía estima contar con una participación de mercado del 19% en este segmento y un 7% en la región NAFTA. Entre sus principales competidores a nivel nacional tenemos a: Ideal Standard, Vitromex, y Fábricas Orión; en lo referente a mercado internacional, compite con los anteriores además de Kohler. Este negocio se ha mantenido creando nuevos productos, lo cual le permite seguir posicionado de manera importante en el mercado. Por ejemplo, en el 2005 lanzaron al mercado el sanitario “Tornado”, el cual funciona con presión asistida y el “Atenas” que es para empotrarse en la pared. Asimismo, en el 2005 se continuó con la estrategia de aumentar la penetración en el mercado de la línea de lujo “Ambiance” y con la comercialización de los sanitarios inteligentes llamados “Dual Flush”, los cuales aumentaron su participación en las ventas de sanitarios a 18% en el 2005 contra un 14% en el 2004. También se lanzó el primer “One Piece” con sistema Dual Flush, que ha tenido mucha aceptación. En ese mismo año, este negocio siguió participando en los programas de “Retrofit” (en Canadá y en algunos estados de la Unión Americana), en los cuales se sustituyen los sanitarios antiguos por otros que permiten mayor ahorro de agua. El negocio de Sanitarios tuvo un crecimiento en volumen de ventas del 5% a nivel nacional en comparación con el 2004 y en términos de pesos la variación fue del 3.8% en el 2005, cerrando el año en 820 millones de pesos, contra 790 del año anterior. DIVISIÓN NO CERÁMICA Adhesivos Este negocio está integrado por tres empresas: Crest S.A. de C.V., Adhesivos de Jalisco, S.A. de C.V. e Industrias Niasa, S.A. de C.V. Tiene el liderazgo en el mercado con el producto Crest, el cual está fuertemente posicionado. Cuenta con una red aproximada de 3,850 distribuidores en el mercado nacional. Sus principales proveedores son Cemex y Derivados Macroquímicos, siendo más del 90% de su materia prima de procedencia nacional. En el 2005, gracias al proceso de reconversión tecnológica en las plantas de Navojoa, León, Chihuahua y Guadalajara, se ha incrementando la capacidad instalada y se han mejorado los procesos. En ese mismo año, se iniciaron operaciones en una nueva planta situada en Baja California Norte, que le permitirá aumentar su presencia en el mercado nacional. Se iniciaron las operaciones en la nueva planta ubicaba en Baja California, además se continuó con el proceso de actualización tecnológica de las plantas en las ciudades de Navojoa, León, Chihuahua y Guadalajara. Aunado a lo anterior, se siguió con la estrategia de capacitación con los instaladores. El Negocio de Adhesivos tuvo un crecimiento en volumen de ventas del 7% en el 2005 en comparación al 2004. El 91% de las ventas del negocio son de adhesivos, mientras que el 9% es de estucos y otros productos. DIVISIÓN INMOBILIARIA Grupo Lamosa inició de manera formal este negocio en el año 1983, cuando se asociaron con empresas relacionadas al sector inmobiliario. La operación de este negocio se enfoca en realizar proyectos habitacionales, de oficinas y comerciales en la zona metropolitana de la ciudad de Monterrey, N.L. En la zona Valle Oriente se continúo con la comercialización y venta del sexto sector del desarrollo residencial “Privanzas” y con la venta de departamentos en el cuarto sector del mismo desarrollo. De igual forma se inició la construcción del edificio inteligente llamado “Torre 1” junto con otros inversionistas, en el cual también se instalarán las oficinas corporativas de Grupo Lamosa. Es importante destacar que en el 2005 se continúa con la segunda fase del centro comercial Plaza Cumbres, el cual se encuentra al poniente de la ciudad de Monterrey, N.L. Esta división ha invertido aproximadamente US $65 millones en dicho complejo. De igual forma, en el último trimestre de dicho año se inició con el desarrollo habitacional Contry Sur, ubicado al sur de Monterrey, el cual se espera consolidar al cierre del 2006. CONSEJO DE ADMINISTRACIÓN El Consejo de Administración vigente para el 2006 está integrado por quince Consejeros, de los cuales diez son patrimoniales y cinco independientes, representando estos últimos el 33% del total. NOMBRE Ing. Federico Toussaint Elosúa Ing. Max Michel Suberville Ing. Juan Miguel Rubio Elosúa Lic. Eduardo Elizondo Barragán Ing. Armando Garza Sada Ing. Francisco Javier Fernández C. Lic. Eugenio Garza Herrera Ing. Bernardo Elosúa Robles Ing. José Alfonso Rubio Elosúa Ing. Guillermo Barragán Elosúa Ing. Antonio Elosúa González Ing. José Manuel Valverde Valdés Sr. Javier Saavedra Valdés Ing. Eduardo Padilla Silva C.P. Carlos Zambrano Plant CARGO Presidente y Consejero Consejero Consejero Consejero Consejero Consejero Consejero Consejero Consejero Consejero Consejero Consejero Consejero Consejero Consejero CARÁCTER MIEMBRO Patrimonial Desde 1993 Patrimonial Patrimonial Patrimonial Independiente Independiente Independiente Patrimonial Patrimonial Patrimonial Patrimonial Patrimonial Patrimonial Independiente Independiente Más de 35 años Desde 1996 Desde 1992 Desde 1997 Desde 2002 Desde 1997 Desde 1994 Desde 1994 Desde 1994 Desde 1998 Desde 1998 Desde 1998 Desde 2004 Desde 2006 Principales Funcionarios: Ing. Federico Toussaint Elosúa Director General Ing. Jorge Manuel Aldape Luengas Director Adhesivos Ing. Tomás Luis Garza de la Garza Director Administración y Finanzas Ing. Sergio Narváez Garza Director Revestimientos C.P. Enrique Álvarez-Tostado Ascorre Director Inmobiliario Ing. Julio Rafael Vargas Quintanilla Director Recursos Humanos Ing. Arturo Martínez Martínez Director Sanitarios GOBIERNO CORPORATIVO La empresa se ha enfocado en aplicar acciones para seguir en mayor grado el Código de Mejores Prácticas Corporativas. Actualmente cuenta con un Comité de Auditoria y un Comité de Compensaciones. El primero está conformado por el Ing. José Manuel Valverde Valdés, el Ing. Francisco Javier Fernández Carvajal y el Ing. Eduardo Padilla Silva. En marzo de 2006, la Asamblea de Accionistas cambió este comité, el cual aplicará a partir de julio cuando entre en vigor la Nueva Ley del Mercado de Valores. Así, el Comité de Auditoria estará integrado por el C.P. Carlos Zambrano Plant, el Ing. Francisco Javier Fernández Carvajal y el Ing. Eduardo Padilla Silva; todos ellos Consejeros Independientes. Por su parte el Comité de Compensaciones está integrado por el Lic. Eduardo Elizondo B., el Lic. Bernardo Elosúa Robles y el Lic. Eugenio Garza Herrera; sin embargo, va a ser sustituido por el Comité de Prácticas Societarias, de acuerdo al nuevo marco normativo del mercado de valores en México. Con respecto a la estructura accionaria del grupo, alrededor de un 51% del capital está en manos de Invencer, S.A. y el 49% restante en manos del público inversionista. Las familias que poseen más del 5% de las acciones con derecho a voto son: Familia Valdés Canale Familia Rubio Elosúa Familia Elosúa González 17.3% 15.6% 8.1% Familia Toussaint Elosúa Familia Barragán Elosúa Familia Elosúa Robles 7.8% 7.8% 7.7% RESUMEN FINANCIERO Grupo Lamosa reportó en el 2005 ventas anuales consolidadas por $3,778 millones de pesos, lo cual representó un incremento del 1.75%; de igual forma las ventas de exportación cerraron en 55 millones de dólares, contra 51 del año anterior. Como se ha explicado anteriormente, sus tres divisiones reportaron crecimiento en volumen de ventas, producto de sus estrategias de crecimiento. vsOperativo Margen Operativo Gráfica 5: Ventas Ventas Netas vs.Netas Margen CAGR: 7.2% (1990-2005) 4,000 3,778 20.0% 3,500 18.0% 16.0% 3,000 14.0% 2,500 12.0% 10.0% 2,000 1,500 1,422 8.0% 6.0% 1,000 4.0% 500 2.0% - 0.0% 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Sin embargo, a nivel consolidado, el costo de ventas aumentó en un 3.18% con respecto al 2004, mostrando un crecimiento mayor que el de las ventas totales. En términos generales, se ha observado que el costo de ventas como proporción a las ventas se ha mantenido estable, nunca ha sido superior al 71%, siendo en los dos últimos años el nivel más bajo registrado en los últimos quince años, situándose en el 2005 en un 60%, lo cual le ha permitido mantener márgenes muy atractivos. En la gráfica 5 se puede observar que durante el 2005 su margen de operación cayó ligeramente, esto se explica por una venta no recurrente de su negocio inmobiliario en 2004, por un monto de $147.2 millones de pesos. La utilidad de operación acumulada al cierre del cuarto trimestre representó un decremento del 5.87% en relación al 2004, mientras que su margen operativo fue del 17.42%. MARGEN OPERACIÓN Gráfica 6: Margen de operación 20% 17% Lamosa 15% 10% Ceramic 5% 0% 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 -5% Fuente: Invertia Plus. Su flujo de operación (EBITDA) tuvo un decremento del 2.86% en el 2005 al ubicarse en $916 millones de pesos, mientras que su margen EBITDA fue del 24.25%. Ventas Netas vs Margen EBITDA Gráfica 7: Ventas Netas vs. Margen EBITDA CAGR EBITDA: 11.4% (1990-2005) 1,000 916 900 24% 800 700 30% 25% 20% 600 500 400 300 200 15% 14% 10% 201 5% 100 0% 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Fuente: Invertia Plus con cifras en millones de pesos Por el lado del costo integral de financiamiento, aumentó de $30.39 millones a 48.16 millones; lo que representó un incremento del 58.5% debido principalmente a un mayor gasto financiero y menor ganancia monetaria. DEUDA/EBITDA GráficaCOBERTURA 8: Cobertura neta de intereses NETA DE INTERÉS Gráfica 9: DEUDA/EBITDA 18.0 18.0 16.0 16.0 14.0 14.0 12.0 12.0 10.0 8.3 8.0 6.0 6.5 3.6 4.0 2.0 2.3 3.4 4.5 7.0 4.2 2.1 1.3 2.4 0.0 4.0 7.0 2.0 0.6 8.0 Ceramic 6.0 4.0 Lamosa 1.1 2.0 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 LAMOSA 10.0 CERAMIC 0.0 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Fuente: Invertia Plus La utilidad neta del Grupo Lamosa cierra en el 2005 en $511 millones de pesos por lo que se obtiene un crecimiento del 16.3% con respecto al 2004. Lo anterior fue resultado de que en el 2004 se reportó un monto superior en otros gastos y en el 2005 se vio favorecido por menores impuestos. De esta forma la utilidad por acción del grupo se incrementa un 15.8% con respecto al 2004. Por el lado del endeudamiento de la empresa, los activos totales están siendo financiados con un 48.1% de pasivo, siendo esta relación de un 52.7% en el 2004. Esta solidez financiera dio como resultado una mejora en su calificación crediticia por parte de Fitch & Ibca, quienes en el segundo semestre de 2005 le aumentaron a AA-, siendo su nivel anterior de A+. En lo referente a su relación Deuda/EBITDA, ésta es de 1.7 veces, la cual es muy similar a la obtenida el año anterior de 1.6 veces (ver Gráfica 9). Primer Trimestre 2006 Grupo Lamosa reportó ventas totales por $975.1 millones de pesos, un incremento del 7.3% en relación con el primer trimestre del 2005. Gráfica 10: Ventas y Margen de operación (Millones de pesos) 1200 30% 1000 800 600 400 975.12 26% 20% 19% 17% 18% 16% 14% 11% 14% 11% 18% 19% 15% 15% 25% 20% 17% 15% 12% 15% 200 10% 5% 0 0% 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 Fuente: Cifras de Infosel al primer trimestre de cada año Cabe destacar que durante el primer trimestre, una mayor demanda de sus productos en Estados Unidos y Canadá propiciaron que sus ventas al extranjero tuvieran un aumento del 26.5% en comparación al 2005, mientras que sus ventas nacionales sólo crecieron un 3.7%. La División Cerámica del grupo tuvo un crecimiento del 9.5%, resultado de un aumento en las exportaciones de revestimientos, las cuales se incrementaron en un 58% con relación al 2005. En lo que respecta al negocio de sanitarios, en el primer trimestre de este año se llevó a cabo el lanzamiento de los sanitarios de lujo llamados: “Rhodas” y “Forza”. Por su parte, la División no Cerámica reportó un incremento del 13% en ventas y éstas representaron el 35% de los ingresos totales del Grupo. La estrategia que se siguió en esta división fue la de llevar una mejor relación con los instaladores y crear mayor lealtad a la marca, por ejemplo, se continuó con el programa de “Crest Premia” y se complementó la línea de productos con el lanzamiento de nuevas versiones de su producto llamado “Junta Crest”. La División Inmobiliaria cierra en marzo con un decremento del 25.9%, sin embargo es importante mencionar que tiene operaciones pendientes de escrituración. Las ventas de esta división representaron el 7% de las ventas totales del Grupo. El costo de ventas del Grupo se incrementó un 10.6% en relación al mismo trimestre del 2005, el cual está por encima del crecimiento de las ventas y traduciéndose en una ligera disminución de su margen bruto al pasar de 40.7% a 38.8%. La utilidad de operación se ubicó en $142.4 millones de pesos, la cual tuvo un decremento del 8.7% al compararla con el primer trimestre del 2005. Este decremento se debió principalmente a las inversiones en las reconversiones tecnológicas de sus plantas en San Luis Potosí y Tlaxcala, así como el aumento de sus costos y gastos no recurrentes derivados de la promoción de la nueva línea de lujo “Firenze Tecnoarte” y mejoras en el área de logística. El margen operativo de Lamosa tuvo una disminución en relación al 2005 al pasar de un 17.1% a un 14.6%. El flujo de operación (EBITDA) se ubicó en $207.1 millones de pesos, cifra que representa una disminución del 3.9% al compararlo con el primer trimestre del 2005. El costo integral de financiamiento (CIF) cerró en $35 millones de pesos, traduciéndose en un incremento del 78.5% en relación al primer trimestre del 2005, debido principalmente al incremento de sus intereses netos y a la disminución de su ganancia por posición monetaria. Así, la utilidad neta de Grupo Lamosa al cierre del primer trimestre del 2006 fue de $64.5 millones de pesos, disminuyendo en un 23.5% en relación al mismo trimestre de 2005; por lo que su margen neto se ubicó en 6.6% en comparación al 9.2% obtenido en el 2005. La disminución se debió al impacto de sus costos y gastos, así como a un mayor costo integral de financiamiento. Resulta importante mencionar que durante el primer trimestre del 2006, el Consejo de Administración aprobó el pago de un dividendo en efectivo por $0.45 pesos por acción al igual que un dividendo en acciones del 1%. Además, se aprobó incrementar a $90 millones de pesos el monto máximo que puede ser utilizado para la recompra de acciones y así poder aumentar la bursatilidad de la acción. ANÁLISIS DE LA INDUSTRIA El sector de materiales para la construcción ha mostrado muy buen desempeño, en línea con el crecimiento en el sector vivienda, que ha sido fuertemente apoyado en el presente sexenio a iniciativa del Presidente Vicente Fox, quien estableció un programa de apoyo a este sector como meta sexenal. Para el 2006 se mantienen las expectativas con indicadores favorables, a pesar de ser un año electoral, esperando cerrar el 2006 con un crecimiento superior al 4%. Situación de la vivienda en México El déficit de vivienda en nuestro país sigue siendo grande, lo cual, aunado a escenarios de tasas de interés a la baja y una mayor participación bancaria en créditos a la vivienda; son factores que soportan el panorama positivo para este sector. De acuerdo a la Cámara Nacional de Desarrollo y Promoción de la Vivienda (Canadevi), en la actualidad se están construyendo más de 500 mil viviendas al año, esperando alcanzar al 2012 una cifra superior a los cinco millones de unidades (ver Tabla 1) Tabla 1: Necesidades de Vivienda 2006-2012 Necesidades de Viviendas Nuevas Año Mejoramiento de Vivienda 2006 402,779 735,189 2007 414,038 750,540 2008 425,539 766,803 2009 437,301 784,131 2010 449,342 802,775 2011 461,699 821,807 2012 474,396 841,277 2006-2012 3,065,094 5,502,522 Fuente: Canadevi, con datos de la Comisión Nacional de Fomento a la Vivienda (Conafovi) Sin embargo, se tienen áreas de oportunidad importantes, entre las cuales la Canadevi ha destacado lo siguiente: Atención a la población con ingresos menores a tres salarios mínimos, así como mayores opciones para los que no tienen prestaciones. Constituir reservas territoriales para los próximos años y hacer los planes de desarrollo urbano de las localidades de manera armónica con las necesidades de servicios de la población (agua, luz, drenaje, etc.). Mayor seguridad jurídica en materia de vivienda y revisión detallada de los Registros Públicos de la Propiedad. Créditos Hipotecarios El financiamiento a la vivienda ha crecido en los últimos cinco años a una tasa del 5.2% anual promedio, sin embargo en el 2005 es cuando se ha expandido más fuertemente. Después de la contracción en los créditos bancarios que se dio a raíz de la crisis de 1994, entraron al escenario dos figuras muy importantes que marcaron un detonante en el otorgamiento de créditos hipotecarios: el Infonavit y las Sofoles; quienes aprovecharon un nicho de mercado que estaba siendo desatendido por la banca comercial. De acuerdo a estudios de Banamex, de 1997 a 2004 la participación de la banca en la cartera total, pasó de 71% a un 21%. En cambio, el Infonavit subió de un 29% a un 62% y por el lado de las Sofoles, después de prácticamente iniciar operaciones en México a fines de 1994, cierra al 2004 con una participación del 17%. Sin embargo, después de 2004 la situación se revierte y la banca retorna de manera fuerte ya que al cierre de 2005 reportan un incremento del 25.3% en términos reales en créditos otorgados. Esta situación se debió a varios factores, entre los que podemos mencionar las reformas a la Ley de Garantías que se hizo en 2003, menores tasas de interés, así como condiciones crediticias más favorables. Sin embargo, el Infonavit sigue manteniendo el liderazgo en financiamientos otorgados (ver Gráfica 11). Gráfica 11: Financiamientos Hipotecarios Otros *, 13% Infonavit, 50% Fonhapo, 16% SHF, 13% Foviss s te, 8% En diciembre de 2005, los organismos de vivienda reportaron un total de 737 mil 827 financiamientos otorgados en sus diversas modalidades, de ahí el 84.2% corresponden a adquisición de vivienda y el 15.8% restante a mejoramientos de vivienda y otros tipos de créditos. Lo anterior equivale a 678 mil 343 unidades de vivienda, de éstas, el 82.8% corresponde a adquisición de vivienda y el 17.2% a mejoramientos y otros créditos. Fuente: Conafovi Gráfica 12: Inversión en Millones de Pesos Existen previsiones de que los créditos hipotecarios continuarán en un ritmo de expansión, la Comisión Nacional de Fomento a la Vivienda (Conafovi) estima que se mantendrá fuerte la participación del Infonavit y de las instituciones financieras, de acuerdo a los montos que destinarán a invertir en el 2006, como se puede observar en la Gráfica 12. 79,540 60,710 23,065 15,550 4,389 Infonavit Fovissste SHF Fonhapo Otros* Fuente: Conafovi * Incluye Banca, Sofoles, OREVI´s, PEMEX, CFE, LFC, ISSFAM, ProvivAh, Habitat Por su parte Fitch México, prevé que durante los próximos 20 años la industria inmobiliaria podría construir 900,000 nuevas viviendas anualmente, debido a una fuerte demanda, cambios demográficos, una economía saludable y buenas ofertas crediticias. En el 2006 se están introduciendo nuevos esquemas hipotecarios, la competencia es fuerte, por lo que se está haciendo cada vez más accesible el acceso a los créditos, por ejemplo, algunas instituciones han introducido los créditos hipotecarios sin enganche, los cuales permitirán captar segmentos de población de bajos recursos, de acuerdo a las oportunidades que se tienen en este nicho del mercado. Las tasas de interés hipotecario para créditos en bancos comerciales con un enganche promedio del 20% y un plazo entre 15 y 20 años han ido disminuyendo, ya que en el 2004 se encontraban aproximadamente entre 17%-19%, mientras que en el 2005 mantuvieron un promedio entre 11% y 14%. Entorno laboral En lo referente al mercado laboral en México, se ha visto una recuperación de acuerdo a cifras reportadas por el IMSS. Dicha institución publicó que en enero los empleos se han incrementado un 5% con respecto al mismo mes del año anterior y de manera global un crecimiento en empleos formales e informales. Por el lado del nivel de empleo en la industria de la construcción, las cifras son mayores ya que se mantiene como el principal generador de trabajo en la economía mexicana, por ejemplo a diciembre de 2005, cierra con una variación anual del 8%. La industria de la construcción generó en marzo 1.07 millones de empleos en el país, de los cuales aproximadamente un 46% son permanentes y el resto eventuales. El empleo permanente se ha incrementado en un 72.9% desde marzo de 1994 a marzo de 2006, de acuerdo a cifras del INEGI, con datos del IMSS. Un mayor nivel de empleo y una menor inflación observados en los años recientes, se traducen en salarios reales positivos. Este escenario laboral permite mantener confianza en un entorno de mejoría. Factores gubernamentales La industria de la construcción se ve impactada directamente con las decisiones gubernamentales, ya que depende en gran parte de los presupuestos anuales que se destinan a diversas obras, así como al desarrollo de programas de reconstrucción por desastres naturales y obras de remodelación. Durante el 2005, el país fue azotado por huracanes que ocasionaron enormes daños en infraestructura, lo que ha requerido de un apoyo gubernamental para las áreas afectadas. Por el lado de los impuestos, las empresas han sido favorecidas a raíz de la disminución en la tasa impositiva, la cual se dio por la reforma fiscal del 2004, donde se determina una baja paulatina de la tasa de ISR. Dicha tasa será del 29% para el 2006 y de un 28% para el 2007 y años posteriores. Como parte del apoyo sexenal a la construcción de vivienda, este sector se ha visto beneficiado por la deducción de los intereses en términos reales que se paguen por créditos hipotecarios destinados a la adquisición, construcción o remodelación de casa habitación. Demografía México es un país con un nivel alto de población joven. De acuerdo a cifras de INEGI, aproximadamente un 50% del total de población se encuentra en edad menor a 30 años (ver Gráfica 13), lo que se traduce en necesidades futuras debido a los nuevos hogares que se irán desarrollando. Esta industria está directamente relacionada con el crecimiento de la población; por lo que al observar los siguientes datos estadísticos, se puede concluir que la tendencia de crecimiento poblacional va en aumento; destacando que el estrato de la población joven está y seguirá incrementándose. Gráfica 13: Población Total México 2000 (Rango de años) 60-79 6% 40-59 16% 80 y más 3% 0-24 53% 25-39 22% Desempeño en Estados Unidos De a acuerdo a reportes hechos por la FED en febrero, la economía de los Estados Unidos crecerá a ritmo alto en el primer trimestre del presente año, con escenario de una mayor inflación en los siguientes meses, lo cual iría en línea con el incremento en las tasas de interés. El sector inmobiliario del país vecino (destino de las ventas de exportación de Lamosa) pudiera presentar una desaceleración de acuerdo a analistas privados de la Asociación Nacional de Agentes de Bienes Raíces. Las ventas de casas nuevas y existentes en Estados Unidos se estiman pudieran mostrar menor dinamismo, ya que en enero las primeras resultaron en 32 mil unidades por debajo de las expectativas de los analistas1. En el caso de las ventas de casas ya existentes, las cifras se ubicaron en el nivel más bajo en dos años, con 40 mil unidades menos de lo esperado; lo que mantiene a los expertos con estimaciones de una baja en el crecimiento de este sector. Indicadores Macroeconómicos Tabla 2: Expectativas económicas INDICADOR 2006e 3.8 2007e 3.4 PIB Construcción (%) Tasa de Interés (Cetes 28 en %) 4.4 7.17 2.6 6.06 Inflación (%) 3.31 3.29 Tipo de Cambio (peso por dólar) 10.89 11.27 3.3 3.5 PIB total (%) PIB EU (%) Al cierre de 2005, la economía mexicana reflejó un débil crecimiento económico, por debajo de los niveles de otros países. El PIB creció sólo un 3%, apoyado por el desempeño del sector de servicios principalmente, que tuvo una variación del 4.2%. Fuente: Banamex En lo que respecta al PIB de la construcción, tuvo un incremento superior al total, ubicándose en un 3.3%, sin embargo esta cifra estuvo por debajo de los niveles de años anteriores. Lo cual podría reflejar una sobre oferta en algunas regiones del país. En términos generales, las variables macroeconómicas se mantienen estables, con inflación a la baja y menores tasas de interés, que aún no reflejan incrementos en línea con Europa y Estados Unidos. En lo que respecta al desempeño del mercado accionario, el IPC sigue mostrando una sólida fortaleza, con un riesgo país a la baja. ANÁLISIS DE LA COMPETENCIA En 1999, la producción de azulejos y losetas era abastecida en 80% por productores nacionales; en el 2001 bajó al 72%; en el 2003 se situó en 70%, y para el 2005 se estima se encuentre alrededor del 65%, de acuerdo con estimados de fabricantes de losetas. Interceramic Empresa dedicada a la fabricación de pisos y azulejos. Sus productos son distribuidos a través de una red de 200 franquicias en todo México, mientras que en los Estados Unidos y Canadá lo hacen a través de 100 distribuidores independientes, al igual que 16 centros de distribución propiedad de Interceramic en los estados de Texas, Georgia, Arizona, Nevada, Nuevo México, California y Oklahoma. 1 Examen de la situación económica de México, Banamex, marzo 2006 Vitromex Empresa subsidiaria de Grupo Industrial Saltillo, fundada en 1967 en Saltillo, Coahuila. Se dedica a la fabricación de productos cerámicos, sanitarios, accesorios y complementos para la ambientación del cuarto de baño. Exporta a los Estados Unidos, Canadá, Bahamas, Haití, Puerto Rico, Guatemala, Honduras, Belice, Costa Rica y Chile entre otros países. Porcelanite Empresa subsidiaria del Grupo Carso, la cual inició sus operaciones en 1959. Se dedica a la producción de productos cerámicos, así como a la producción de adhesivos para revestimientos. Tiene una participación de mercado de alrededor de 40% en productos cerámicos. Mohawk Industries Empresa que se dedica a la producción de recubrimientos de pisos para uso comercial y residencial. Opera a través de dos segmentos Mohawk y Dal-Tile. Mohawk se dedica al diseño de alfombras, pisos de madera, laminados, etc., mientras que Dal-Tile diseña y comercializa loseta de porcelana y cerámico al igual que productos hechos de piedra natural. Muchos de sus productos son vendidos a través de distribuidores independientes. American Standard Esta empresa es la más grande manufacturera de productos para el baño y la cocina en el mundo. Ofrecen diversos productos entre los cuales se encuentran: sanitarios, lavabos, tinas y todos los accesorios para baños, etc. Sus marcas principales son American Standard, Ideal Standard y Ceramic Dolomite. Aunado a lo anterior, se dedica a la fabricación de sistemas de aire acondicionado para uso comercial y residencial. Cerámica Saloni Cerámica Saloni es una empresa española líder, fabricante de pavimento y revestimiento cerámico la cual fue fundada en 1971. Fabrican una amplia diversidad de tipologías de productos en pasta blanca, pasta porcelánica y pasta coloreada. Marazzi Group Empresa italiana, líder mundial de cerámica, cuenta con 14,500 distribuidores a nivel mundial en 130 países. Tiene 20 plantas distribuidas en Italia, Francia, España, Estados Unidos y Rusia y cuenta con 6000 empleados. Su producción anual es de 800 millones de pies cuadrados Graniti Fiandre Empresa italiana dedicada a la producción de productos cerámicos, cuyas principales marcas son Geológica y GeoTécnica. Su producción anual es de 7 millones de metros cuadrados. Portobello De origen brasileño, produce y distribuye materiales cerámicos para la construcción además de productos cerámicos decorativos. Portobello distribuye sus productos en Brasil y en el extranjero. Kohler Se dedica a la creación de productos que establecen estándares en cocinas y baños, motores, generadores, muebles y accesorios, revestimientos y azulejos, así como también incursiona en las bienes raíces. Tabla 3: Competidores Valor de capitalización* Utilidad neta* UPA P/VL P/UPA EBITDA* P/EBITDA VENTAS* P/VENTAS PASIVO/ACTIVO Margen EBITDA Margen neto LAMOSA INTERCERAMIC AMERICAN STANDARD MOHAWK IND. GRANITI FIANDRE MARAZZI GROUP PORTOBELLO 3,045.11 511.00 4.24 1.08x 5.96x 872.51 3.49x 3,778.00 0.81x 0.48 24.25% 13.52% 2,644.92 282.00 1.73 1.48x 9.38x 573.00 4.62x 4,462.00 0.59x 0.52 12.84% 7.03% 88,601.31 5,916.19 28.00 9.03x 14.98x 12,156.75 7.29x 109,160.87 0.81x 0.87 11.14% 5.42% 61,913.68 3,809.37 56.91 1.92x 16.25x 8,259.07 7.50x 70,404.09 0.88x 0.62 11.73% 5.41% 3,420.45 89.83 2.44 1.71x 38.08x 318.02 10.76x 2,234.40 1.53x 0.44 14.23% 4.62% 12,034.33 669.45 6.82 2.31x 17.98x 2,009.30 5.99x 9,555.63 1.26x 0.65 21.03% 2.04% 974.68 (86.12) -0.63 5.92x -11.32x 154.31 6.32x 2,001.10 0.49x 0.89 7.71% -4.30% *Cifras en millones de pesos al 31 de diciembre de 2005. Tipo de cambio: 10.6349 MXP/USD, 12.677 MXP/EUR. Fuente: Bloomberg e Informe Anual TESIS DE INVERSIÓN Liderazgo Es líder en el mercado de adhesivos con una participación de mercado superior al 50% y mantiene un fuerte posicionamiento en los mercados donde participa. Se caracteriza por lanzar al mercado líneas innovadoras, que le permiten mantener una ventaja competitiva. Diversificación La estrategia de diversificación de sus productos, su orientación tanto al mercado doméstico como al de exportación (16% de las ventas totales) y el enfoque a diferentes segmentos socioeconómicos; le permite estar mejor posicionado ante cambios en tendencias que pudieran presentarse. Inversión constante Las inversiones realizadas por Grupo Lamosa en los últimos cinco años han sido de US $281 millones, las cuales se han enfocado a la modernización de sus plantas, al sector inmobiliario y al desarrollo de nuevos productos; lo que les permite aumentar la oferta de sus productos. Con estos programas de inversión, esperan incrementar su presencia en los Estados Unidos con productos esmaltados y cerrar el 2006 con un incremento en ventas entre el 12 y 14%. Calidad Crediticia Fitch Ratings aumentó la calificación de la deuda de A+ a AA-, esta mejora apoyada por su estrategia operativa y financiera. RETORNO SOBRE CAPITAL EMPLEADO Gráfica 14: Retorno sobre el capital empleado 25% 20% 15% 10% 5% 0% 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 -5% ROCE LAMOSA 2 Posición financiera sólida Sus indicadores financieros se mantienen sólidos, Lamosa cuida mucho sus costos y se traduce en márgenes atractivos. De igual forma su endeudamiento es sano y sus razones de cobertura se mantienen por encima de Interceramic, su principal competidor que cotiza en la BMV. De igual forma, el ROCE2 de Lamosa ha tenido un mejor desempeño que la otra empresa (ver Gráfica 14). ROCE INTERECERAMIC El ROCE se obtiene dividiendo la utilidad de operación entre la diferencia de activo total menos pasivo circulante. RIESGOS DE INVERSIÓN Variables macroeconómicas Las ventas de la empresa están fuertemente relacionadas al desempeño de la economía, que si mostrara un comportamiento desfavorable, impactaría los ingresos de Lamosa. Aunque la mayor parte de sus ventas son nacionales, un menor crecimiento de la economía de los Estados Unidos podría afectarle. Elecciones presidenciales En Julio del 2006 habrá elecciones presidenciales en México y en los mercados financieros del país hay nerviosismo, debido a las posibilidades de que llegue a la presidencia un candidato con tendencias populistas. El actual Presidente tuvo como meta sexenal el apoyo a la construcción de vivienda y el nuevo mandatario podría tener otros objetivos por alcanzar. Competencia Una mayor competencia en el mercado de losetas pudiera afectar la rentabilidad de la empresa debido a la posible disminución de precios de ventas para poder ganar mayor mercado. En México hay mucha competencia de productores locales y de distribuidores independientes de productos importados, muchos de ellos con muy bajos costos de producción. RESUMEN DE INVERSIÓN La valuación del precio de la acción de Grupo LAMOSA se realizó utilizando las metodologías de Flujo Libre de Caja Descontado (DCF por sus siglas en ingles) y Valuación Relativa con múltiplos de empresas similares; la ponderación fue del 70% para el método de Flujo Libre de Caja Descontado y el 30% para el método de Valuación Relativa con múltiplos. Por el método de Flujo Libre de Caja Descontado, se obtuvo el precio objetivo de $48.06, lo que deriva un potencial de la acción de 42.7%. Los flujos se descontaron con una tasa del 10.36% anualizado, que corresponde a la estimación de su Costo de Capital Promedio Ponderado (WACC por sus siglas en ingles). Para obtener el costo del capital se utilizó el modelo Capital Asset Pricing Model (CAPM), con una Beta de 0.51. La valuación a través de múltiplos se realizó comparando a las siguientes empresas: INTERCERAMIC, MOHAWK INDUSTRIES Y AMERICAN STANDARD. El múltiplo de P/EBITDA deriva un precio objetivo de $48.72 y un potencial de la acción de 44.7%. Luego de haber aplicado ambos métodos de valuación y de obtener un ponderado de los resultados, se llegó al precio objetivo de $48.26, un 43.3% de potencial con respecto al precio actual de $33.66. Consideramos una recomendación de MARKET OUTPERFORM, apoyados además por sus fundamentales. 100% 62.90% 37.10% 17.60% 6.60% 6.60% 7.21% 8.45% 4.83% 6.24% FA 2003 238,009 502,128 (251,488) 276,749 133,113 (410,714) (852) 144,322 143,470 CAMBIO PORCENTUAL AÑO CON AÑO VENTAS NETAS RESULTADO BRUTO RESULTADO DE OPERACIÓN RESULTADO NETO GRUPO LAMOSA S.A. de C.V. Estado de Cambios en la Situación Financiera ** En pesos mexicanos constantes a marzo 2006. Cifras en miles. RESULTADO NETO (+/-) Partidas aplicadas a res. sin req. util. de Recur Flujo Derivado de cambios en el Capital del Trabajo RECURSOS GENERADOS (UTIL.) POR LA OPERACION RECURSOS GENERADOS (UTIL.) MEDIANTE FINANC. RECURSOS GENERADOS (UTIL.) EN ACT. DE INVERSION Incr. (Decr.) neto en Efectivo e Invers. Temp. Efectivo e Invers. Temp. al Inicio del Periodo Efectivo e Invers. Temp. al Final del Periodo FA 2003 3,607,798 2,269,241 1,338,557 703,684 634,873 152,144 482,729 238,009 238,009 238,009 238,009 BASE COMÚN (como porcentaje de ventas) VENTAS NETAS Costo de Ventas RESULTADO BRUTO RESULTADO DE OPERACIÓN RESULTADO DESPUÉS DE IMPUESTOS Y P.T.U. RESULTADO NETO GRUPO LAMOSA S.A. de C.V. Estado de Resultados ** En pesos mexicanos constantes a marzo 2006. Cifras en miles. VENTAS NETAS Costo de Ventas RESULTADO BRUTO Gastos de Operacion RESULTADO DE OPERACIÓN Costo Integral de Financiamiento RESULTADO DESPUES DEL COSTO INTEGRAL DE FINANC. RESULTADO NETO DESPUES DE IMPUESTOS Y P.T.U. RESULTADO NETO CONS. ANTES DE PART. EXTRAORD. RESULTADO NETO RESULTADO NETO MAYORITARIO 0.20% 1.60% -7.30% 5.80% 100% 59.27% 40.73% 17.18% 9.29% 9.29% 6.30% 10.40% 13.30% 177.20% 100% 59.84% 40.16% 17.54% 10.28% 10.28% 7.50% 12.80% 18.60% -3.40% 100% 59.86% 40.14% 17.95% 7.50% 7.50% -5.50% -18.50% -29.70% 1.90% 100% 61.36% 38.64% 16.97% 26.24% 26.24% 2005 A 31-Mar-05 A 30-Jun-05 A 30-Sep-05 A 31-Dic-05 A 934,684 968,721 908,772 998,464 559,351 579,865 538,603 612,665 375,333 388,856 370,169 385,799 211,369 214,939 214,071 216,369 163,964 173,917 156,098 169,430 -3,745 35,010 19,600 -2,279 167,709 138,907 136,498 171,709 96,089 72,619 84,400 261,979 96,089 72,619 84,400 261,979 96,089 72,619 84,400 261,979 96,089 72,619 84,400 261,979 1.74% -0.33% -5.96% 16.30% 100% 60.11% 39.89% 17.41% 13.52% 13.52% 7.30% 2.42% -8.72% -23.58% 100% 61.12% 38.88% 14.61% 6.61% 6.61% 5.77% 6.75% 11.03% 167.44% 100% 59.07% 40.93% 19.03% 25.88% 25.88% 3.58% -2.50% -9.29% 300.11% 100% 62.22% 37.78% 15.72% 28.63% 28.63% 1.56% -8.39% -20.70% 29.55% 100% 65.14% 34.86% 13.25% 33.47% 33.47% 2006 E FA 2005 A 31-Mar-06 A 30-Jun-06 E 31-Sep-06 E 31-Dec-06 E 3,810,641 1,003,435 975,120 1,014,026 992,944 2,290,484 624,305 595,977 660,587 586,493 1,520,156 379,130 379,143 353,439 406,451 856,748 221,365 236,649 219,072 217,531 663,408 157,765 142,494 134,366 188,920 48,586 -241,193 35,000 -336,996 -168,001 614,822 398,958 107,494 471,362 356,921 515,087 287,250 64,500 339,381 256,984 515,087 287,250 64,500 339,381 256,984 515,087 287,250 64,500 339,381 256,984 515,087 287,250 64,500 339,381 256,984 2005 A 2006 E FA 2004 31-Mar-05 A 30-Jun-05 A 30-Sep-05 A 31-Dic-05 A FA 2005 A 31-Mar-06 A 30-Jun-06 E 31-Sep-06 E 31-Dec-06 E 442,904 84,400 180,489 253,108 515,087 515,087 64,500 321,484 608,734 948,115 778,157 80,972 255,583 520,972 694,424 694,424 82,963 94,218 96,071 101,962 (232,136) (225,622) (328,352) (347,529) (88,649) (88,649) (18,488) (267,716) 41,520 (21,923) 168,824 363,529 363,529 128,984 83,485 424,841 419,420 546,073 (60,261) 26,700 (312,167) 84,485 221,888 216,641 219,527 219,527 (70,282) 20,865 (216,162) (157,014) (278,735) (72,244) (321,236) (460,397) (642,776) (642,776) (78,771) (31,985) (234,150) (154,000) (48,020) (72,647) (44,829) (74,932) (59,720) (59,720) (20,069) 72,366 (25,472) 108,407 143,470 98,641 98,641 98,641 98,641 98,641 38,921 18,852 91,218 65,746 174,152 98,641 50,621 25,994 23,709 38,921 38,921 18,852 91,218 65,746 3.82% 13.95% 11.12% 86.09% 100% 59.28% 68.70% 46.25% 54.03% 62.78% FA 2004 3,745,448 2,220,226 1,525,223 819,740 705,483 30,658 674,825 442,904 442,904 442,904 442,904 4.86% 7.46% 15.70% 154.99% 100% 60.15% 39.85% 16.12% 16.08% 16.08% 3.84% 3.84% 3.84% -4.49% 100% 59.07% 40.93% 19.03% 23.81% 23.81% 3.61% 3.61% 3.61% -6.78% 100% 62.22% 37.78% 15.72% 25.76% 25.76% 3.38% 3.38% 3.38% -11.71% 100% 65.14% 34.86% 13.25% 28.58% 28.58% 2007 E 31-Mar-07 E 30-Jun-07 E 30-Sep-07 E 31-Dic-07 E 1,022,493 1,048,277 1,031,024 1,039,619 615,068 682,900 608,985 646,817 407,425 365,377 422,039 392,801 242,554 226,472 225,873 229,347 164,871 138,905 196,166 163,454 -63,553 -277,238 -144,735 -208,471 228,424 416,143 340,901 371,925 164,466 299,623 245,449 267,786 164,466 299,623 245,449 267,786 164,466 299,623 245,449 267,786 164,466 299,623 245,449 267,786 3.91% 4.58% 6.39% 3.08% 100% 61.66% 38.34% 16.02% 23.60% 23.60% FA 2007 4,141,413 2,553,771 1,587,642 924,246 663,396 -693,998 1,357,394 977,324 977,324 977,324 977,324 2.52% -10.32% -15.75% 82.18% 100% 65.14% 34.86% 13.25% 28.58% 28.58% 31-Mzo-08 E 1,048,277 682,900 365,377 226,472 138,905 -277,238 416,143 299,623 299,623 299,623 299,623 2007 E FA 2006 E 31-Mar-07 E 30-Jun-07 E 30-Sep-07 E 31-Dic-07 E FA 2007 31-Mzo-08 E 948,115 164,466 409,915 677,701 977,324 977,324 299,623 375,214 105,884 108,945 114,100 121,322 450,251 126,546 (266,607) (218,483) (41,714) (81,442) (108,975) (17,512) (359,151) 51,866 1,056,730 312,681 300,444 403,434 1,068,424 317,193 (422,593) 25,865 25,328 7,675 4,605 63,473 (498,906) (119,039) (204,172) (288,292) (206,973) (818,475) (119,039) 135,231 (41,308) 133,836 19,828 201,066 313,422 198,155 38,921 174,152 132,845 266,681 286,508 174,152 487,575 174,152 132,845 266,681 286,508 487,575 487,575 685,729 4.59% -0.13% -6.01% 84.07% 100% 64.83% 35.17% 11.66% 25.09% 25.09% FA 2006 E 3,985,525 2,467,362 1,518,163 894,617 623,545 -711,190 1,334,735 948,115 948,115 948,115 948,115 FA 2003 143,470 612,513 130,259 431,175 1,317,417 1,197,213 1,197,213 2,570,128 48,330 154,770 5,287,858 405,750 111,260 126,862 42,274 271,366 957,512 772,128 634,090 102,574 1,508,792 479,755 251,384 3,197,442 2,458,450 (934,705) 238,009 1,761,754 2,631 326,030 328,662 2,090,416 2,090,416 5,287,858 100.00% 16.98% 11.95% 11.25% 8.69% 146.57% 26.54% 41.82% 13.30% 6.97% 88.63% 57.94% 100.00% 22.64% 24.91% 48.60% 0.91% 2.93% 18.11% 7.67% 5.93% 28.53% 9.07% 4.75% 60.47% 39.53% GRUPO LAMOSA S.A. de C.V. Estado de Situación Financiera ** En pesos mexicanos constantes a marzo 2006. Cifras en miles. Efectivo e Inversiones Temporales Clientes y Documentos por Cobrar (neto) Otras Cuentas y Documentos por Cobrar (neto) Inventarios Otros Activos Circulantes ACTIVO CIRCULANTE Otras inversiones ACTIVO A LARGO PLAZO INMUEBLES, PLANTAS Y EQUIPO (NETO) ACTIVO DIFERIDO (NETO) OTROS ACTIVOS ACTIVO TOTAL Proveedores Creditos Bancarios Creditos Bursatiles Impuestos por pagar Otros Pasivos Circulantes PASIVO CIRCULANTE Creditos Bancarios Creditos Bursatiles Otros Creditos PASIVO A LARGO PLAZO CREDITOS DIFERIDOS OTROS PASIVOS PASIVO TOTAL Resultado Acumulado y reservas de Capital Reserva para recompra de Acciones Resultado Acumulado por posicion Monetaria Exeso (insuf.) en la Act. Del Capital Contable Resultado neto del ejercicio CAPITAL GANADO (DEFICIT) Capital Social pagado (Nominal) Actualización del capital social Pagado Prima en Venta de acciones CAPITAL CONTRIBUIDO CAPITAL CONTABLE MAYORITARIO Participacion minoritaria CAPITAL CONTABLE CONSOLIDADO PASIVO + CAPITAL BASE COMÚN (como porcentaje de Ventas) VENTAS NETAS CLIENTES Y DOCUMENTOS POR COBRAR INVENTARIOS PROVEEDORES IMPTOS. POR PAGAR Y OTROS PASIVOS CIRC. ACTIVO TOTAL PASIVO CIRCULANTE PASIVO A LARGO PLAZO CREDITOS DIFERIDOS OTROS PASIVOS PASIVO TOTAL CAPITAL CONTABLE CONSOLIDADO BASE COMÚN (como porcentaje de total de Activos) ACTIVO TOTAL ACTIVO A LARGO PLAZO ACTIVO CIRCULANTE INMUEBLES, PLANTA Y EQUIPO (NETO) ACTIVO DIFERIDO (NETO) OTROS ACTIVOS PASIVO CIRCULANTE PROVEEDORES IMPTOS. POR PAG. Y OTROS PAS. CIRC. PASIVO A LARGO PLAZO CRÉDITOS DIFERIDOS OTROS PASIVOS PASIVO TOTAL CAPITAL CONTABLE CONSOLIDADO 100.00% 24.01% 26.71% 46.04% 0.90% 2.34% 20.17% 8.32% 6.69% 24.07% 6.66% 2.38% 53.28% 46.72% 100.00% 17.55% 11.44% 11.46% 9.21% 137.74% 27.79% 33.16% 9.17% 3.27% 73.39% 64.35% 2,501 309,942 312,443 2,410,329 2,410,329 5,159,068 1,238,801 2,375,110 46,351 120,570 5,159,068 429,383 71,366 194,946 73,903 271,144 1,040,742 825,294 386,348 30,379 1,242,021 343,401 122,575 2,748,739 2,529,329 (874,347) 442,904 2,097,886 FA 2004 98,641 657,166 193,791 428,639 1,378,236 1,238,801 100.00% 26.51% 25.68% 44.24% 1.30% 2.27% 21.69% 7.62% 6.54% 22.67% 6.26% 1.75% 52.38% 47.62% 100.00% 74.92% 47.24% 43.95% 37.73% 576.56% 125.08% 130.71% 36.09% 10.11% 301.99% 274.57% 2,482 310,115 312,597 2,451,721 43,508 2,495,228 5,239,600 1,388,879 2,318,117 67,884 119,164 5,239,600 399,412 203,869 190,486 56,045 286,877 1,136,690 772,640 384,423 30,748 1,187,811 328,018 91,853 2,744,372 2,973,634 (918,911) 84,400 2,139,123 31-Mar-05 A 50,620 680,855 184,796 429,285 1,345,556 1,388,879 100.00% 26.41% 25.65% 44.52% 2.21% 1.20% 16.44% 7.40% 5.98% 28.43% 6.18% 1.74% 52.79% 47.21% 100.00% 76.86% 48.22% 42.64% 34.45% 575.86% 94.66% 163.74% 35.58% 10.00% 303.98% 271.88% 2,482 311,200 313,682 2,506,926 45,477 2,552,403 5,406,115 1,427,996 2,406,942 119,346 64,990 5,406,115 400,270 165,047 31,132 292,236 888,684 1,063,493 374,914 98,732 1,537,139 334,030 93,859 2,853,712 2,937,531 (924,776) 180,489 2,193,244 100.00% 26.06% 25.05% 45.91% 1.82% 1.16% 17.28% 7.39% 6.32% 27.26% 6.13% 1.73% 52.40% 47.60% 100.00% 77.00% 44.87% 41.81% 35.76% 565.60% 97.75% 154.20% 34.65% 9.79% 296.38% 269.21% 2,459 309,669 312,129 2,562,862 45,065 2,607,927 5,479,069 1,428,069 2,515,220 99,511 63,501 5,479,069 404,974 195,519 48,133 298,302 946,929 1,090,365 372,436 30,921 1,493,721 335,676 94,816 2,871,142 2,921,231 (923,606) 253,108 2,250,733 2005 A 30-Jun-05 A 30-Sep-05 A 25,994 23,709 721,565 745,896 186,608 168,480 452,674 434,682 1,386,841 1,372,768 1,427,996 1,428,069 100.00% 25.77% 23.84% 44.90% 3.53% 1.96% 18.35% 8.12% 6.87% 24.39% 3.59% 1.95% 48.29% 51.71% 100.00% 73.03% 40.71% 45.57% 38.58% 561.35% 103.03% 136.94% 20.15% 10.97% 271.08% 290.27% 2,421 310,014 312,435 2,850,885 47,400 2,898,285 5,604,891 1,444,380 2,516,654 197,616 110,021 5,604,891 455,016 41,751 146,762 73,156 312,028 1,028,712 1,117,000 221,907 28,345 1,367,251 201,153 109,489 2,706,606 2,922,182 (898,819) 515,087 2,538,450 31-Dic-05 A 38,921 729,208 161,580 406,510 1,336,220 1,444,380 100.00% 25.77% 23.84% 44.90% 3.53% 1.96% 18.35% 8.12% 6.87% 24.39% 3.59% 1.95% 48.29% 51.71% 100.00% 19.12% 10.66% 11.93% 10.10% 146.93% 26.97% 35.84% 5.27% 2.87% 70.95% 75.98% 2,421 310,014 312,435 2,850,885 47,400 2,898,285 5,604,891 1,444,380 2,516,654 197,616 110,021 5,604,891 455,016 41,751 146,762 73,156 312,028 1,028,712 1,117,000 221,907 28,345 1,367,251 201,153 109,489 2,706,606 2,922,179 (898,819) 515,087 2,538,450 FA 2005 A 38,921 729,208 161,580 406,510 1,336,220 1,444,380 100.00% 25.76% 24.17% 44.95% 3.09% 2.02% 18.57% 8.40% 6.74% 23.28% 0.00% 5.44% 47.30% 52.70% 100.00% 75.46% 42.50% 48.27% 38.72% 574.74% 106.75% 133.80% 0.00% 31.28% 271.84% 302.90% 379,726 379,726 2,904,617 49,063 2,953,680 5,604,398 1,443,839 2,519,286 173,252 113,381 5,604,398 470,727 45,444 147,224 48,749 328,823 1,040,967 1,044,822 220,000 39,891 1,304,713 305,038 2,650,718 3,439,204 (11,399) (967,414) 64,500 2,524,891 31-Mar-06 A 18,852 735,825 185,564 414,399 1,354,640 1,443,839 100.00% 24.01% 26.83% 45.52% 1.75% 1.89% 15.30% 7.28% 5.47% 25.15% 0.00% 5.07% 45.53% 54.47% 100.00% 83.92% 50.67% 44.10% 33.12% 605.51% 92.64% 152.30% 0.00% 30.72% 275.67% 329.84% 379,726 379,726 3,226,096 49,063 3,275,159 6,012,375 1,443,839 2,736,616 105,407 113,381 6,012,375 437,885 153,176 328,823 919,884 1,252,403 220,000 39,891 1,512,294 305,038 2,737,216 3,503,699 (11,399) (967,414) 321,484 2,846,370 100.00% 23.72% 25.45% 47.25% 1.72% 1.86% 15.22% 7.24% 5.40% 21.23% 0.00% 5.01% 41.47% 58.53% 100.00% 80.23% 49.06% 43.89% 32.77% 606.52% 92.31% 128.79% 0.00% 30.40% 251.50% 355.02% 379,726 379,726 3,513,345 49,063 3,562,408 6,086,003 1,443,839 2,875,444 104,659 113,381 6,086,003 440,426 157,014 328,823 926,263 1,252,403 39,891 1,292,294 305,038 2,523,595 3,503,698 (11,399) (967,414) 608,734 3,133,619 100.00% 22.87% 27.31% 46.38% 1.65% 1.80% 12.90% 7.69% 5.21% 20.47% 0.00% 4.83% 38.20% 61.80% 100.00% 80.39% 54.19% 47.90% 32.43% 622.63% 80.33% 127.44% 0.00% 30.08% 237.85% 384.78% 379,726 379,726 3,852,726 49,063 3,901,789 6,313,680 1,443,839 2,928,230 103,910 113,381 6,313,680 485,736 328,823 814,559 1,252,403 39,891 1,292,294 305,038 2,411,891 3,503,698 (11,399) (967,414) 948,115 3,473,000 100.00% 22.87% 27.31% 46.38% 1.65% 1.80% 12.90% 7.69% 5.21% 20.47% 0.00% 4.83% 38.20% 61.80% 100.00% 21.42% 14.44% 12.76% 8.64% 165.89% 21.40% 33.96% 0.00% 8.01% 63.37% 102.52% 379,726 379,726 3,852,726 49,063 3,901,789 6,313,680 1,443,839 2,928,230 103,910 113,381 6,313,680 485,736 328,823 814,559 1,252,403 39,891 1,292,294 305,038 2,411,891 3,503,698 (11,399) (967,414) 948,115 3,473,000 100.00% 22.82% 27.24% 46.51% 1.63% 1.79% 10.06% 4.86% 5.20% 20.84% 0.00% 4.82% 35.72% 64.28% 100.00% 86.69% 50.73% 30.09% 32.16% 618.68% 62.25% 128.92% 0.00% 29.83% 221.00% 397.68% 379,726 379,726 4,017,192 49,063 4,066,255 6,325,993 1,443,839 2,942,134 103,162 113,381 6,325,993 307,718 328,823 636,541 1,278,268 39,891 1,318,159 305,038 2,259,738 4,451,813 (11,399) (967,414) 164,466 3,637,466 100.00% 21.74% 29.27% 45.74% 1.54% 1.71% 10.27% 5.32% 4.95% 20.23% 0.00% 4.59% 35.09% 64.91% 100.00% 89.47% 55.26% 34.26% 31.89% 644.24% 66.15% 130.31% 0.00% 29.59% 226.04% 418.20% 379,726 379,726 4,262,640 49,063 4,311,703 6,642,232 1,443,839 3,038,110 102,413 113,381 6,642,232 353,181 328,823 682,004 1,303,596 39,891 1,343,487 305,038 2,330,529 4,451,813 (11,399) (967,414) 409,915 3,882,914 100.00% 20.89% 29.53% 46.48% 1.47% 1.64% 9.80% 5.04% 4.76% 19.55% 0.00% 4.41% 33.76% 66.24% 100.00% 93.56% 57.36% 33.52% 31.63% 664.96% 65.15% 129.97% 0.00% 29.34% 224.46% 440.50% 379,726 379,726 4,530,427 49,063 4,579,490 6,913,018 1,443,839 3,213,050 101,665 113,381 6,913,018 348,505 328,823 677,328 1,311,271 39,891 1,351,162 305,038 2,333,528 4,451,813 (11,399) (967,414) 677,701 4,150,701 100.00% 19.90% 31.69% 45.47% 1.39% 1.56% 9.88% 5.35% 4.53% 18.68% 0.00% 4.20% 32.77% 67.23% 100.00% 93.72% 61.42% 37.04% 31.37% 692.29% 68.41% 129.33% 0.00% 29.10% 226.84% 465.44% 379,726 379,726 4,830,050 49,063 4,879,113 7,257,067 1,443,839 3,299,448 100,916 113,381 7,257,067 388,326 328,823 717,149 1,315,876 39,891 1,355,767 305,038 2,377,954 4,451,813 (11,399) (967,414) 977,324 4,450,324 2006 E 2007 E 30-Jun-06 E 31-Sep-06 E 31-Dec-06 E FA 2006 E 31-Mar-07 E 30-Jun-07 E 30-Sep-07 E 31-Dic-07 E 91,218 65,746 174,152 174,152 132,845 266,681 286,508 487,575 833,237 805,038 815,137 815,137 886,366 922,472 972,683 982,440 185,564 185,564 185,564 185,564 185,564 185,564 185,564 185,564 503,113 492,332 549,466 549,466 518,702 569,773 596,328 643,903 1,613,131 1,548,680 1,724,319 1,724,319 1,723,477 1,944,489 2,041,083 2,299,482 1,443,839 1,443,839 1,443,839 1,443,839 1,443,839 1,443,839 1,443,839 1,443,839 100.00% 19.90% 31.69% 45.47% 1.39% 1.56% 9.88% 5.35% 4.53% 18.68% 0.00% 4.20% 32.77% 67.23% 100.00% 23.72% 15.55% 9.38% 7.94% 175.23% 17.32% 32.74% 0.00% 7.37% 57.42% 117.81% 379,726 379,726 4,830,050 49,063 4,879,113 7,257,067 1,443,839 3,299,448 100,916 113,381 7,257,067 388,326 328,823 717,149 1,315,876 39,891 1,355,767 305,038 2,377,954 4,451,813 (11,399) (967,414) 977,324 4,450,324 100.00% 19.28% 33.89% 43.98% 1.34% 1.51% 8.65% 4.26% 4.39% 18.11% 0.00% 4.07% 30.83% 69.17% 100.00% 96.67% 62.25% 30.42% 31.37% 714.24% 61.79% 129.33% 0.00% 29.10% 220.22% 494.02% 379,726 379,726 5,129,672 49,063 5,178,735 7,487,255 1,443,839 3,292,690 100,168 113,381 7,487,255 318,891 328,823 647,714 1,315,876 39,891 1,355,767 305,038 2,308,519 5,429,137 (11,399) (967,414) 299,623 4,749,946 FA 2007 31-Mzo-08 E 487,575 685,729 982,440 1,013,335 185,564 185,564 643,903 652,549 2,299,482 2,537,177 1,443,839 1,443,839 1.53 1.30 0.72 0.49 4.89 3.08 0.60 0.51 Razones de Riesgo Financiero Razón de Pasivo/Capital Razón de Pasivo/Capital (exc. Imptos. Dif) Razón de Pasivo L.P./Capital Razón de Pasivo L.P./Capital (exc. Imptos. Dif) Razón de Cobertura de Intereses (Ut. = EBIT) Razón de Cobertura de Intereses (Ut. = EBI) Razón de Deuda Total Razon de deuda (excluyendo imptos. Diferidos) 37.10% 17.60% 4.50% 11.39% 23.60% 1.38 0.93 Medidas de Liquidez Razón Circulante Prueba del Ácido Rentabilidad Margen de Utilidad Bruta Margen de Utilidad de Operación Rendimiento de Activos Rendimiento de Capital Margen EBITDA 5.91 5.29 1.40 0.95 0.68 15 17 16 FA 2003 Razones de Productividad Rotación de Cuentas por cobrar Rotación de Inventarios Rotación de Activos Fijos Netos Rotación de Activos Fijos Brutos Rotación de Activos Totales # de días de Cuentas por Cobrar # de días de Inventarios # de días de Cuentas por Pagar GRUPO LAMOSA S.A. de C.V. Razones Financieras 40.72% 18.84% 8.63% 20.03% 25.40% 1.14 1.00 0.52 0.37 5.75 4.03 0.53 0.47 1.32 0.91 5.89 5.16 1.51 1.09 0.72 16 17 17 FA 2004 40.73% 17.18% 1.64% 3.47% 23.70% 1.10 0.97 0.48 0.34 5.85 4.48 0.52 0.46 1.18 0.81 1.36 1.31 0.38 0.27 0.17 67 69 64 31-Mar-05 A 40.16% 17.54% 1.81% 3.81% 24.30% 1.12 0.99 0.60 0.47 5.00 4.07 0.53 0.47 1.56 1.05 1.34 1.27 0.39 0.27 0.18 69 75 67 40.14% 17.95% 1.32% 2.78% 24.40% 1.10 0.97 0.57 0.44 4.90 3.74 0.52 0.46 1.45 0.99 1.32 1.31 0.39 0.27 0.18 69 71 66 2005 A 30-Jun-05 A 30-Sep-05 A 38.64% 16.97% 4.73% 9.52% 25.10% 0.93 0.86 0.47 0.40 4.88 3.96 0.48 0.45 1.30 0.90 1.35 1.46 0.40 0.28 0.18 66 60 67 31-Dic-05 A 39.89% 17.41% 9.57% 19.41% 24.25% 0.93 0.86 0.47 0.40 4.93 3.97 0.48 0.45 1.30 0.90 5.50 5.48 1.56 1.08 0.71 17 16 18 FA 2005 A 38.88% 14.61% 1.27% 2.44% 21.20% 0.90 0.90 0.44 0.44 3.80 2.55 0.47 0.47 1.30 0.90 1.33 1.45 0.39 0.26 0.17 68 54 62 31-Mar-06 A 40.93% 19.03% 4.42% 8.25% 19.03% 0.84 0.84 0.46 0.46 6.34 11.97 0.46 0.46 1.75 1.21 1.27 1.29 0.38 0.25 0.17 76 79 68 37.78% 15.72% 4.75% 8.40% 15.72% 0.71 0.71 0.36 0.36 5.14 13.00 0.41 0.41 1.67 1.14 1.30 1.38 0.37 0.25 0.17 72 65 58 2006 E 30-Jun-06 E 31-Sep-06 E 34.86% 13.25% 5.47% 9.09% 13.25% 0.62 0.62 0.33 0.33 4.19 14.70 0.38 0.38 2.12 1.44 1.23 1.26 0.36 0.24 0.16 72 75 66 31-Dec-06 E 38.09% 15.65% 16.03% 28.09% 11.66% 0.62 0.62 0.33 0.33 3.41 8.84 0.38 0.38 2.12 1.44 4.93 5.16 1.40 0.89 0.64 19 20 18 FA 2006 E 39.85% 16.12% 2.60% 4.13% 16.12% 0.56 0.56 0.32 0.32 5.97 8.28 0.36 0.36 2.71 1.89 1.20 1.15 0.35 0.23 0.16 78 70 42 31-Mar-07 E 40.93% 19.03% 3.79% 5.86% 19.03% 0.54 0.54 0.31 0.31 12.88 22.39 0.35 0.35 2.85 2.02 1.19 1.09 0.35 0.23 0.16 81 81 50 37.78% 15.72% 3.95% 6.02% 15.72% 0.51 0.51 0.30 0.30 10.72 24.40 0.34 0.34 3.01 2.13 1.12 1.16 0.34 0.22 0.15 84 77 45 2007 E 30-Jun-07 E 30-Sep-07 E 34.86% 13.25% 4.23% 6.34% 13.25% 0.49 0.49 0.28 0.28 9.11 27.28 0.33 0.33 3.21 2.31 1.10 1.13 0.33 0.21 0.15 84 85 51 31-Dic-07 E 38.34% 16.02% 14.40% 22.26% 16.02% 0.49 0.49 0.28 0.28 9.05 18.51 0.33 0.33 3.21 2.31 4.61 4.28 1.33 0.81 0.61 21 23 14 FA 2007 E 34.86% 13.25% 4.06% 5.96% 13.25% 0.45 0.45 0.26 0.26 9.11 27.28 0.31 0.31 3.92 2.91 1.05 1.05 0.32 0.20 0.14 88 87 42 31-Mzo-08 E Los Reportes Burkenroad Latinoamérica son análisis financieros de empresas que cotizan en la Bolsa Mexicana de Valores y evaluación de proyectos de pequeñas y medianas empresas de Latinoamérica, elaborados por estudiantes de las carreras de Contador Público y Finanzas, así como de Licenciado en Administración Financiera con el apoyo de profesores del Departamento Académico de Finanzas del ITESM, Campus Monterrey. El Tec de Monterrey, el Instituto de Estudios Superiores de Administración de Venezuela y la Universidad de los Andes de Colombia, con la cooperación de la Universidad de Tulane de Estados Unidos de América, llevan a cabo el Programa Burkenroad Latinoamérica que permite enriquecer el capital humano de la región al proveer entrenamiento en técnicas de análisis financiero, específicamente para la elaboración de reportes financieros de empresas en la Bolsa y de evaluación de proyectos de inversión para pequeñas y medianas empresas. El Programa Burkenroad se ha extendido a otros países como Guatemala, por medio de la Escuela de Negocios Universidad Francisco Marroquín y a Ecuador con la Escuela Superior Politécnica del Litoral. El programa también tiene el objetivo de proveer información financiera a inversionistas y a instituciones financieras para facilitar a las empresas el acceso a diferentes fuentes de financiamiento. Los reportes que se desarrollan en este programa evalúan las condiciones financieras y las oportunidades de inversión en empresas Latinoamericanas. Los reportes financieros de compañías que cotizan en la Bolsa se distribuyen a inversionistas nacionales e internacionales a través de publicaciones y sistemas de información financiera como Invertia y Finsat, entre otros. Los reportes de evaluación de proyectos de inversión son distribuidos únicamente a las compañías beneficiarias para su presentación privada a instituciones financieras o potenciales inversionistas. Anualmente se realiza una conferencia en la que las compañías analizadas son invitadas a presentar sus planes, situación financiera y proyectos de inversión a la comunidad financiera. Para mayor información del Programa Burkenroad Latinoamérica favor de visitar las siguientes páginas en internet: http://burkenroad.mty.itesm.mx http://mx.invertia.com/canales/canal.asp?idcanal=505 http://www.finsat.com.mx/Finsat/pages/Static.asp?Show=CRBR www.latinburkenroad.org María Concepción del Alto H. mdelalto@itesm.mx Directora de Investigación Reportes Burkenroad México Departamento Académico de Finanzas División de Administración y Finanzas ITESM, Campus Monterrey Tel +52 (81)8358-2000 ext. 4315 Miguel Moreno Tripp morenotrip@itesm.mx Coordinador Empresas Públicas Burkenroad Latinoamérica Departamento Académico de Finanzas División de Administración y Finanzas ITESM, Campus Monterrey Tel +52 (81)8358-2000 ext. 4315