Homex1t05

Anuncio

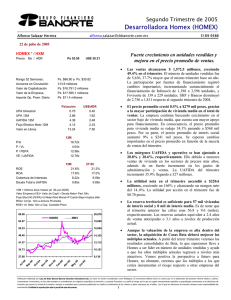

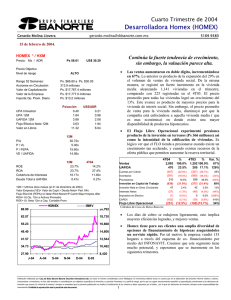

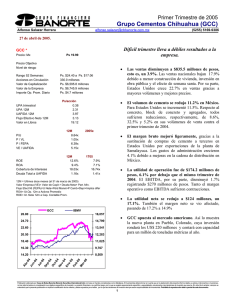

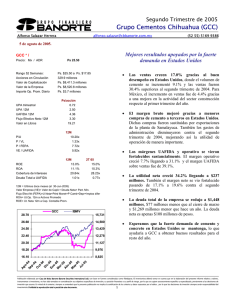

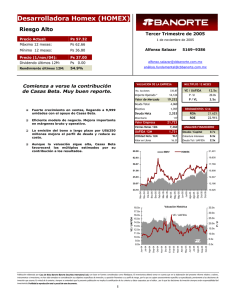

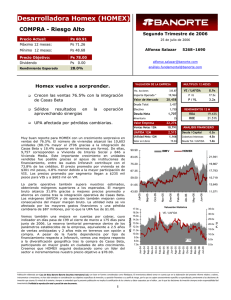

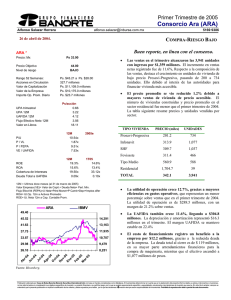

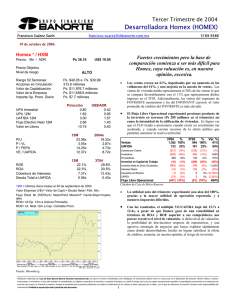

Primer Trimestre de 2005 Desarrolladora Homex (HOMEX) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 5169 9386 26 de abril de 2005 HOMEX * / HXM Precio: Mx / ADR Ps 44.05 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Mantiene alto crecimiento en ventas y utilidades. US$ 23.76 Ps/acción 0.54 2.01 4.16 3.72 12.50 US$/ADR 0.29 1.09 2.26 2.02 6.79 12M 21.96x 3.53x 11.83x 11.23x 2005e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 23.4% 23.1% 9.65x 0.90x 1T05 17.4% 15.5% 7.59x 1.00x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. HOMEX 21,705 61.92 19,505 54.93 17,305 47.95 15,105 40.97 12,905 33.98 10,705 27.00 rnAb Ju • El volumen en vivienda de interés social crece 13.9%, llegando a 4,309 unidades. Por su parte, la vivienda media pasa de 211 a 591 unidades. • El precio promedio de ventas se incrementa 6.1% a $259 mil pesos, gracias al mayor porcentaje del sector medio en las ventas totales. Esto no obstante una reducción en el precio promedio de la vivienda de interés social que pasó de $229 a $222 mil pesos. El precio promedio de la vivienda de sector medio fue de $530 mil pesos, que refleja un enfoque de mantenerse en el rango inferior del sector, que cuenta con mayor facilidad de financiamiento hipotecario. Se espera que el cofinanciamiento con el Infonavit sea cada vez más utilizado por los clientes de este sector. • La utilidad de operación y la UAFIDA crecieron 34.3%, ascendiendo a $291 y $293 millones, respectivamente. Los márgenes obtenidos fueron de 22.6% para la operación y 22.8% para la UAFIDA. Estos resultados son producto de reducciones sensibles en el costo de ventas como porcentaje de ventas. • El costo integral de financiamiento se incrementa 30% a $42 millones, por el mayor uso de deuda. También los impuestos se incrementan cerca del 28%, aunque la tasa efectiva pagada disminuye de 33.8% a 32.3%. • La utilidad neta en el trimestre ascendió a $170 millones, con un margen neto del 13.2%. La utilidad por acción en el trimestre fue de $0.54 pesos. IBMV 68.90 8,505 04 Las ventas llegan a $1,287 millones, creciendo un 32.1% contra el primer trimestre de 2004. El número de viviendas vendidas alcanzó las 4,900 unidades, lo que representa un incremento de 22.7% Por fuente de financiamiento, las unidades vendidas se distribuyen como sigue: SHF y Bancos 3,193 unidades, Infonavit 1,589 unidades y Fovissste 119 unidades. Ps. $66.80 a Ps. $30.05 313.9 millones Ps. $13,825.4 millones Ps. $14,658.6 millones Ps. $15.2 millones UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros 04 • 04 04 05 05 05 ltv- ne- eb- aroc o Ju Ag O F M E N 04 04 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Desarrolladora Homex (HOMEX) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 5169 9386 26 de abril de 2005 ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta Margen Bruto Margen UAFIDA Margen Operativo Margen Neto Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 1T05 1,287 409 118 293 291 42 40 11 -2 16 0 248 80 0 0 -2 170 1T04 974 299 82 218 216 32 25 5 0 12 -2 186 63 0 0 -0 123 31.8% 22.8% 22.6% 13.2% 30.7% 22.4% 22.2% 12.6% 269 296 146 106.0% 196 175 133 64.6% var.% 32.1% 36.9% 43.3% 34.3% 34.4% 30.0% 60.9% 121.8% #N/A 24.6% #N/A 33.8% 28.0% #N/A #N/A 622.0% 38.1% BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 7,511 377 6,740 5 258 76 54 3,550 1,042 1,662 129 717 3,961 39 Dic-04 Mar-04 6,877 3,727 543 177 5,910 3,471 5 5 250 33 101 37 68 5 3,257 2,239 510 717 1,897 1,132 0 0 850 391 3,620 1,488 43 35 • La reserva territorial en el trimestre alcanzó las 66,414 unidades. De ellas, 56,781 corresponden a interés social y 9,633 a interés medio. Estas reservas son suficientes para 2.5 años de producción al ritmo de crecimiento esperado. • HOMEX firmó un acuerdo para la compra de Casas Beta por $2,150 millones de pesos. La operación se realizará parte en efectivo ($1,145 millones) y parte en acciones (22.6 millones de acciones de Homex). Con esta operación, Homex será lider en construcción de viviendas a nivel nacional. Homex obtendrá los recursos de la compra mediante un financiamiento a mediano plazo y la emisión de acciones. Esta operación permitirá a Homex entrar de lleno a los mercados de Ciudad de México, Tijuana y Monterrey. • Aunque la perspectiva de la empresa es positiva, consideramos que la valuación continúa alta. Con múltiplos P/U en 22x, VE/EBITDA en 11.2x y P/VL de 3.5x nos parece difícil ver un potencial razonable en precio a mediano plazo, a pesar de los altos crecimientos sostenidos en los últimos trimestres. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 2.6x 89.0% 0.0% 20.0% 89.6% 2.7x 100.0% 0.0% -0.9% 90.0% 2.0x 100.0% 0.0% 36.3% 150.5% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2