urbi1t05

Anuncio

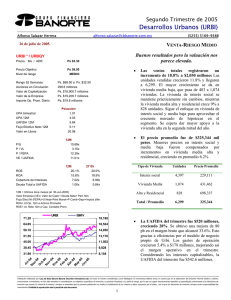

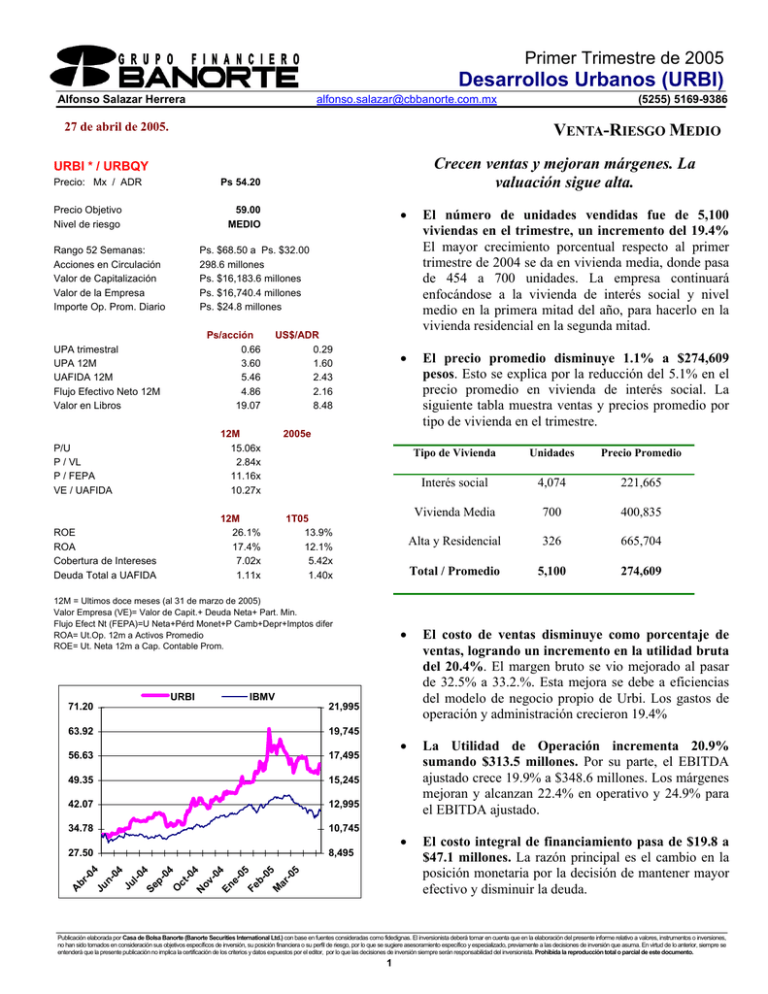

Primer Trimestre de 2005 Desarrollos Urbanos (URBI) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 27 de abril de 2005. VENTA-RIESGO MEDIO Crecen ventas y mejoran márgenes. La valuación sigue alta. URBI * / URBQY Precio: Mx / ADR Ps 54.20 Precio Objetivo Nivel de riesgo 59.00 MEDIO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps/acción 0.66 3.60 5.46 4.86 19.07 US$/ADR 0.29 1.60 2.43 2.16 8.48 12M 15.06x 2.84x 11.16x 10.27x 2005e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 26.1% 17.4% 7.02x 1.11x 1T05 13.9% 12.1% 5.42x 1.40x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. URBI 56.63 17,495 49.35 15,245 42.07 12,995 34.78 10,745 27.50 8,495 Ju l-0 4 Se p04 O ct -0 4 N ov -0 4 En e05 Fe b05 M ar -0 5 19,745 n04 63.92 -0 4 21,995 Ju El número de unidades vendidas fue de 5,100 viviendas en el trimestre, un incremento del 19.4% El mayor crecimiento porcentual respecto al primer trimestre de 2004 se da en vivienda media, donde pasa de 454 a 700 unidades. La empresa continuará enfocándose a la vivienda de interés social y nivel medio en la primera mitad del año, para hacerlo en la vivienda residencial en la segunda mitad. • El precio promedio disminuye 1.1% a $274,609 pesos. Esto se explica por la reducción del 5.1% en el precio promedio en vivienda de interés social. La siguiente tabla muestra ventas y precios promedio por tipo de vivienda en el trimestre. Tipo de Vivienda Unidades Precio Promedio Interés social 4,074 221,665 Vivienda Media 700 400,835 Alta y Residencial 326 665,704 Total / Promedio 5,100 274,609 • El costo de ventas disminuye como porcentaje de ventas, logrando un incremento en la utilidad bruta del 20.4%. El margen bruto se vio mejorado al pasar de 32.5% a 33.2.%. Esta mejora se debe a eficiencias del modelo de negocio propio de Urbi. Los gastos de operación y administración crecieron 19.4% • La Utilidad de Operación incrementa 20.9% sumando $313.5 millones. Por su parte, el EBITDA ajustado crece 19.9% a $348.6 millones. Los márgenes mejoran y alcanzan 22.4% en operativo y 24.9% para el EBITDA ajustado. • El costo integral de financiamiento pasa de $19.8 a $47.1 millones. La razón principal es el cambio en la posición monetaria por la decisión de mantener mayor efectivo y disminuir la deuda. IBMV 71.20 br • Ps. $68.50 a Ps. $32.00 298.6 millones Ps. $16,183.6 millones Ps. $16,740.4 millones Ps. $24.8 millones UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros A (5255) 5169-9386 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Desarrollos Urbanos (URBI) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 27 de abril de 2005. • La utilidad neta asciende a $197.8 millones, creciendo 30.7%. El margen neto mejora al pasar de 12.8% a 14.1%. A esto contribuyen los menores impuestos en el primer trimestre de este año. • La empresa mantiene reserva territorial para 152,142 unidades, de las cuales el 5.7% son para vivienda tipo residencial. La mayor concentración de reservas se encuentra en Baja California y el área metropolitana de Ciudad de México. Estimamos que, con un crecimiento promedio en venta de unidades del 15%, las reservas son suficientes para 4.5 años de producción. • La perspectiva es positiva, aunque la valuación se mantiene alta. Consideramos que URBI mantendrá buenos crecimientos y mejoras operativas, gracias a su exitoso esquema de negocio y el potencial del sector vivienda en México. No obstante, pensamos que la valuación a niveles de 10.3x Valor Empresa a EBITDA resulta elevada contra alternativas del sector. Reiteramos nuestro precio objetivo de $59.00 a doce meses. ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta Margen Bruto Margen UAFIDA Margen Operativo Margen Neto Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 1T05 1,400 464 151 324 313 47 62 14 2 -4 -4 271 73 0 0 0 198 1T04 1,186 386 126 269 259 18 59 3 -3 -35 -2 243 90 0 0 0 151 33.2% 23.1% 22.4% 14.1% 32.5% 22.7% 21.9% 12.8% 188 535 63 161.2% 135 606 124 132.5% var.% 18.0% 20.4% 19.4% 20.3% 20.8% 165.7% 4.9% 373.9% #N/A -90.1% 166.4% 11.4% -19.0% #N/A #N/A #N/A 30.7% (5255) 5169-9386 BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 10,323 1,253 8,679 64 317 0 11 4,628 162 902 1,648 1,917 5,695 0 Dic-04 Mar-04 10,081 7,932 1,066 176 8,622 7,377 68 73 316 294 0 0 9 11 4,637 5,403 902 949 1,023 1,268 757 1,340 1,955 1,846 5,444 2,529 0 0 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 9.3x 8.9% 4.0% 9.8% 81.3% 5.0x 54.4% 5.0% 10.9% 85.2% 3.4x 41.5% 5.7% 83.5% 213.6% 2 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento.