walmex3t06

Anuncio

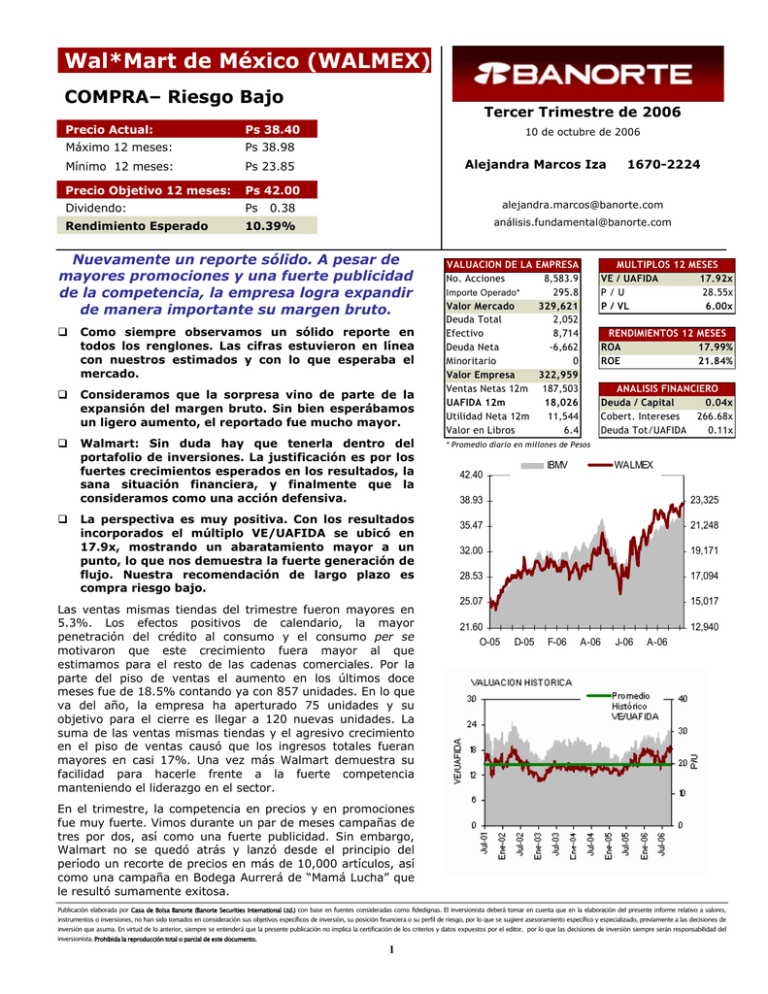

Wal*Mart de México (WALMEX) COMPRA– Riesgo Bajo Precio Actual: Ps 38.40 Máximo 12 meses: Ps 38.98 Mínimo 12 meses: Ps 23.85 Precio Objetivo 12 meses: Ps 42.00 Dividendo: Ps Rendimiento Esperado 10.39% Tercer Trimestre de 2006 10 de octubre de 2006 Alejandra Marcos Iza alejandra.marcos@banorte.com 0.38 análisis.fundamental@banorte.com Nuevamente un reporte sólido. A pesar de mayores promociones y una fuerte publicidad de la competencia, la empresa logra expandir de manera importante su margen bruto. Como siempre observamos un sólido reporte en todos los renglones. Las cifras estuvieron en línea con nuestros estimados y con lo que esperaba el mercado. Consideramos que la sorpresa vino de parte de la expansión del margen bruto. Sin bien esperábamos un ligero aumento, el reportado fue mucho mayor. Walmart: Sin duda hay que tenerla dentro del portafolio de inversiones. La justificación es por los fuertes crecimientos esperados en los resultados, la sana situación financiera, y finalmente que la consideramos como una acción defensiva. 1670-2224 La perspectiva es muy positiva. Con los resultados incorporados el múltiplo VE/UAFIDA se ubicó en 17.9x, mostrando un abaratamiento mayor a un punto, lo que nos demuestra la fuerte generación de flujo. Nuestra recomendación de largo plazo es compra riesgo bajo. Las ventas mismas tiendas del trimestre fueron mayores en 5.3%. Los efectos positivos de calendario, la mayor penetración del crédito al consumo y el consumo per se motivaron que este crecimiento fuera mayor al que estimamos para el resto de las cadenas comerciales. Por la parte del piso de ventas el aumento en los últimos doce meses fue de 18.5% contando ya con 857 unidades. En lo que va del año, la empresa ha aperturado 75 unidades y su objetivo para el cierre es llegar a 120 nuevas unidades. La suma de las ventas mismas tiendas y el agresivo crecimiento en el piso de ventas causó que los ingresos totales fueran mayores en casi 17%. Una vez más Walmart demuestra su facilidad para hacerle frente a la fuerte competencia manteniendo el liderazgo en el sector. VALUACION DE LA EMPRESA No. Acciones 8,583.9 295.8 Importe Operado* Valor Mercado 329,621 Deuda Total 2,052 Efectivo 8,714 Deuda Neta -6,662 Minoritario 0 Valor Empresa 322,959 Ventas Netas 12m 187,503 UAFIDA 12m 18,026 Utilidad Neta 12m 11,544 Valor en Libros 6.4 MULTIPLOS 12 MESES VE / UAFIDA 17.92x P/U 28.55x P / VL 6.00x RENDIMIENTOS 12 MESES ROA 17.99% ROE 21.84% ANALISIS FINANCIERO Deuda / Capital 0.04x Cobert. Intereses 266.68x Deuda Tot/UAFIDA 0.11x * Promedio diario en millones de Pesos WALMEX IBMV 42.40 38.93 23,325 35.47 21,248 32.00 19,171 28.53 17,094 25.07 15,017 21.60 O-05 12,940 D-05 F-06 A-06 J-06 A-06 En el trimestre, la competencia en precios y en promociones fue muy fuerte. Vimos durante un par de meses campañas de tres por dos, así como una fuerte publicidad. Sin embargo, Walmart no se quedó atrás y lanzó desde el principio del período un recorte de precios en más de 10,000 artículos, así como una campaña en Bodega Aurrerá de “Mamá Lucha” que le resultó sumamente exitosa. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Wal*Mart de México (WALMEX) COMPRA– Riesgo Bajo Tercer Trimestre de 2006 Precio Actual: Ps 38.40 Máximo 12 meses: Ps 38.98 Mínimo 12 meses: Ps 23.85 Precio Objetivo 12 meses: Ps 42.00 Dividendo: Ps Rendimiento Esperado 10.39% RESULTADOS TRIMESTRALES 10 de octubre de 2006 Alejandra Marcos Iza alejandra.marcos@banorte.com 0.38 análisis.fundamental@banorte.com 3T06 3T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 47,163 10,153 6,663 3,490 -279 3,847 1,116 0 0 0 2,732 0.32 4,303 40,407 8,527 5,776 2,750 -371 2,975 893 0 0 0 2,083 0.24 3,567 MARGENES 3T06 3T05 ∆ 2T06 (millones de pesos al 30 de Sep de 2006) Margen Bruto 21.5% 21.1% 16.7% 19.1% 15.3% 26.9% -24.9% 29.3% 25.0% #N/A #N/A #N/A 31.2% 20.7% 46,063 9,876 6,363 3,512 -265 3,825 1,109 0 0 0 2,716 0.32 4,321 Nuestros estimados consideraban una ligera expansión en el margen bruto, (10 pb) pero como lo mencionamos, la sorpresa fue la expansión de 40 pb en el margen llegando a 21.5%. Lo anterior es sobresaliente bajo un entorno mucho más competido y precios a la baja. Creemos que la expansión se debió a las eficiencias logradas por los centros de distribución, así como por un muy buen comportamiento de las tiendas Suburbia que tradicionalmente tienen mayores márgenes que el resto de los formatos. El margen operativo aumentó 60 pb, por las eficiencias en costos, por una mayor dilución en gastos centrales así como por el apalancamiento operativo. 2T06 La UAFIDA aumentó 21%, y la utilidad neta en 31%, por una menor tasa de impuestos. 21.4% Margen UAFIDA 9.1% 8.8% 9.4% Margen Operativo 7.4% 6.8% 7.6% Margen Neto 5.8% 5.2% 5.9% RESUMEN DEL BALANCE 1670-2224 Sep-06 Sep-05 Jun-06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y Otros 87,776 29,253 8,714 2,537 17,520 0 58,523 0 77,550 26,467 9,763 1,998 14,292 0 51,083 0 83,385 26,965 9,141 2,521 14,693 0 56,420 0 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 32,843 26,609 176 0 1,876 0 6,234 26,761 21,623 70 0 153 0 5,138 30,191 23,837 0 0 0 0 6,353 Capital Contable Capital Minoritario Capital Mayoritario 54,932 0 54,932 50,790 0 50,790 53,194 0 53,194 (millones de pesos al 30 de Sep de 2006) Para el cierre del año, así como para el 2007, la perspectiva no podía lucir mejor. Estamos frente a una cadena que es una fuerte generadora de efectivo, que es la líder en el sector, que su crecimiento no pareciera desacelerase y que cuenta con una sana situación financiera. Finalmente esperamos que para finales de este año las autoridades le otorguen la licencia para constituir un banco. Con esta acción veremos en el largo plazo, todavía mejores márgenes, una mejor mezcla de ingresos y un potencial fuerte para crecer en mayor proporción sus ventas. Recomendamos compra riesgo bajo con un precio objetivo a doce meses de Ps. 42 mas un dividendo de al menos Ps. 0.38. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2